价值恒定策略深度探索 基金定投还能更魔幻吗?

摘要: 投资界有一个颠扑不破的真理:“高买低卖”。然而当我们身处K线之中,多数时候是难以判断点位高低的。行情总在犹犹豫豫中开始,在后知后觉中结束。定投的好处是可以有效解决“当局者迷”的难题,只需判断行情走势,

投资界有一个颠扑不破的真理:“高买低卖”。然而当我们身处K线之中,多数时候是难以判断点位高低的。行情总在犹犹豫豫中开始,在后知后觉中结束。定投的好处是可以有效解决“当局者迷”的难题,只需判断行情走势,进入的点位高低并不重要。今日小编带大家继续“价值恒定策略”定投深度探索之旅,这次又有哪些新花样呢?

首先温习一下“价值恒定策略”的进阶版定投模型,简单来说,“价值恒定策略”进阶版定投就是通过定期增减投资额,以保证账户资产按目标值恒定增长。

策略亮点亮点一:盈利更具优势

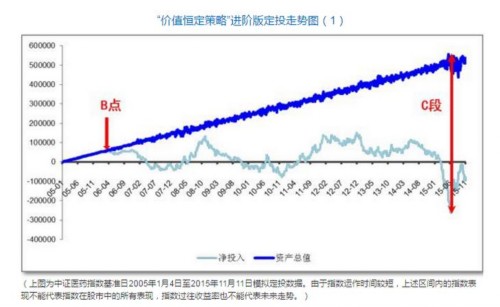

“进化版”定投的成本线(浅蓝线)先逐渐走高,后一直下行,最低甚至下探到坐标轴下方,此时资产值一直在稳步增加。这意味着收益率计算公式中分子稳步增加,分母越来越小,用更少的“投入”换回了更高的“产出”。

亮点二:保护投资本金

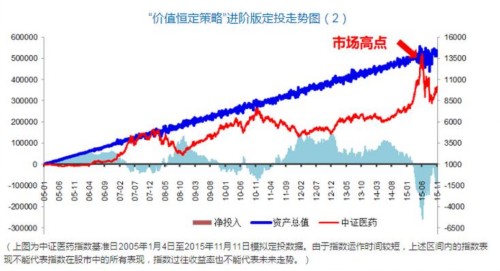

C段“投入-产出”线的长度表示盈利,长度越长,盈利越大,此时也常常是净投入最低点。下图叠加了指数走势,可以看得更明显:

净投入与指数走势反向变动。从上图可以看到,在市场最高点时,净投入线下探到坐标轴下方并达到最低点,说明此时初始成本和部分超额盈利已完全收回,账户中资产全部为盈利赚来的钱。相比于“简单版”定投,该策略暴露在风险中的资产更少,有“保护本金”的优点。本金是投资的种子,无比珍贵。

亮点三:平民化投资

总共526期定投,每期1000元,普通版需要累计投入52.6万元,而进阶版定投的净投入区间为(-25万,15万),净投入更低。“价值恒定策略”定投“低门槛投入、保护本金、无需时点判断”等特征不失为“忙于工作、风险承受能力较小、无暇做投资研究的”生活中普通你我的平民化投资良策。

主要问题:说了那么多优点,也来说说缺点吧。我们知道资本三要素“收益性、安全性、流动性”是难以兼得的,落实到“价值恒定策略”定投上,问题比较突出:(1)资金的流动性管理问题。a。市场暴涨时,大量基金被赎回,赎回的资金如何投资提高收益?b。市场暴跌时,需要大量资金加仓,资金如何短期快速筹集?c。如果留充足的流动资金来扛波动,流动资金如何做好流动性管理?(2)策略优势更多体现在“安全性”上。如果指数波动较小(拉长时间区间波动会被熨平),单边整体上扬时,简单定投胜过“价值恒定”。这是因为该策略的净投入线是永远小于或等于资产总值(在同等投入设定下,它是简单定投的“累计投入成本”)。投入的本金较小,单边上扬时其获取的收益绝对值自然也较小。(3)有些情境下会表现失色。中国股市经常表现出长期低估,然后突然爆发的状态。如果涨速太大,可能会导致被动卖出,而损失下几个月的收益,使得该策略表现失色。

如何改进?

有哪些办法可以克服上述问题呢?对改进“价值恒定策略”定投的思考,或许会为定投“魔幻之路”指明下一个前进方向:

(1)流动性一般管理。寻找一个流动性极高的子基金做辅助,常见的就是货币基金,流动性好,收益也高于活期。

(2)流动性增强管理。寻找一个与市场走势反方向的品种,在市场上涨时,用基金赎回得到的流动资金买入,在市场下跌、基金需要加仓资金时卖出,用以增强策略收益。

(3)利用杠杆增强收益。分级B是目前市场上操作便捷、成本较低的杠杆投资工具,如果利用其“上涨时杠杆减小、下跌时杠杆增大”的动态调整特征,再配上其波动性较大的特性,是否可以起到收益增强的效果?由于分级基金条款复杂,模型需细致考虑;

(4)“追涨杀跌”式定投模型猜想。“价值恒定策略”定投演绎的是“高点少投、低点加码”的投资策略,但实操时市场趋势往往会有惯性,错失机会。如果换成“高点加码、低点少投”的“追涨杀跌”式定投,收益又会如何?什么特征的产品,适合前者?什么特征的产品,适合后者?

(5)“分级B-分级A动态平衡”定投模型猜想。分级B独特的杠杆优势,分级A较好的反向特征(相对分级B),辅以针对分级基金条款的特殊条件设置,应用到“恒定价值策略”定投上,以B为主,以A为辅,是否可以组成一个“B-A”动态平衡模型呢?

任何投资模型要永远战胜大盘都是不可能的(否则小编家作为资产管理人的意义何在)。“价值恒定策略”不是要战胜市场,更不是什么最优策略,它是要取得与其所承担的市场风险相称的市场平均回报。“价值恒定策略”定投最大的价值,或许是提供了一个买点建议,一个卖出信号建议。 :

策略,投入,价值,恒定,投资