有没有完美的“高抛低吸”投资大法?

摘要: 没有完美的逃顶方法有很多朋友问有没有更好的牛市卖出方法?是不是存在一种完美的卖出方法,能够让我们吃到牛市顶部的收益,还能够完美的避开之后的股灾呢?我要给大家泼一盆冷水:不存在这样的方法。我们先假设存在

没有完美的逃顶方法

有很多朋友问有没有更好的牛市卖出方法?是不是存在一种完美的卖出方法,能够让我们吃到牛市顶部的收益,还能够完美的避开之后的股灾呢?

我要给大家泼一盆冷水:不存在这样的方法。

我们先假设存在这样的方法,并且可以学习到。

我们来看一个数据:

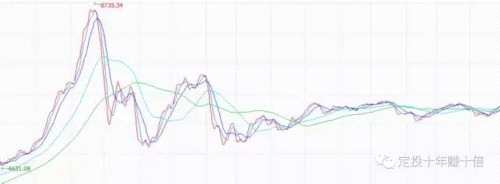

这是国内偏股型混合基金整体的一个历史走势。

偏股型混合基金是什么呢?

我们平时说的指数基金,是一种股票基金。指数基金不管什么时候,基本都会持有90%以上的股票仓位。

混合基金则是股票和债券都有。像偏股型混合基金,它也是主要投资股票,不过它的股票仓位最低可以到50%。换句话说,如果混合基金的基金经理觉得股市有风险,他可以主动把股票仓位降下来,避免这种风险。

国内有500多只偏股型混合基金。

上面的走势里,那个8735点,就是2015年6月份的时候,偏股型混合基金的平均价格点数。

股灾发生后,偏股型混合基金大幅下跌,到9月份,经历两次股灾后下跌到了5444点,下跌近38%。同期沪深300下跌30%。

这个说明了什么呢?

混合基金都是主动型基金。混合基金的平均规模也在几亿元。

要想当上混合基金的基金经理,目前业界的主流是“海归金融学硕士或者博士,有多年从业经历”,无论是知识储备还是投资经验,都是所有投资者中万里挑一的(国内有3亿多投资者,而公募基金基金经理只有万人左右,绝对的万里挑一).

而且他们只要在牛市高位的时候,下调混合基金的股票仓位,从股票换到债券,就可以保住之前牛市的收益、避开之后的股灾。不仅基金净值收益好,自己也可以获得更高的业绩提成和奖金,还能一举成名,可谓是“名利双收”。

但是很遗憾,从混合基金的整体表现上,这些混合基金,几乎绝大多数都没有减仓股票。换句话说,这些顶尖级的投资高手,作为一个整体,没能精准的判断牛市拐点。

如果真的存在这么一种“精准判断牛市拐点,并且长期有效的方法”,那么这些基金经理绝对有动力有条件去学习并实践的。不过很抱歉,从事实上来看,这样的方法并不存在。

股市的短期走势无法预测

股市的短期走势是无法预测的。

美股曾经有一个很著名的预测指标,叫做超级杯冠军指标。

美国人很喜欢看橄榄球比赛。有人发现,如果原来美国国家橄榄球联盟的队伍赢了,股市下一年会平均上涨14%;如果是职业联盟的队伍赢了,股市则会平均下跌10%。

从1967年-1997年,在长达30年的时间里,有28年都是如此,可以说是灵验至极。有很多人都对这个方法深信不疑,并赚到了很多钱。

但是从1998年开始,这个方法失效了。之后很长时间里,甚至跟之前完全相反,国家联盟的队伍赢了,股市反而暴跌。这让很多看比赛预测股市的投资者损失惨重。

之所以会出现这样的情况,就是因为股市的短期走势无法预测。在漫长的历史上,总会有一段时间里,股市的走势恰好跟某个指标非常匹配,好像这个指标可以预测短期走势。但时间拉长了,很多时候就会失效。所以诸如画画历史趋势线就想预判未来走势,可能一段时间里成功,但长期看必然会失效。

股市的长期走势有迹可循

但是股市的长期走势是有迹可循的。原因在于股市的复利效应。

股票资产是有复利的。公司每年盈利,会把盈利的一部分再投入生产,来年产生更多的盈利。每年赚到的盈利,也会有一部分以现金分红的形式发放给股东。

这都会推动股市整体向上增长。

所以我们看到,股市指数整体是向上增长的。美国股市百年里上涨了200多倍,香港股市53年里上涨了600倍,哪怕是A股,从91年以来也上涨了30倍。背后的根本原因,是因为上市公司赚到了越来越多的盈利,这会在一个较长的时间段里,推动股市上涨。

所以股市的长期走势是有迹可循的。

包括我们用的估值指标,估值低并不意味着短期会上涨,但是估值越低,3-5年以上的收益就会越高。

(1)格雷厄姆等人的研究表明,在低市盈率的时候投资,能带来更好的收益。

(2)1978年研究表明,股息率越高,长期收益率越高。

(3)90年代初,尤金法玛等人的研究表明,低市净率也能获得高收益。

这些大师的投资结论,无一例外都是建立在几年甚至十几年以上的时间跨度上的。低估值投资也是一个长期坚持才能体现出效果的策略,并不是短期里的预测指标。

总结

股市短期走势无法预测,不过直到今天,仍然有很多投资者不相信这一点,试图寻找“完美的低吸高抛短线技巧”。

不过股市的长期收益有迹可循,特别是3-5年以上的收益,跟估值有很强的相关性。

买入估值越低,长期收益越高。

(原文转载自:银行螺丝钉) :

基金,股市,混合,走势,股票