谁杀死了绝对收益基金?

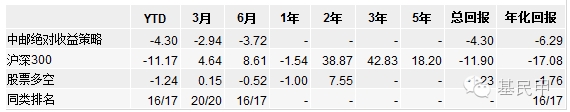

摘要: 明星基金经理任泽松又成基金圈“热点”,不过这一次是被质疑,他管理的一只绝对收益基金变成了“绝对亏损”。其实,亏损的绝对收益基金不止中邮绝对收益这一只,看下面,5只绝对收益基金年内都是亏损的(A\C、A

明星基金经理任泽松又成基金圈“热点”,不过这一次是被质疑,他管理的一只绝对收益基金变成了“绝对亏损”。

其实,亏损的绝对收益基金不止中邮绝对收益这一只,看下面,5只绝对收益基金年内都是亏损的(A\C、A\B合并算为一只)

这类绝对收益基金,更为准确的理解是“采用对冲策略”——主要是运用股指期货工具——进行对冲的基金。这类基金一般在合同中规定:“基金权益类空头头寸的价值占本基金权益类多头头寸的价值的比例范围在80%—120%之间。”

而此前,基金参与股指期货时,一般规定“买入合约不得超过基金资产净值10%,卖出合约不得超过基金持有股票总市值20%”。因此,对冲策略基金的出现,使股指期货在公募基金运作中有了更为灵活的操作空间。

2013年12月6日成立的嘉实绝对收益策略基金是第一只对冲策略基金,当时的宣传话术是“拉开了公募基金可全仓位对冲的序幕”。2014年、2015年又有多只这类基金出现,目前市场上共有15只对冲策略基金。

这类基金使用的策略,大致是这样的——多头一般有股票、债券、权证等金融工具,选股策略多是定量和定性相结合的方法精选个股,空头一般是融券卖出股票、持有股指期货空头等,大多采用完全套保来覆盖风险。同时也运用股指期货套利、期现套利、跨期套利等策略来增强收益。

有分析认为,相较海外市场,国内市场更适合这种对冲策略,因为:

海外市场高频交易公司如鱼得水、获利丰厚,其在交易量的占比也逐步上升。此类公司提供流动性且平滑市场波动侵蚀了套利空间,让对冲策略显得为难。国内市场较大的波动率为对冲基金提供了天然的土壤,显然将有很大的获利空间。

对冲策略基金业绩表现

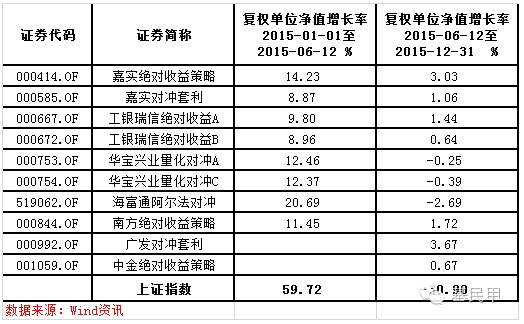

对冲策略效果如何?基民甲找出了对冲策略基金去年股市大幅下跌前后的表现, 让大家作个比较。

从上图可以看出,对冲策略基金在去年上半年牛市中收益并不突出,但股市大幅下跌来临后,这类对冲策略基金展示出其获得绝对收益的能力——从2015年6月12日沪指最高点,到2015年年底,沪指下跌30%,对冲策略基金净值亏损最多的亏损2.69%。2015年全年来看,沪指振幅高达81.65%,而对冲策略基金最大回撤不超过5%。

其实,从去年来看,这类对冲策略基金表现都还不错,为什么到今年就不灵了?

谁杀死了对冲策略?

翻出基金半年报,来看看基金经理对此的解释。

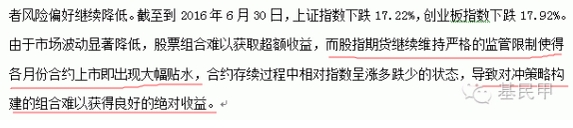

中邮绝对收益——

永赢量化基金和中邮绝对收益的两份半年报里基金经理都提到了“监管限制”、“大幅贴水”等问题。

再看今年业绩最好的两只基金:

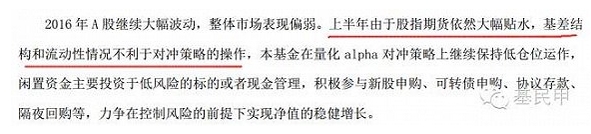

华宝兴业量化对称策略——基金经理也提到了“贴水”、“流动性”等问题。

还有海富通阿尔法对冲——

这两只业绩较好的对冲策略基金,半年报中除了提到了“基差”、“流动性”等问题,还提到了“低仓位操作”。

再翻几份半年报,发现基金经理提到的共同问题——股指期货贴水,不利于对冲策略。可以判断,造成对冲策略基金业绩分化的原因,也许并不是谁对冲策略运用得更好,很大原因要归于是否采用了低仓位策略。而造成对冲策略基金盈利方式“扭曲”的源头,就是“监管限制”。

股指期货监管限制

多份基金半年报中提到的政策监管是指,去年股市下跌后,中金所为抑制股指期货过度投机发布的系列措施,包括单个产品、单日开仓交易量超过10手的构成“日内开仓交易量较大”的异常交易行为;非套期保值持仓交易保证金标准提高至40%,套期保值持仓交易保证金标准提高至20%等等。

成也萧何,败也萧何。对冲策略基金的成名,得益于去年股市下跌的“抗跌”表现,然而,也是因为股市下跌,股指期货成为众矢之的,被严格监管,对冲策略也难有用武之地。

不过,目前有消息称,不久股指期货交易门槛或会有选择的放松,中金所正考虑放宽对股指期货交易的有关限制。希望很快这些对冲策略基金又能恢复其本来的功能,围观群众还是很期待看到对冲策略的魅力。

基金,策略,对冲,收益,股指