2016基金概览之基金公司篇:私募大佬打响百亿“回马枪”

摘要: 自1998年以来,中国基金业已走过了19个年头,资产管理规模的年复合增长率达到43%,即使从近10年来看资产管理规模的年复合增长率也保持在26%以上,公募基金在资本市场的影响力日趋增强,公募基金成为最

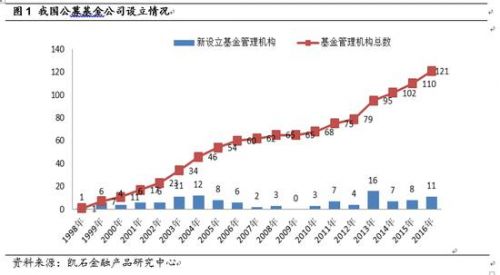

自1998年以来,中国基金业已走过了19个年头,资产管理规模的年复合增长率达到43%,即使从近10年来看资产管理规模的年复合增长率也保持在26%以上,公募基金在资本市场的影响力日趋增强,公募基金成为最重要的机构投资者之一。而从基金公司维度看,老将新秀齐聚一台,基金行业内部的竞争加剧,各类创新层出不穷,2016年落下帷幕,我们一起来看一看基金公司的年度大战。一、基金行业竞争格局

新派系闪亮登场

根据12月21号证监会披露的公募基金管理机构名录,目前我国境内共有基金管理公司108家,其中中外合资公司44家,内资公司64家;取得公募基金管理资格的证券公司或证券公司资管子公司共12家,保险资管公司1家。已成立的基金公司中,以券商系和信托系基金公司占据大多数,而近年来保险系,PE背景、私募参股的基金公司也逐渐进入基金行业的角逐。

今年新成立的11家基金公司尽管也分属各派系,例如中航证券的中航基金属券商系,恒生银行的恒生前海基金属银行系,但比较吸睛的当属以下几家:

华泰保兴基金:保险系公募新军。主要股东华泰保险集团股份有限公司出资9600万元,占比80%。华泰宝兴基金公司以有限合伙企业的形式,引入高管及关键岗位人员持股,5家有限合伙股东合计持股20%。

彭扬基金:阳光私募转向公募基金的“第一人”。持股55%的杨爱斌2005年进入华夏基金, 2011年转型掌舵私募,如今又重回公募,其余45%由上海华石投资有限公司持股。

汇安基金:有清一色自然人股东。其9位自然人股东分别为何斌35.7%、秦军35.5%、赵毅4.9%、郭小峰4.9%、戴新华4.9%、郭兆强4.5%、刘强4.5%、尹喜杰3.3%和王福德1.8%。其中前两大股东何斌和秦军正是去年分别从建信基金和华安基金离职的高管。

格林基金:开创了房地产公司独资拿下公募牌照的先例。格林基金由河南省安融房地产开发有限公司全资控股发起成立,注册资本1亿元。格林基金的实际控制人为格林集团总裁王拴红。此番公募牌照的获得,使得王拴红的“格林系”阵容再次扩大,业务除涉及房地产、期货、保险等方面外,也扩展到了基金募集、销售及管理等领域。

私募大佬打响百亿“回马枪”

随着公募基金牌照放开三年有余,有越来越多的机构申请设立公募基金公司。根据12月23号证监会披露的基金公司设立审批文件,目前共有40家基金公司等待审批。而名单中,曾经供职公募的私募基金掌门人与外界个人或公司联手重回公募已有多例。

2015年6月递交申请材料的瑞泉基金,由王俊锋和昆吾九鼎投资(46.520, -0.33, -0.70%)等拟共同出资设立,其中持股45%的王俊锋此前曾担任信诚基金总经理,这也是九鼎投资发起成立的第二家公募基金(第一家是九泰基金)。

2015年9月递交设立申请的凯石基金管理有限公司,由陈继武持股96%,李琛持股4%。陈继武曾担任富国基金管理有限公司副总经理、投资总监。

2015年10月递交申请的中晟基金拟由刘光灿和旭阳控股有限公司共同设立,其中刘光灿持股51%,他曾经担任华夏基金副总经理和英大基金总经理。

2016年5月递交申请材料的博道基金由莫泰山申请设立,莫泰山曾经担任交银施罗德基金公司总经理。

而有大私募背景的除了前述之外,还有重阳基金(著名私募大佬裘国根发起设立,分别由重阳战略投资和重阳投资控股)、恒越基金(唯一股东李曙军是上海恒越投资有限公司和上海挚信投资管理有限公司的法定代表人)、国鑫基金(上市公司爱施德(14.980, -0.06, -0.40%)与深圳国鑫创沅资本管理有限责任公司掌门人张礼庆合资设立)等。

从来自证监会监管者的一些发言来看,对一些有能力、规模较大的私募机构,证监会正在鼓励他们申请设立公募基金。2016年5月30日证监会副主席李超在中国私募基金2016论坛上表示,证监会正在积极推进7项措施,对符合条件的私募基金管理机构申请公募基金管理业务牌照给予必要的政策扶持。

当然,除了私募,包括券商、银行、保险、期货公司等在内的各路资本纷纷涌入公募行业,行业竞争日趋激烈。

规模集中度与国际水平相当

从基金行业内部的竞争格局看,中国100多家基金公司形成了管理规模和数量相反的金字塔型,当前规模最大的天弘基金公司的规模相当于规模排名在后60名基金公司的规模合计。从集中度看,前10大的基金公司管理规模自2007年以来就稳定在50%左右,形成了相对稳定的格局,并且与美国公募基金行业前10大公司占一半规模的集中度水平类似。

大型基金公司强者恒强

尽管基金公司数量逐年增加增加,但是前10大基金公司的份额并未被侵蚀,自2007年开始始终恒定在50%左右。而被侵蚀的则是中小基金公司份额。我们测算了一个代表性数据,即合计占行业一半规模的基金公司数量与基金公司总数量的比值,在最极端假设中即所有基金公司规模相等的情况下,这一比例应该为50%,而随着这一比例的不断降低,则意味着“大公司”相对“小公司”的市场份额提升了。可以看到,自2009年开始这一比例缓慢下降,意味着大型基金公司强者恒强,基金公司数量的增加难以撼动大公司的地位,而中小基金公司之间的竞争则逐步加剧。

中小基金公司非公募业务逆袭

除了传统的公募,各家基金公司也积极拓展如社保及年金管理、专户、子公司专户等资产管理业务。根据基金业协会公布的数据,很多中小基金公司通过专户和子公司业务实现了逆袭,比如平安大华的子公司规模将近8000亿,但其公募管理规模不足800亿。不过在专户资产管理规模方面,依然是以大公司为主。

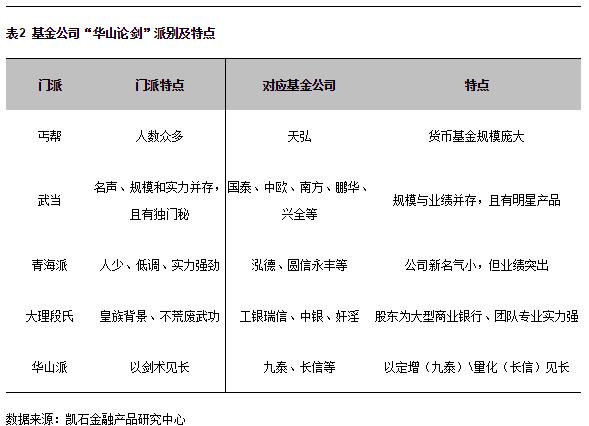

二、又一年“华山论剑”,谁得魁首

如果说基金行业是一个“江湖”,那么基金公司就像江湖中的各大门派,有着自己的特点和独门秘籍。金庸武侠巨著《射雕英雄传》中写过 “华山论剑”,“东邪”黄药师、“西毒”欧阳锋、“南帝”段智兴、“北丐”洪七公、“中神通”王重阳五人在华山顶上斗了七天七夜,并称“五绝”。而《神雕侠侣》中“华山论剑”又一次被提及,当年“五绝”仅余二人,遂重订为“东邪”黄药师、“西狂”杨过、“南僧”一灯、“北侠”郭靖、“中顽童”周伯通。可见江山代有才人出,各领风骚数百年。

如果今年的基金公司们也来一次 “华山论剑”,那么究竟哪一派能凭借其独特的优势夺得魁首呢?

丐帮——天弘

自从阿里入主天弘基金公司后,凭借余额宝一举成为中国公募基金行业老大。根据中国基金业协会的数据,截至2016年11月,天弘基金管理规模突破8000亿,而除货币基金外的规模仅300亿。货币基金在所有基金类型中算是一种基础而低调的存在,其对基金公司管理能力要求较低、对基金公司贡献的管理费收入也较弱,但是对整体规模的贡献巨大。

天弘基金的案例特别像武林中的丐帮,尽管没有分明的帮派据点和统一的帮派服饰,甚至在武学上除了“打狗棒法”之外没有熟知的绝招,却以庞大的弟子群体成为武林中举足轻重的存在。至少在“华山论剑”中,若是不单打独斗,在人数上是及其占优势的。

武当——国泰、中欧、南方、鹏华、兴全等

国泰、中欧、南方、鹏华、兴全等均属于较早成立的基金公司,成立至今有十余年的历史,在市场上广为基民所熟知。而这些基金公司除了历史久、名声响之外,在规模和业绩上也毫不示弱。从2016年基金公司剔除货币基金的规模看,这几家基金公司均在前20,而从主动管理型股混基金的平均业绩看,这几家公司也在全市场的前1/3。此外,这些公司通常还有几只在长期中表现优异的“明星产品”。比如国泰的国泰价值经典、兴全的兴全轻资产和兴全商业模式优选、中欧的中欧盛世成长和中欧新趋势等。(关于长期表现优异基金的具体分析请参见《凯石领先2016基金盘点之十大“长跑冠军”篇——试玉要烧三日满,辨材须待七年期》)。

而这些基金公司因兼具历史久、规模和实力并存,且有独门秘籍这些特点,在武林中相当于武当派,武当张真人是不折不扣的武林泰斗,武当七侠也名震江湖。从功法上看,武当也有着像太极拳、九宫八卦阵、太乙剑法之类的独门秘籍。因此在“华山论剑”中,武当可以算是十分值得期待的存在。

青海派——泓德、圆信永丰等

泓德、圆信永丰等公司规模都相对较小,在市场上的大众熟知度也不算高。泓德基金成立于2015年,目前规模不足200亿,有15只产品,5位基金经理。圆信永丰成立于2014年,目前规模不足100亿,有6只产品,6为基金经理。但从股混基金产品的业绩来看,这两家基金公司的业绩都是十分亮眼。泓德的大部分股混产品,包括泓德战略转型、泓德泓富、泓德泓业、泓德远见回报等在今年都取得正收益,并且排名均在前15%。圆信永丰优价生活是今年股票基金的冠军,基金经理洪流、范妍在择时上判断准确。

这两家基金公司有点像金庸小说中出现次数很少的一个门派——青海派。是的,相信大部分人都没有听说过,青海派仅在《倚天屠龙记》中露过面。金毛狮王谢逊在点评天下高手时,将青海派高手与峨眉、昆仑、天鹰教的高人相提并论,是因为他跟他们交过手且情势极为凶险。另一次则是青海派一共有8个人出战去攻击少林寺三渡的金刚伏魔圈,表现丝毫不逊于昆仑派等大门派。可见青海派虽然低调,武功水平却不可小觑,在“华山论剑”中凭借小而精的优势,或许也可占一席之地。

大理段氏——工银瑞信、中银、建信

工银瑞信、中银、建信的共同特点就是以商业银行为大股东,工银瑞信股东为中国工商银行股份有限公司(80%),中银基金由中国银行和贝莱德两大全球著名金融品牌强强联合打造,建信基金以中国建设银行(65%)为股东。银行为股东的优势在新发基金募集方面显示出了巨大优势。如果给今年的新发基金颁一个 “最具规模奖”,那么工银瑞信泰享三年(发行份额300亿份)、中银悦享定期开放(发行份额280亿份)以及建信恒安一年定开、建信恒远一年定开和建信恒瑞一年定开(发行份额均为248亿份)可谓是当之无愧的TOP5。当然除了背靠大树之外,这些基金公司的团队专业实力也很强,在长期实践中给投资者创造出了较好的收益,同时在合适的阶段推出迎合广大投资者心理的产品类型,都是这些产品和所属基金公司能够得到信任进而规模扩张的因素。

这三家基金公司的特点则比较像大理段氏。大理段氏原本出身中原武林世家,建国后虽贵为皇族,家传武功却从来不曾荒废,反而愈加勤奋,皇室成员多为高手。例如“南帝”一灯大师段智兴就出自大理段氏,而段氏的一阳指、六脉神剑皆是江湖上赫赫有名的武功。若是参加“华山论剑”,大理段氏的实力也不容小觑。

九泰、长信等——五岳剑派

九泰、长信等基金公司是典型的以某一类基金产品见长的公司。九泰基金的优势产品是定增基金。九泰目前有13只产品,规模为119亿,其中有6只是定增产品,规模加总为49.55亿,占比超过40%。从增量上来看,九泰2016年新发的8只基金有5只定增,规模增量几乎都来自于定增基金。从业绩上来说,九泰最早的一只定增基金九泰锐智定增在2015年8月成立,成立以来有35.35%的收益,16年收益为27.86%,在动荡的市场中为投资者提供了十分稳健的收益。而九泰在定增上也确实有其优势。九泰基金作为九鼎投资全资子公司能够享受到九鼎投资在PE行业多年生根的经验,同时九泰基金配备了超40人的定增投资团队,专注于定向增发投资,全面覆盖市场上所有的定向增发项目。长信基金的优势产品则是采用量化策略的基金。长信基金总规模为635亿,基金数量47只,尽管量化产品只有4只,但是规模将近160亿,占比超过25%。从业绩上来说,成立超过一年的3只产品长信量化先锋(2016年同类排名前2%)、量化小盘和量化多策略(2016年同类排名均在前15%)均表现不俗。而这三只产品在大小盘风格上的不同也给投资者提供了多样化的选择。

像九泰、长信等这些具有一技之长的基金公司像极了以剑术见长的华山派,从剑宗长老风清扬到岳不群的君子剑再到令狐冲的独孤九剑,华山派尽管也有其他功法,但称得上大家的几位都是以剑术名震江湖。相信在“华山论剑”中华山派将带着“华山剑法,谁与争锋”的气势登场。

事实上,正如在武林中无论是靠人数还是靠独门秘笈、靠博学还是靠专攻都能闯出一片天地一样,对于基金公司来说,只要具备独特的优势,就能在基金市场的激烈竞争中占据一席之地。2017拉开帷幕,且看在新的一年中基金公司们如何创造新的武林盛世。

基金,公司,规模,管理,产品