每一轮牛市背后都有一个"神话故事"!四大因素告诉你 A股牛市有多远?

摘要: 【导读】海通证券老师的一些思考海通证券荀玉根老师写了一篇研报,叫《牛市有多远?》值得一看,基金君梳理一下核心内容。统计角度看,全球主要市场如美国、英国、法国、德国、日本、香港,乃至于上证综指代表的A股

【导读】海通证券老师的一些思考海通证券荀玉根老师写了一篇研报,叫《牛市有多远?》值得一看,基金君梳理一下核心内容。

统计角度看, 全球主要市场如美国、英国、法国、德国、 日本、香港, 乃至于上证综指代表的 A 股,从 2016年低点至今累计涨幅纷纷超过 20%。

轮回: A 股已经历五轮牛熊震荡

1、1990年以来,A股已经经历了五次牛熊震荡周期

股市一般划分成三种形态:牛市、熊市、震荡市,单边上涨定义为牛市,单边下跌定义为熊市,区间波动定义为震荡市。

A股经历了5轮牛熊震荡周期。

五轮牛市分别为1990/12-1993/2、1996/1-1997/5+1999/5-2001/6、2005/6-2007/10、2008/10-2009/8、2014/7-2015/6。

五轮熊市分别为1993/2-1994/7、2001/6-2002/1+2004/9-2005/6、2007/10/-2008/10、2011/4-2012/1、2015/6-2016/1。

五轮震荡市分别为1994/7-1996/1、1997/5-1999/5、2002/1-2004/9、2009/8-2011/4、2012/1-2014/7。

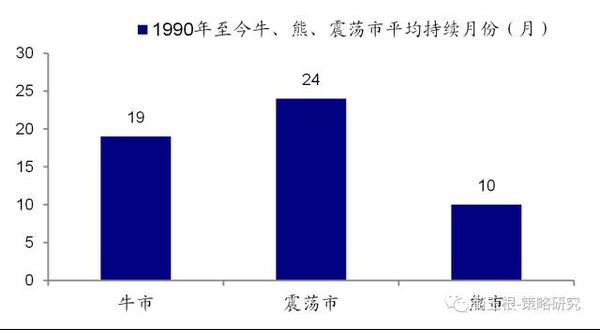

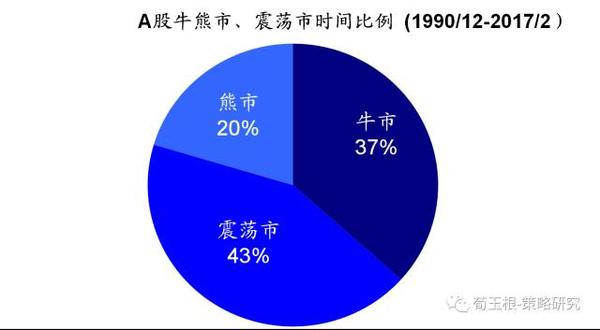

1990/12月以来中国股市总共经历了315个月,其中牛市占了37%(116个月),平均每轮牛市持续19个月,熊市占20%(64个月),平均持续10个月,震荡市占43%(135个月),平均持续24个月。2016年1月底2638点以来,市场进入新一轮震荡市。

2、牛熊震荡与资金的关系

除了指数涨跌,股市的状态还可以用资金进出衡量。

牛市会出现资金净流入,熊市伴随资金净流出,震荡市则是存量博弈。

在2005/6-2007/10的大牛市中,居民储蓄存款同比从2006年初的19%一路降至2007年10月的4%左右。存款的钱去了哪儿?就是买了公募基金产品,基金管理资产规模从2005年的4739亿元增加至2007年末的32766亿元,增长了接近7倍。

2008/10-2009/8的牛市中,随着牛市启动基金资产规模恢复增长,从2008年底的1.9万亿回升至2009年底约2.7万亿。

2014/7-2015/6的牛市中,基金管理资产规模从2014年前三季度月均增加1000亿左右,提高到2015年上半年月均增加额5647亿元。

在震荡市阶段,资金供需则基本平衡:从2013/1—2014/7震荡市中,资金流入合计9185亿,流出合计10301亿,资金供需基本平衡。2016年1月底2638点以来,市场处于震荡市阶段,资金流入流出整体规模不大,单月规模大多在一千亿以内,资金供需整体平稳。

过去牛市的动力在哪?

1、利率(流动性):利率下行或处于低位是牛市的重要前提

1996-2001年和2014-2015年牛市是典型的流动性驱动的牛市,是水牛。

1996/1-2001/6期间,1年期存款基准利率从10.98%降至2.25%。

2014/7-2015/6牛市期间1年期存款基准利率从3%降至2%,10年期国债收益率从4.6%持续降至3.6%。

2005/6-2007/10、2008/10-2009/8两轮牛市初期,无风险利率都已经经历了大幅下降并且已经处于低位。

2005年6月牛市启动前,10年期国债收益率已经从最高5.4%降至2.9%,下降了250BP。2008年10月10年期国债利率也已经降至2.7%的历史低位。

2、基本面:企业盈利的增长是牛市重要支撑

1996-2001、2014-2015的两轮牛市主要推动力来自于流动性,经济基本面和企业盈利改善都不明显。

而2005/6-2007/10的牛市主要依靠基本面推动,牛市期间GDP同比从04年4季度的底部8.9%上升到07年2季度的高点15%,企业ROE水平从8.9%上升至16.5%。

2008/10-2009/8的牛市有流动性和企业盈利改善双轮驱动,但这轮牛市期间企业盈利改善相对滞后,企业净利润增速从2009年下半年才开始逐渐反映,实际上2009年上半年经济基本面已经明显改善,PMI指标从2008年底的39%迅速反弹2009年4月的53%,GDP增速从2009Q1的6.4%回升至2009Q2的8.2%。

3、每一轮牛市背后都有一个“神话故事”

1996到2001的牛市,沪深两地为了争夺交易占比,两大交易所开始争相推出积极政策,包括推行绩优股相关的指数,推行上市优惠政策,发表积极乐观文章等。1999年5月16日国务院会议推出的搞活市场六项政策推动市场“519行情”,政策利好助推“水牛”。

2005-2007年牛市期间,中国经济快速增长,汇改强化了人民币升值,资本市场盛行人民币资产重估理论,这是一个实体和金融都繁荣的“繁荣牛”。

2008/10-2009/8的牛市背景是四万亿投资+十万亿信贷,这是一个全球开启直升机撒钱模式的“政策牛”。

2014/7-2015/6牛市,起源于十八大之后改革预期升温,中国梦提振市场情绪,“大众创业,万众创新”助推中小创估值,货币政策大幅放松和融资快速增长推动了“水牛”。

4、估值:牛市起点的PE不尽相同

美股牛市涨幅60%来自盈利,震荡市靠盈利支撑,估值下移。

A股涨跌90%来自估值波动,牛市期间估值变化是主要驱动力。

1996/1-2001/6、2008/10-2009/8、2014/7-2015/6三轮牛市中估值贡献率都在80%以上。2005/6-2007/10牛市期间企业净利润增速从2005Q1的-7.5%提升到2007Q1的77%,盈利对指数上涨贡献较大。

从历次牛市起点的估值水平来看,1996/1、2005/6、2008/10、2014/7四轮牛市起点上证综指PE(TTM)估值不断创新低,分别为18倍、15倍、13倍、8.5倍。A股(剔除金融)的PE(TTM)分别为18倍、15倍、14倍、17倍。上证50指数2005年6月、2008年10月、2014年7月的PE分别为12倍、14倍、7倍。中小板指2005年6月、2008年10月、2012年12月的PE分别为23倍、20倍、22倍,虽然系统性牛市2014年7月才开始,但2012年12月中小板指和创业板指领先于上证综指走牛。

牛市还有多远?

从指数运行特征以及资金进出状况刻画,过去13个月确实可以定性为震荡市。

对比A股历史,五轮震荡市持续时间在15-38个月之间,平均24个月。

对比一年四季的春夏秋冬,类似冬天的熊市已经过去,现在处于类似春天的震荡市,类似牛市的夏天迟早会来,只是时间的问题。

对比分析各项指标,看看牛市还有多远?未来牛市的动力在哪里?

1、利率(流动性):“水牛”难以再现

从2014年初以来10年期国债收益率从4.6%的高点趋势性下行,直至2016年8月降至最低的2.7%,无风险利率已经经历了一轮大幅下行。而且从2016年8月份以来,市场资金成本开始缓慢抬升,其中7天回购利率已从2.5%左右升至3%,10年期国债收益率回升至3.3%。2017年2月央行上调7天逆回购招标利率10bp,意味着在货币政策已经开始转向中性稳健,利率再次大幅下行驱动“水牛”的可能性已经很小。

2、基本面:盈利牛、转型牛值得期待

2016年三季度A股归属母公司净利润累计同比分别为1.9%,较中报的-4.6%明显回升,剔除金融后数据为12.7%和1.0%,同样明显回升。主板、中小板、创业板的三季度归母净利累计同比分别为-0.4%、21%、43%,相对二季度的的-6.9%、13%、48.5%,也在改善。

展望未来,盈利的改善能否持续,市场分歧很大,多数分析师和投资者心存疑虑,盈利的数据需要中报、三季报不断确认,尤其是下半年的盈利数据需要确认。

3、风险偏好:等待改革再发力、转型见实效

“水牛”难以再现, “繁荣牛”和“政策牛”再出现的可能性也很小,2017年下半年将迎来十九大召开,改革与转型是希望,未来的牛市更可能是改革不断发力、转型渐见实效后,业绩改善的“盈利牛”、“转型牛”,因此未来的牛市斜率将更平缓。

4、估值:上证综指、上证50指数估值处于历史底部

目前上证指数、A股(剔除金融)、上证50、中小板指、创业板指的PE(TTM)分别为15倍、33倍、11倍、44倍、56倍,相对历次牛市起点各板块估值区间(8.5-18)、(14-18)、(7-15)、(20-23)、27倍而言,上证指数和上证50指数估值已经达到历史上牛市启动的水平,而A股(剔除金融)、中小板指、创业板指估值水平仍然较高。估值水平与盈利增长相关,震荡市的意义就是通过盈利增长消化估值,以时间换空间,为未来的牛市做准备,问题的核心仍然是盈利。

应对策略:步步为营,均衡配置

1、步步为营,跟踪政策和基本面变化

当前时点投资者有两大担忧,一是担忧3月美联储加息引发A股下跌,二是担忧两会结束时“维稳”动力消失市场下跌。

我们曾分析过,无需担忧美国加息对A股的冲击,资本流动管理趋严,人民币对美元贬值压力小,对资金面和情绪面影响有限,过去15年的统计数据显示,并没有两会结束市场下跌的规律。

春季行情变化一般源于基本面改善被证伪或政策面变紧,当前宏微观基本面数据良好,政策面优化,不用担忧,而且1月中最低点来上证综指累计涨幅才5.5%,涨幅最大的中小板指12%,创业板指9.4%,万得全A才8.3%,累计获利并不大。

未来值得关注的是政策面,一季度数据好转给去杠杆提供了更好的条件,特朗普百日新政推进中,关注可能出现的中美贸易摩擦。当前继续安心持仓,跟踪政策,步步为营。展望全年跟踪企业盈利改善能否持续。

2、均衡配置,消费升级+主题周期+价值成长

当前位置建议均衡配置,A股已经进入二维投资时代,以前在做行业配置、风格选择时,常常从一维角度分为周期与消费、成长与价值,进攻看周期、成长,防御看消费、价值,现在市场环境已经微妙变化,投资进入二维阶段。

一方面投资者结构变化,追求绝对收益的保险和银行资金占比上升,另一方面经济结构调整,周期和消费内部都出现结构性变化。

周期股单纯从经济数据好转角度找高贝塔的旧逻辑已经水土不服,因为即便数据好转,固定资产投资增速只是小幅改善,需求端的逻辑有天花板,需要结合供给端或政策主题,所谓“主题周期”,如国企改革、一带一路、供给侧改革等。

消费已不是简单的防御,收入水平上升和人口年龄结构变化推动消费不断升级,如白酒中茅台、吉利和长城等自主品牌汽车、家具中索菲亚、老板电器等品牌小家电、安踏体育等运动用品销售持续增长。成长和价值也不再对立,而是走向融合,单纯讲现金分红的价值股表现不如有业绩增长的价值股,如格力、茅台、恒瑞优于水电、高速公路,而成长股也注重业绩与估值的匹配。

2014年-2015年看风口、博弹性的时代已经过去,13年底14年初并购新规孵化了市值管理投资逻辑,现在政策环境已变、IPO规模扩大,价值和成长走向共和,即“价值成长”。

牛市,10,震荡,盈利,已经