想买房怕泡沫大 可以试试买这只地产基金!

摘要: 317楼市又出组合拳,这次北京终于玩真的了。实施认房又认贷认离婚的超必杀,二套房贷最低首付比例提高至60%,非自住提到80%。最高带宽期限也从30年降至25年,认房认贷基本上是表明决心的,为啥呢?认房

317楼市又出组合拳,这次北京终于玩真的了。实施认房又认贷认离婚的超必杀,二套房贷最低首付比例提高至60%,非自住提到80%。

最高带宽期限也从30年降至25年,认房认贷基本上是表明决心的,为啥呢?认房,认的是北京的房。认贷,认的是全国的贷,最要命的是你已经还清的贷也认。 楼市新政又火一把 三认而且既往也咎

满足其一,都算第二套。厉害了word哥,咱以前做事情不都既往不咎么?这意思新仇旧恨一起算了。其实自不自住都是套路,你可以故意做低网签价啊,但是首付比例定死了以后网签价格低,贷款总数会变少。

你想多贷点,首付比例就干到80%,里外里,无论二次购房的你怎么折腾,1000万以下的房子银行最多就借给你186万,闹呢,改善型需求统统别弄了的意思。

政府的意图很清晰,所有买过房的人都别买了,改善需求的也暂停,先让从来没买过房的人上车,问题是,这帮人能有多少,能上什么车?改善需求停了,谁来炒房?难道您天天吵天通苑的房?

房子泡沫有多大?很多世界第一

股市楼市哪个赚钱?这我就不多说了。有一个说法造就很流行,小编也认为很有道理。那就是房价租金比作为房产的市盈率。这就相当于股市的市盈率。

举个例子,我的房1000万,每年可以出租赚到50万,那么20年我的房子就回本,20就是我的这房的市盈率。

呵呵,20那只是国际标准,知道北京市盈率多少么,接近60,燕郊有些小区,比如首尔甜城,呵呵200多了,也就是说,燕郊的房子可以放心出租,租了200多年也就回本了。

哦哦错了,租到70年时候可能要先续个约,140年时候在续一次,重孙子的时候可以回本咯。

算了,燕郊咱不提了,就说一线城市,如果取2016年8月深圳的数据,其楼市估值为64,同时点全A股市盈率为15.4,楼市估值是股市4倍左右。

创业板8月末最新市盈率为50左右,中小板市盈率为36.6,全都被楼市秒杀了!很多上市公司全面利润不够买一套北上广,但减持1%的股票就能买好几套。

这又说明股市泡沫大?不算亏损的企业,去年A股有115家公司净利少于500万元,呵呵了,按照317新政的套路,您这上市公司去贷款都买不起北京房。

可是,可是!这些公司平均市值约60亿,真的是股市套路深。所以,楼市股市谁泡沫大,这问题小编真不敢给您胡说。

楼市火爆什么基金底气最足?

这么简单的问题,当然是REIT基金了,都是以房地产为背书的不给力能行么。

简单介绍REIT,就是指通过将不动产以“出售基金份额”的方式转化为高流动性、低投资门槛的标准化金融产品,实现了不动产资产的稳定收益与普通个人投资者投资需求的有效对接。

公募REITs产品是以不动产资产收益为派息来源的永续、权益性投资工具,这货可以有效降低存量不动产的杠杆负债率。

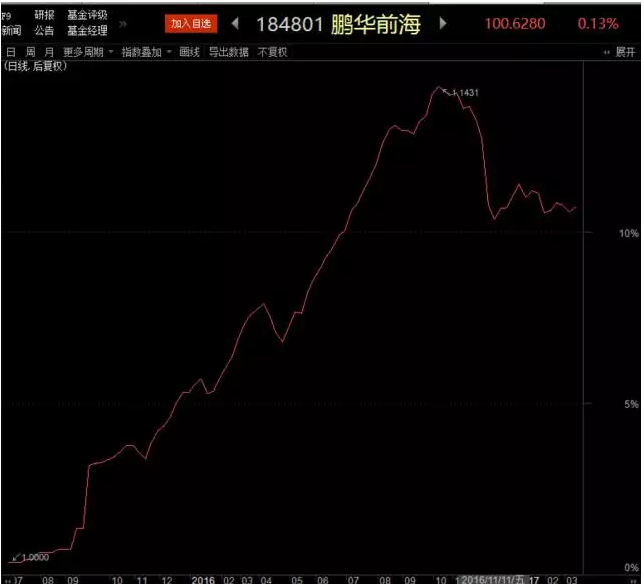

而且,通过REITs可将具有稳定现金流的不动产转化为小额、流动性强的交易性资产,可以帮助缓解负债端压力,现在交易所市场已挂牌的“类REITs”产品中,比较有名的是鹏华前海(184801)。

与此同时,公募REITs将对实体经济的发展产生有效支持。实体经济的发展是以工业厂房、商业地产、医院、物流、养老物业等多类别的持有型物业为重要载体,从某种意义上说,这些持有型物业本身即是实体经济的组成部分.

公募REITs可作为连接资本市场和实体经济的桥梁,将社会长期资本与持有型物业的长期投资进行对接。

REITs的发展可以助力企业向轻资产转型,通过剥离非核心资产,同时不丧失对物业的控制,将资金置换出来用于增强企业核心竞争力,增强主业的服务输出能力,真正提升金融服务实体经济的效率。

但是,目前的交易安排尚未能完全发挥REITs产品优势,尚未达到外国公募REITs以交易方式实现的永续效果。不过相关产品已经十分值得投资。最好采用定投的方式!

标的推荐:鹏华前海(184801)

楼市,REITs,可以,股市,市盈率