年底加速布局!公募私募保险社保券商都嗨了 重金砸向这10只股票定增

摘要: 元旦、春节即将接踵而至,购物打折正在成为商家促销的噱头。而在资本市场,打折买股票也在年末频频出现,近一个月来,上市公司定增不仅受到基金、保险、券商等资金的热捧,就连一向低调神秘的“社保基金”也频频出现

元旦、春节即将接踵而至,购物打折正在成为商家促销的噱头。而在资本市场,打折买股票也在年末频频出现,近一个月来,上市公司定增不仅受到基金、保险、券商等资金的热捧,就连一向低调神秘的“社保基金”也频频出现在定增项目中。今天,就随基金君盘点下近期遭遇机构资金热抢的10只股票定增项目:

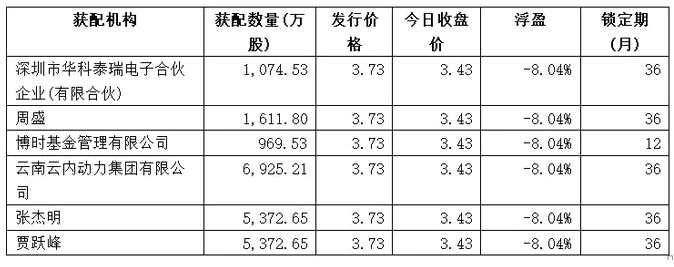

1、云内动力(000903) :原股东牵头定增并购铭特科技股权

云内动力发布公告,云内动力将通过发行股份及支付现金并募集配套资金方式购买深圳市铭特科技股份有限公司100%股权,云内动力购买贾跃峰、张杰明、周盛及华科泰瑞持有的铭特科技100%股权。铭特科技100%股权的交易价格为8.35亿元,其中现金对价为3.34亿元。

为此,云内动力向包括云内集团在内的不超过10名特定投资者以询价的方式非公开发行股份募集配套资金,拟募集配套资金总额不超过3.49亿元。其中,云内集团承诺将以不超过 2.5亿元认购本次募集配套资金发行的股份,配套募集资金用于支付购买标的资产的现金对价及本次交易中介机构费用。

截至今天,云内动力定增发行结果出炉,博时基金、原股东云内动力集团公司分别以969.5万股、6925.2万股认购,铭特科技100%股权的持有人贾跃峰、张杰明、周盛及华科泰瑞等特定投资者获取1000万-5000万不等的配股数量,截止到今天收盘,与当时发行价相比,目前定增浮亏8.04%。

2、雪浪环境(300385) :嘉实有社保504组合参与

创业板公司雪浪环境近日也发布公告,发行募集资金总额为2.99亿元,扣除与发行有关的费用后,实际募集资金净额为2.83亿元。其中1.1亿元用于偿还银行借款,剩余部分全部用于补充公司流动资金。

雪浪环境公司董事长兼总经理杨建平认购380万股,也是获配数量最多的投资人。嘉实基金、新华基金两家公募基金公司各自认购304万股、202万股,认购价格为29.6元/股,锁定期为3年,从今天收盘价看,目前浮亏15.74%。

本次非公开发行股票后,雪浪环境共获得募集资金净额为2.83亿元。公告显示,公司总资产、净资产规模将有所增加,资产负债率有所下降,公司偿债能力及抗风险能力进一步增强。此举将有效满足公司业务发展对流动资金的需求,增强公司偿债能力,降低公司财务风险,有利于提升公司的持续经营能力和盈利能力,有利于提高公司的核心竞争力,实现并维护股东的长远利益,对实现公司长期可持续发展具有重要战略意义。

3、新和成(002001):9家机构获得47%浮盈

新和成公司非公开发行股票募集资金总额不超过 49亿元,扣除发行费用后将全部用于投资蛋氨酸项目。新和成将通过全资子公司山东新和成氨基酸有限公司实施年产25万吨蛋氨酸项目,若实际募集资金净额低于拟投入募集资金额,则不足部分由公司自筹解决。此次非公开发行股票募集资金到位之前,公司将根据项目进度的实际情况以自筹资金先行投入,并在募集资金到位之后予以置换。

公告显示,年产25万吨蛋氨酸项目投资总额为53.7亿元,项目建设期为4年。项目主要采用公司通过自主研发形成的蛋氨酸生产工艺,以天然气、丙烯、甲醇、硫磺等为原料,采用海因合成法生产蛋氨酸。项目建成后,公司将进一步发挥协同效应和规模优势,巩固和提升行业地位,增强公司盈利能力和可持续发展能力。

从机构参与热情看,获配机构共有公、私募基金和产业资本等9家机构获配:富国基金、鹏华基金、财通基金3家公募分别获得1000-2000万股不等的配股数量,从今天收盘价看,这一项目已经有47%的浮盈,是近期机构较为赚钱的项目之一。

4、西部建设(002302) :10家机构获配浮盈94%

西部建设此次定增募集资金总额为 20.25亿元,扣除发行费用的募集资金净额为19.84亿元,该募集资金扣除新疆建工以其拨入西部建设的国有资本经营预算资金尚未转增资本而形成的债权认购的金额2.05亿后,将用于商品混凝土生产网点建设项目、商品混凝土技术改造项目、产业链建设项目、研发中心项目和补充流动资金等。

目前,包括目前西部建设原股东中建新疆建工(集团)有限公司在内的10家机构以8.8元/股价格获配了2.3亿股。财通基金、泰达宏利基金、九泰基金、北信瑞丰基金等4家公募旗下的21个资管计划、专户和公募产品获配,从公告披露看,九泰锐智定增、九泰锐益定增、财通多策略福鑫等3只公募产品获配。

从浮盈来看,西部建设今天收盘价为17.07元/股,相比定增发行价浮盈94%,是当前浮盈最为可观的项目。

5、桐昆股份(601233):6家公募定增占比82% 浮盈48%

桐昆股份非公开发行股票募集资金净额为9.89亿元,在扣除发行费用后将用于年产30 万吨功能性纤维项目、年产20万吨多孔扁平舒感纤维技改项目和引进全自动智能化包装流水线建设项目。

本次发行完成后,公司总资产和净资产规模将相应增加,资产负债率将会下降,公司的资本结构、财务状况将得到改善,财务风险将降低,公司抗风险能力将得到提高。

在获配的8家机构中,公募基金独占6席,合计持股数量为5680.56万股,在此次定增中持股占比高达81.8%。目前项目浮盈47.92%,也是近期机构扎堆儿申购,盈利较为丰厚的项目。

6、桃李面包 (603866):险资机构扎堆儿持有

桃李面包本次发行的募集资金总额不超过 7.38亿元,计划投资于包含武汉桃李烘焙食品生产项目、桃李面包重庆烘焙食品生产基地项目、西安桃李食品有限公司烘焙食品项目等烘培食品生产基地建设项目。

公告称,本次非公开发行股票募集资金投资项目有利于公司实现烘焙食品生产基地的全国性布局,扩大核心产品的产能以满足日益增加的销售需求,公司的主营业务收入与盈利水平将提升,盈利能力将有所增强。同时,可进一步保证公司产品的质量安全,提升公司的市场竞争力,奠定公司面包行业的龙头地位。

股票发行数量为2050万股,发行价格为36 元/股,桃李面包成为险资机构热捧的投资标的,虽然包含8家公募基金在内的20家机构发出了申购报价,但由于多数公募报价较低被淘汰出局,获配机构中险资机构成为主要组成部分,目前桃李面包定增项目已有7.9%的浮盈。

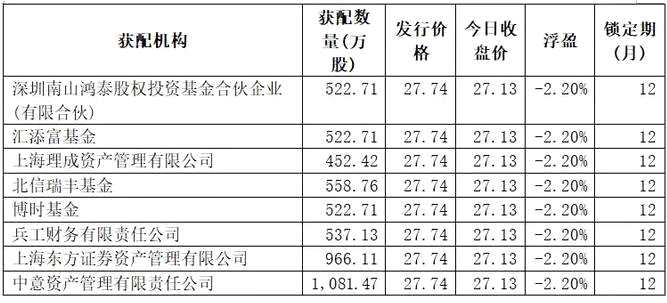

7、纳思达(002180):社保五零一组合获配

纳思达本次非公开发行股票数量不超过 5164.02万股A 股股票,预计募集资金总额不超过 14.3亿元,扣除发行费用后,拟投资项目智能化生产改造项目、美国再生耗材生产基地项目和美国研发中心。

智能化生产改造项目旨在现有生产线基础上进行智能化改造升级,把握和分享工业 4.0 带来的机遇并进入工业自动化与信息化领域,加速公司生产形式向智能控制转型;美国再生耗材生产基地包括旧耗材回收站、分检中心、拆卸清洗及维修中心、碳粉充填中心等主要内容。项目实施完成后,计划产量750万支,其中预测期内预计实现年平均再生硒鼓出货量570万支。美国研发中心项目主要为以再生硒鼓、碳粉的兼容性及终端适用性等为主要目标的研发中心建设。

公私募基金公司成为纳思达定增的主要参与者。除了汇添富优势精选、东方红中国优势、东方红新动力等公募基金获配外,博时基金管理的全国社保基金五零一组合也获得认购,目前纳思达股价相比定增价格微亏2.2%。

8、美欣达(002034):重大资产重组及定增浮盈50%

美欣达本次重大资产重组及定增共包括两个交易环节:

一是重大资产置换并发行股份及支付现金购买资产,上市公司将以其拥有的置出资产与美欣达集团拥有的旺能环保85.92%股份的等值部分进行资产置换,置换差额部分由上市公司以非公开发行股份及支付现金的方式购买;同时,上市公司以非公开发行股份的方式购买重庆财信、新龙实业、永兴达实业、陈雪巍合计持有的旺能环保 14.08%股份。

二是募集配套资金,上市公司采用询价方式向不超过10 名符合条件的特定对象非公开发行股份募集配套资金。

公告显示,旺能环保100%股权本次交易作价 42.5亿元,其中以资产置换方式向美欣达集团支付的交易作价为 5.6亿元,以现金方式向美欣达集团支付的交易对价为 6.37亿元,以发行股份的方式向全体股东支付的交易对价为 30.53亿元,发行股份按照发行价格 31.34 元/股计算,上市公司向各交易对方预计发行9739.95万股。

从定增结果看,目前是7家机构获配3959.87万股,获配金额为14.76亿元,目前项目浮盈50%,也是近期浮盈较大的定增项目。

9、华工科技(000988) :两只社保基金获配浮盈5.8%

华工科技本次发行的募投项目建立在现有产品的研发和生产的基础之上,围绕公司主营业务展开。募投项目实施后,在契合物联网和“互联网+”的战略下,进一步提高公司在高功率激光器、光电相关产品的竞争力和市场占有率。

本次获得配售的对象共 6 家,获得配售金额为18.07亿元,非公开发行股份总量为 1.14亿股,鹏华基金管理的全国社保基金一零四组合、全国社保基金五零三组合皆获得配售,目前项目浮盈为5.82%。

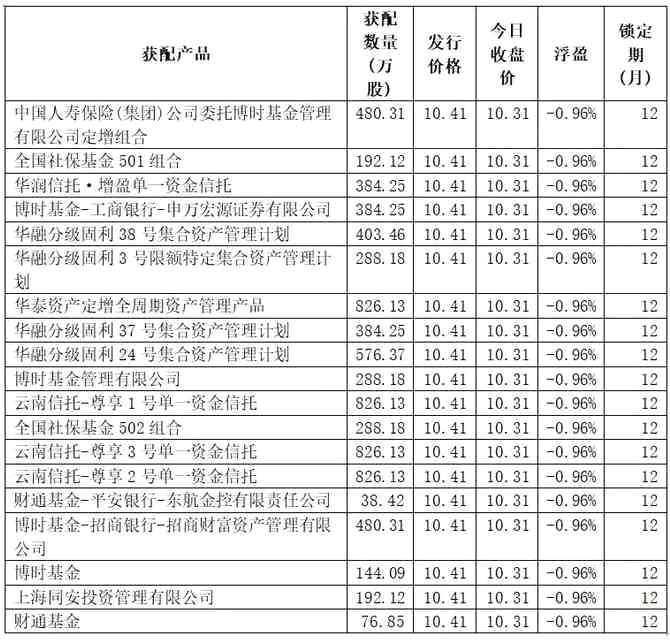

10、华东重机(002685) :公募、券商、保险抢筹

本次交易中,华东重机向周文元、王赫、黄仕玲和黄丛林发行股份及支付现金购买其持有的润星科技100%股权;本次交易完成后,润星科技将成为上市公司的全资子公司。参考评估价值,本次交易润星科技100%股权的交易对价为 29.5亿元。

华东重机主要从事轨道吊、岸桥等集装箱装卸设备的研发、生产、销售与安装业务,以及以加工及贸易为主的不锈钢业务。润星科技主要生产中高端、通用型加工中心,本次交易完成后,华东重机将新增数控机床的研发、生产、销售和相关服务业务,通过双方业务的有效协同,公司的业务领域和产业层级将得到大幅拓展和提升。

华东重机以询价方式向不超过10名符合条件的特定投资者非公开发行不超过发行前总股本20%的股份募集配套资金,募集配套资金总额不超过8.58亿元。其中,8.26亿元用于支付本次重组的现金对价,3216万元用于支付本次交易的中介机构费用及其他发行费用。

最后,博时基金、华融证券、华泰资产、长信基金、财通基金与易方达基金6家机构确定为定增投资者,其中既有公募机构,也有券商和保险机构。从产品类型看,既有券商资管计划、保险资管计划,也有公募专户和社保组合。

其中4家公募机构中,博时基金管理的全国社保基金五零一组合、易方达基金管理的全国社保基金五零二组合纷纷入选,目前项目浮亏0.96%。

项目,发行,基金,公司,资金