企业年金收益大曝光:首尾差近3倍 公募基金优势明显

摘要: 来自银河证券基金研究中心的报告显示,截至2017年三季度,企业年金积累基金近1.24万亿元,延续增长,参与度维持稳定低速。从业绩来看,含权益类加权平均收益1.45%,固定收益类加权平均收益1.23%,

来自银河证券基金研究中心的报告显示,截至2017年三季度,企业年金积累基金近1.24万亿元,延续增长,参与度维持稳定低速。从业绩来看,含权益类加权平均收益1.45%,固定收益类加权平均收益1.23%,处在历史中低位。三分之二的组合收益率集中在2%~4%,近四分之一的组合收益界于4%~6%。养老金产品资产规模持续增长,超3000亿元;截至2017年三季度,当年投资收益率为4.13%。

众所周知,专业机构投资者丰富的资管经验、稳健的投资业绩和严谨的风控体系,是养老金市场化委托运营能顺利展开的主要原因。也正因如此,公募基金以其较为突出的优势,在21家企业年金投资管理人中占据11席,管理规模市场占比也接近四成。

那么这些企业年金投资管理人在2017年的表现究竟如何?

先来看看整体的收益情况。上述报告和来自人力资源与社会保障部的数据显示,企业年金养老金产品已经在人社部备案的产品数量为489只、实际运作244只、资产规模3281.06亿元,超过集合计划资产规模。在这之中,已运作的权益类养老金产品77只、资产规模341.89亿元,2017年第三季度投资收益率的加权平均为2.95%。

具体来看,股票型养老金产品收益率最高,为4.04%,股票专项型产品收益率为2.86%;混合型55只、资产规模781.78亿元,投资收益率的加权平均为1.58%;固定收益类95只、资产规模1837.95亿元,投资收益加权平均1.25%;货币型17只、资产规模319.45亿元,投资收益加权平均1.08%。

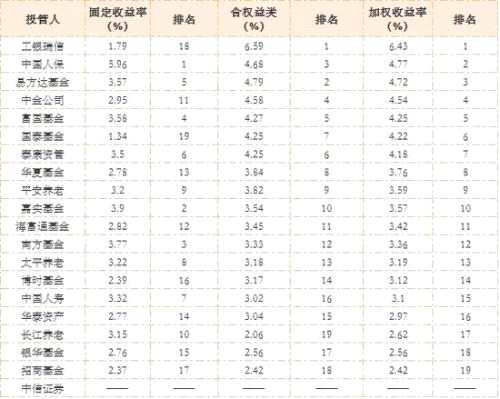

再来看单个投资人的业绩回报,《每日经济新闻》记者先给大家上一个分类和整体排名情况,让各位一目了然:

▲ 数据来源:各家投资管理人官网信息披露、银河证券基金研究中心,截至2017年9月30日

这么一统计,投资业绩和排名情况可以说相当清晰了。

就大类投资品种来看,不同投资管理人的两种组合收益率已露显差异。含权益类的收益率差距最为明显,收益最高的为6.59%,最低的2.06%;固定收益类最高为5.96%,最低的为1.34%。

二项数据加权来看,排名居首的工银瑞信在2017年前三季度企业年金投资的加权收益达到6.43%,几乎是最末一名的3倍。

另外,这份报告还统计了每个管理人的投资组合收益率分布情况,《每日经济新闻》记者这里也给大伙儿一并列出:

▲ 注:R代表投资组合收益率 数据来源:各家投资管理人官网,截至2017年9月30日

从上面的统计可以看出,截至2017年三季度末各管理人的企业年金投资组合及其具体收益情况。

整体说来,组合收益大于8%的有10个,工银瑞信拥有3个,中信证券(600030) (19.450, 0.12, 0.62%)、易方达、嘉实基金、泰康资管、平安、中国人保和中国人寿(601628) (31.440, 1.05, 3.46%)(601628)各有1个;收益在6%~8%的组合有52个,工银瑞信拥有23个,易方达拥有8个组合。其余组合情况这里不再一一列举,不过值得关注的是,也有组合的收益出现负增长。

除此之外,由于各投管人管理的企业年金组合数差异较大,所以,要反映各投管人投资组合的业绩情况,可以通过各收益区间的组合资产金额在其实际投资总金额的占比来看。

来自银河证券基金研究中心的报告显示,截至2017年三季度末,全国企业年金基金投资组合收益率大于8%,组合资金占其投资总金额比例最高的投管人是工银瑞信,占比高达33.7%;收益率在6%~8%的组合资产金额占其投资总资产比例较高的3家投资管理人是工银瑞信、易方达和海富通,分别为29.52%、13.14%和12.83%。

由此可见,公募基金在管理企业年金投资方面的优势还是相当明显的。

投资,组合,收益,收益率,资产