金牛看市:市场利好不断累积 择机定投把握低位配置价值

摘要: 1.国际经济动态:2019年美国加息预期或回落欧元区经济持续低迷鲍威尔释放“鸽派”言论,美国加息预期回落。美联储主席鲍威尔表示美国经济前景稳固,利率“略低于”中性区间,随后发布的11月FOMC会议纪要

1.国际经济动态:2019年美国加息预期或回落 欧元区经济持续低迷鲍威尔释放“鸽派”言论,美国加息预期回落。美联储主席鲍威尔表示美国经济前景稳固,利率“略低于”中性区间,随后发布的11月FOMC会议纪要显示可能会很快再次加息。根据CME美联储利率观察,截至2018年11月30日,美国12月加息概率达82.67%;美国2019年仍大概率加息,但到2019年末加息3次及以上的概率较11月初大幅下滑,目前仅为32.69%,而加息1次或2次的概率明显上升。

欧盟经济持续低迷,零售和服务业信心不足。欧盟11月经济景气指数为109.60,低于前值110.40,连续4个月下行,创2017年5月以来新低。经济信心指数方面,2018年11月,营建信心指数为6.30,高于前值;工业信心指数为3.50,高于前值;零售信心指数和服务业信心指数分别为1.00和10.80,继续下行。

欧元区物价稳定,失业率维持低位。2018年11月,欧元区CPI同比2%,低于前值2.2%;环比-0.2%,低于前值0.2%。欧元区失业人数1317.2万人,失业率8.1%,与前期持平,维持较低水平。

中美就经贸问题达成共识。新华社消息,中美两国元首举行会晤,讨论了中美经贸问题并达成了共识,双方决定,停止升级关税等贸易限制措施;两国元首指示双方经贸团队加紧磋商,达成协议,取消今年以来加征的关税,推动双边经贸关系尽快回到正常轨道。

2.国内经济动态 :制造业PMI触及荣枯线 工业企业利润全线下滑

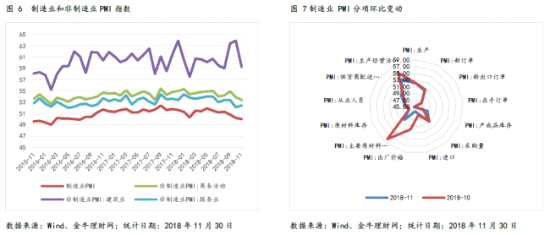

制造业PMI触及荣枯线,经济下行压力犹存。2018年11月综合PMI为52.80%,低于前值53.10%。制造业方面,PMI触及荣枯线50%,连续4月下行,创2016年7月以来新低。非制造业方面,商务活动PMI为53.4%,低于前值53.9%;建筑业PMI为59.3%,低于前值63.9%;服务业PMI为52.4%,高于前值52.1%。

工业企业利润全线下滑。2018年1-10月规模以上工业企业利润累计同比增长13.6%,低于前值14.7%。分行业类型来看,采矿业、制造业以及电力、热力、燃气及水的生产和供应业1-10月份企业利润累计同比分别为47.1%、11.5%和6.2%,均低于前值。分企业类型来看,国有及国有控股工业企业、外商及港澳台商工业企业和集体工业企业1-10月利润累计同比分别为20.6%、5.6%和4.5%,亦均低于前值。

3.国内政策动态:银行理财子公司办法落地 股指期货交易松绑

11月26日,中国银保监会就《保险资金投资股权管理办法(征求意见稿)》公开征求意见。有望提升险资服务实体经济的质效,进一步优化金融资源的合理配置。

11月27日,一行两会联合发布《关于完善系统重要性金融机构监管的指导意见》,旨在完善我国系统重要性金融机构监管框架,防范系统性风险。

11月28日,多部门联合印发《促进大中小企业融通发展三年行动计划》,提出五方面保障措施,将为科创板带来丰富、高质量的企业资源。

11月30日,多部委同天发布关于完善或调整跨境电商零售进口监管和税收政策等的通知,中国进口跨境电商行业再迎重大利好。

12月2日银保监会公布《商业银行理财子公司管理办法》,公募理财可投资于非标和股票资产。银行理财的加入,或将重塑大资管行业格局,对基金、券商等业务形成压力。

12月2日,中金所发布了调整股指期货交易保证金和手续费标准的公告。股指期货恢复常态化交易,将进一步提升股指期货的流动性,发挥股指期货套期保值和风险管理的作用,对股市投资策略的多元化有重大意义。

4.股票市场:全球市场情绪回暖 海外资金持续流入

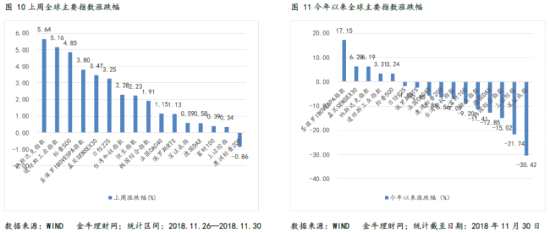

全球市场情绪回暖,A股主要指数全线收红,创业板领涨。上周(2018/11/26-2018/11/30,下同)全球主要指数多数上行,其中以美国科技股为代表的纳斯达克指数涨幅居前,周度涨幅达5.64%。上周A股主要指数震荡上行,中小创表现较好。具体来看上证综指上涨0.34%,收于2588.19点,深证成指上涨0.59%,中小板指上涨0.87%,创业板指上涨1.58%。

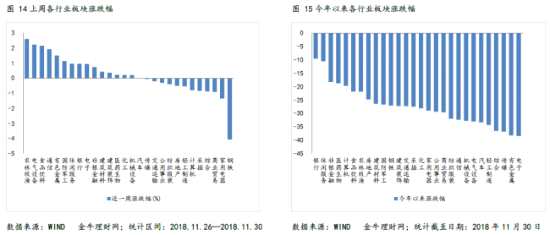

行业板块多数下行,农林牧渔和电气设备领涨。上周行业板块方面,16个行业录得正收益,12个行业录得负收益。其中农林牧渔、电气设备业绩表现较好,分别为2.60%、2.22%,而钢铁、家用电器则业绩表现落后,分别为-4.07%、-1.36%。

市场交易下滑,投资者观望态度明显。上周虽然A股整体震荡上行,但市场成交额和换手率较前期明显下滑。具体来看,上周沪深两市成交额13758亿元,单日成交均值2752亿元,较前期单日均值大幅下滑1420亿元;上证综指、深证成指换手率分别为0.52%和1.23%,较前期分别下降0.07和0.16个百分点。

北上资金连续5个交易日净流入。沪股通和深股通作为海外资金配置A股的重要途径,上周连续五个交易日净流入,全周净流入109.85亿元,较前期大幅增加131.83亿元。

5.债券市场:经济下行压力加剧 债市收涨

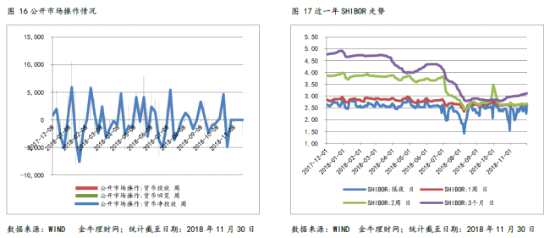

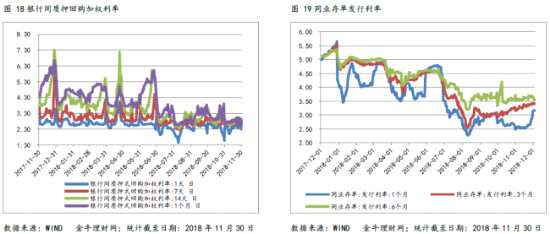

资金面收紧,货币市场利率上行。央行公告称考虑到月末财政支出力度较大,暂停公开市场操作,全周仅有1000亿国库定存到期。11月央行连续全月暂停逆回购操作,资金面有所收紧,货币市场利率继续上行。具体来看,11月30日shibor3月为3.11%,较上期上行4bp;R007加权平均利率为2.91%,较上期上行32.31bp。

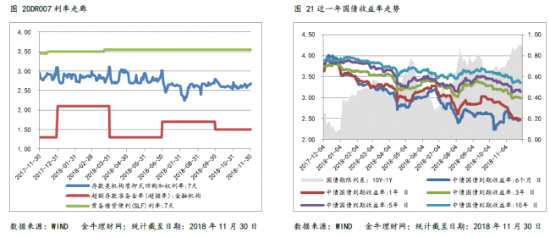

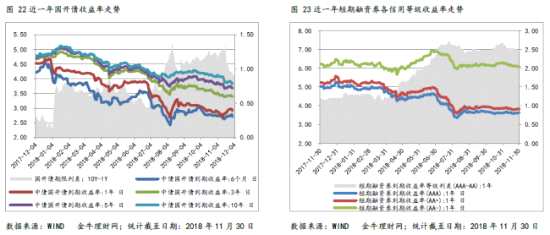

收益率整体下行,期限利差收窄。10月工业企业利润持续下行,11月PMI数据不及预期,利率债收益率整体下行,期限利差小幅收窄。银行间国债方面,一周平均收益率下行2.9bp,其中10年期品种下行3.67bp至3.36%,10年期和1年期国债的期限利差收窄0.78bp。国开债方面,一周平均收益率下行2.89bp,其中10年期品种下行6.63bp至3.84%。

信用债收益率上行。上周信用债收益率整体上行,各信用级别短融收益率平均上行0.18bp;5年期AAA级收益率上行5.37bp,AA+级和AA级收益率均上行6.37bp,5年期AAA-AA等级利差扩大1bp。

私募EB首违约:上周16金茂01、15【永泰能源(600157)、股吧】MTN002、17盛运01、16中基E1、16体EB01等9只债券违约,涉及金额64.47亿元。其中两只私募EB发行人首次违约,分别是16中基E1和16体EB01。上周河南伊川农商行、三胞集团、江苏宏图高科技、山东金茂纺织化工和甘肃刚泰控股5家主体评级被调低。

转债跟随反弹。上周股市小幅反弹,转债指数跟随上涨0.24%,转债市场个券60涨41跌。个券上涨的前三只分别是宝信转债(5.27%)、赣锋转债(5.16%)、吉视转债(3.11%)。

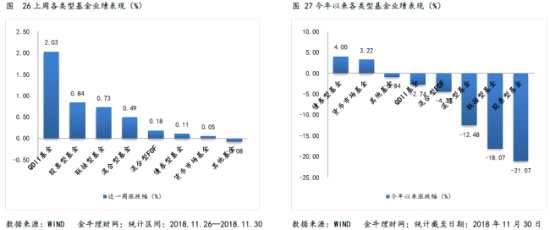

6.基金市场:权益类基金业绩反弹回升 新能源主题基金领涨

上周股市反弹,债市收涨,QDII基金平均业绩为2.03%,表现较好;股票型基金平均业绩为0.84%,周业绩前十名的股票型基金中,九成为新能源主题基金;联接型基金平均业绩为0.73%;混合型基金平均业绩为0.49%;混合型FOF平均业绩为0.18%;债券型基金平均业绩为0.11%;货币市场基金平均业绩为0.05%;其他基金平均业绩为-0.08%,表现落后。

7.我们的建议:A股配置价值提升 择机定投把握低位配置机会

上周虽然全球股市情绪回暖,但未来仍有较高的不确定性,相关QDII品种风险收益价值下行。美联储加息预期回落,债市仍具备长期配置价值。A股市场底部逐渐明晰,配置价值提升。建议投资者可适当提高权益资产配置比例,择机定投把握低位配置价值;长期投资者在保持高现金比例的同时,可根据自身风险与流动性偏好,平配权益与固收类基金,谨慎配置股票型QDII基金。

股市方面,总体来看,市场利好因素不断累积,A股市场底部逐渐明晰,配置价值提升。但在经济下行压力犹存的背景下,市场维持震荡上行,切勿过度追涨,谨防冲高回落。基金优选方面,短期来看,建议淡化行业主题概念,优选长期业绩表现优异、收益稳定的基金;中长期来看,建议优选重点配置于高成长、低估值股票的基金。

债市方面, 美联储表态鸽派 ,加息压力或将放松,预计货币政策仍将维持宽松,长期利率债的配置价值仍在。短期来看,债市或将面临调整压力。宽信用未明显改善前,建议仍以中高等级信用债为主,可根据自身风险偏好优选风险控制良好的管理人旗下相关债券基金品种。虽G20中美会谈的结果有望提振市场情绪,但目前经济处于下行周期,转债方面可关注计算机、消费、医药、银行、军工等板块的转债基金。

美联储释放“鸽派”言论,2019年加息进程或将放缓;欧洲经济持续低迷,全球经济增速放缓,金价有望维持震荡上行趋势。建议投资者可少量配置黄金主题基金,分散投资风险。

免责声明

本公司承诺以诚实信用、勤勉尽责的原则撰写本报告,但对本报告中所含信息或意见的准确性、完整性或公平性不作任何声明或保证。在任何情况下,本报告中的信息和意见均不构成对任何个人的投资建议。投资者应结合自己的投资目标和财务状况自行判断是否采用本报告所载内容和信息并自行承担风险。本报告版权为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用须注明出处为“中证金牛整理”,且不得对本报告进行有悖原意的引用、删节和修改。未经授权刊载或者转发本报告的,本公司将保留向其追究法律责任的权利。

下行,上行,配置,收益率,低于前值