拖累近万户基民!A股牛冠全球这38只偏股基金却陷亏损 更有指数基金跑输指数38%

摘要: 2019年一季度,偏股型基金业绩普涨背后,38只产品却成了例外,竟出现了亏损。即便一季度沪指大涨近24%,仍有38只偏股型基金出现“踏空式”亏损,涉及到9903户持有人。更令人吃惊的是,其中一只指数股

2019年一季度,偏股型基金业绩普涨背后,38只产品却成了例外,竟出现了亏损。

即便一季度沪指大涨近24%,仍有38只偏股型基金出现“踏空式”亏损,涉及到9903户持有人。

更令人吃惊的是,其中一只指数股票型基金,居然出现了业绩跑输所跟踪指数38%的离奇情景。持有人内心必定会有疑问:A股一季度表现如此强势,牛冠全球的情境下,偏股基金为何还会出现亏损?

券商中国记者发现,截至2018年末,上述38只偏股基金中,仅有8只配置了股票,行情来临之际,踏空也就不难理解。由于这些偏股基金又多是规模极小的“迷你基金”,他们普遍面临无钱加仓的局面,进而酿成踏空悲剧。当然,也有聪明反被聪明误的。个别基金在行情大涨之后,意外获得资金申购,不过最终却陷入“追高式”踏空的困境。

1%的悲剧:38只偏股基金一季度业绩亏损

2019年一季度,A股市场牛冠全球。截至3月29日,A股三大股指的年内涨幅分别达到23.93%、36.84%、35.43%。与行情互为因果的是,A股资金面也有了明显的好转。

一季度北上资金累计净流入1254.36亿元,其中3月29日净流入110.93亿元,一举逆转了近日净流入的局面。此外,一季度两融余额增长超30%。在火热行情的助推下,一季度新成立偏股型基金94只,新募超600亿元的资金,根据股票仓位要求保守估算,至少有350亿元的资金,可用于配置A股。

一定程度“靠天吃饭”的公募基金自然迎来业绩大涨良机。2019年一季度,各类基金产品中,股票型基金的平均收益率最高,达到27.42%;其次是混合型基金,为18.89%。在强势A股的带动下,偏股型基金业绩普涨。

一片歌舞升平的背后,38只偏股型基金(包括股票型基金、偏股混合型基金,下同)却出现了“亏损”惨剧。

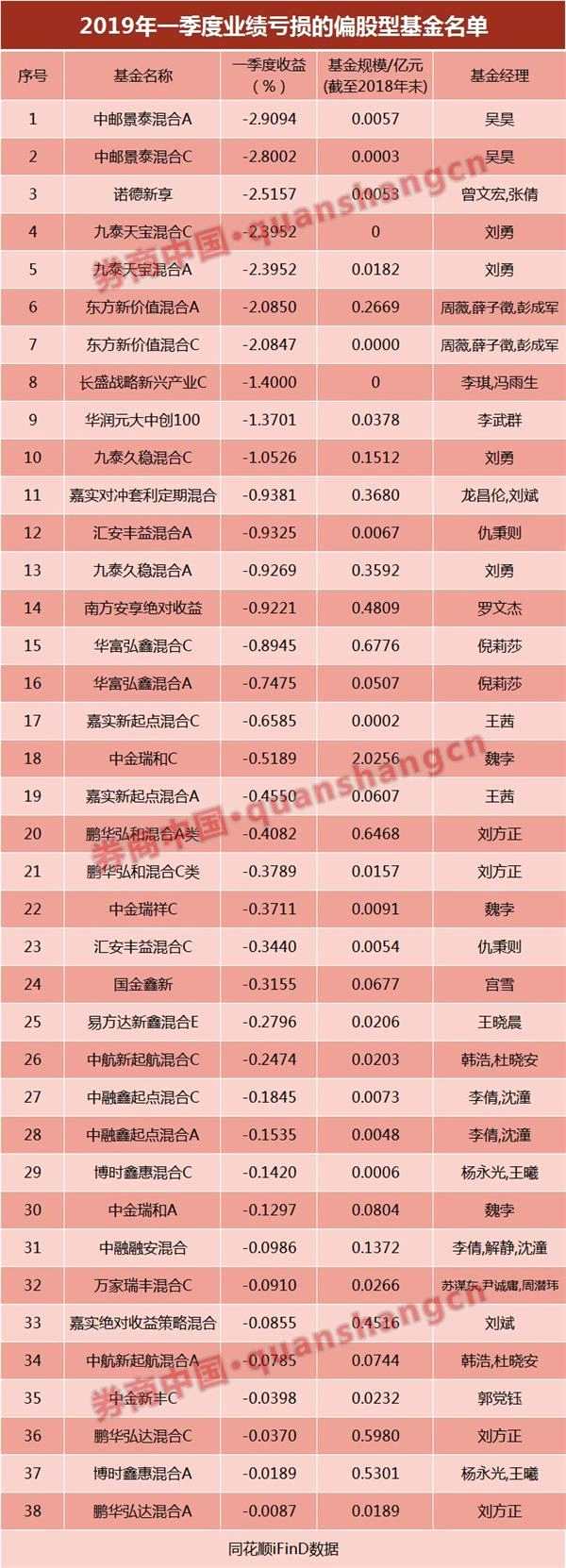

数据统计显示,2019年一季度,18家基金公司旗下38只偏股型基金(份额分开计算)出现了不同程度的亏损,占偏股型基金总数的0.98%,其中,中邮景泰混合A、C份额分别亏损2.91%、2.80%,居于亏损榜前两位。即便亏幅均在3%之内,不过在动辄上涨百分之三四十的同类产品面前,这样的亏损也显得有些异类。

“迷你基金”一季度集中踏空

“迷你基金”一季度集中踏空

细看38只亏损的偏股基金,自然会注意到,它们的规模普遍偏小,平均规模尚不足2000万元。中金瑞合C是唯一一只规模在2亿元之上的基金,不过也仅有2.03亿元。余下37只基金的规模均在7000万元之下。

券商中国记者注意到,其中有2只亏损的基金,截至2018年末的最新基金规模为零。既然账户里没有一分钱,又为何会有业绩回撤呢?

基金业内人士向券商中国记者表示:这种情况只有一种可能性,一季度期间有申购资金进来,基金经理拿这笔钱加了仓。只不过运气不佳,加仓的资产反而出现了亏损。

时隔2年零9个月,2019年3月13日,长盛战略新兴产业C再次有了净值反馈。上一次,长盛战略新兴产业C有净值反馈,还需要追溯至2016年6月3日。在此之后,其净值再无任何波动。其原因在于,从2016年半年末开始,其基金规模就一直为零,也就不可能配置任何资产。

看到2019年初A股涨势如虹,自然闻风而动。2019年3月中旬,长盛战略新兴产业C意外获得了资金的申购,基金经理开始加仓。不过事与愿违,目前来看,这笔申购资金还没有赚到钱,反而亏了1.40%。

同样的事情也发生在九泰天宝混合C身上。不过从净值变动情况看,九泰天宝混合C大概率是经历着资金的反复申购、赎回的循环,因此隔一段时间就会出现净值停止波动的情况。

同样的事情也发生在九泰天宝混合C身上。不过从净值变动情况看,九泰天宝混合C大概率是经历着资金的反复申购、赎回的循环,因此隔一段时间就会出现净值停止波动的情况。

总体上,38只产品由于规模过小,出现择时性的踏空失误,以及择股性的押宝失误,给持有人带来的损失。

指数大涨,对应指数基金反亏1.37%

38只偏股基金中,37只是主动型基金,仅有一只是被动型指数基金。2019年一季度,A股一眼望去,指数遍地上涨。华润元大中创100跟踪的中创100指数年内大涨36.87%,不过华润元大中创100却亏损了1.37%,两者相差逾38%。

中创100指数,全称是中小企业板创业板100指数,在中小板和创业板中选取规模和流动性综合排名前100家公司组成样本股,编制而成。常规而言,身为指数基金的华润元大中创100,应当拟合指数的涨跌,即便有一定的跟踪误差,也不至有38%这么离谱。

公开资料显示,华润中创100指数基金的前身是一只ETF联接基金,基金资产投向华润元大中创100ETF基金。2018年11月,中创100ETF因触发基金合同终止条款而清盘,因此2019年初,公司把中创100ETF联接转型成一只普通的指数基金。

2018年4季报显示,该基金99.13%的资产配置于“银行存款和结算备付金”,权益投资占比为零。也就是说,2018年底,华润元大中创100处于空仓状态。

1月3日,转型成功后的华润元大中创100指基,并没有采取积极的建仓策略。从一季度的净值反馈看,每日净值波动都在0.18%之内。也就是说,一季度该基金的股票仓位仍较低,这是其净值大幅跑输同期基准指数的首要原因。

1月3日,转型成功后的华润元大中创100指基,并没有采取积极的建仓策略。从一季度的净值反馈看,每日净值波动都在0.18%之内。也就是说,一季度该基金的股票仓位仍较低,这是其净值大幅跑输同期基准指数的首要原因。

新基金合同规定,应当在基金合同生效之日起6个月内,使基金的投资组合比例符合基金合同的有关约定。如此缓慢的建仓节奏虽符合合同,却难言合理。目前,华润元大中创100的单位净值仍不足0.7元。

看多A股,却囿于弹枯粮竭

38只偏股基金出现“踏空”,既有南方、易方达、嘉实等老牌大型公司,也有汇安、中航、中金等小型基金公司。券商中国记者统计,九泰、嘉实、鹏华、中金各有4只偏股基金(份额分开计算)一季度亏损,数量上一并居于首位。

九泰4只亏损基金均出自基金经理刘勇一人之手。刘勇在2018年基金年报中表示,证券市场反应了投资者对未来的预期,在政策转向的情况下,投资者的预期从极度悲观转为乐观,叠加股票市场估值处于低位,2019年股票市场的表现将好于2018年。由于债券收益率处于低位,同时政策转向稳增长,债券市场的表现将不及2018年。

对A股的信心并没有转换为股票仓位。截至2018年末,刘勇的4只偏股基金并未配置任何股票,这与基金规模过小直接有关。当然,除了收益赶不上大盘外,其还得面对因规模过小而带来的清盘风险。

实际上,截至2018年末,38只偏股基金中,仅有8只配置了股票。踏空此轮行情,自然不难理解。

不过与刘勇一样,“踏空”的基金经理们普遍对2019年的A股市场充满信心,考虑到2019年的宏观经济环境仍旧复杂,自下而上精选个股,把握结构性行情是他们的一致观点。不过摆在他们面前更严峻的问题是,如何提升基金规模,扩充弹药库。一旦因规模过小而清盘,不仅无法享受A股上涨的溢价,当下浮亏的持有人也将不再有回本的希望。

(文章来源:券商中国)

基金,一季度,亏损,38,指数