二季度流动性无忧 降准仍可期

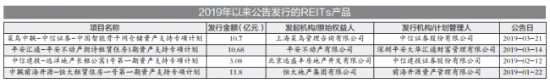

摘要: 展望二季度,专家预计流动性将总体保持稳定,但仍有降准可能。货币调控料重在疏通传导机制,着力缓解中小企业、民营企业融资困难。数据来源:Wind制表/郭梦迪流动性料延续合理充裕专家表示,进入二季度,需要货

展望二季度,专家预计流动性将总体保持稳定,但仍有降准可能。货币调控料重在疏通传导机制,着力缓解中小企业、民营企业融资困难。

数据来源:Wind 制表/郭梦迪

流动性料延续合理充裕

专家表示,进入二季度,需要货币政策强化逆周期调节,保持流动性合理充裕和市场利率水平合理稳定。

中国【民生银行(600016)、股吧】研究员温彬预计,二季度流动性总体仍将比较稳定,原因有二:一是外汇占款阶段性改善,有助于改善流动性。二是财政支出或加大,市场资金相对充裕。公开市场操作仍会保持有序,确保整个市场流动性规模和市场利率保持平稳。

兴业研究宏观分析师郭于玮表示,二季度流动性有望延续合理充裕,但短端利率中枢可能高于一季度,社融增速可能温和回升。事实上,3月公开市场操作已现微妙变化,央行仅适度对冲缴税影响。未来央行在公开市场中将继续兼顾稳增长与稳杠杆的平衡,防止市场出现流动性幻觉和单边预期。

也有专家表示,若不考虑货币政策,二季度流动性较一季度偏紧。新时代证券首席经济学家潘向东认为,首先,二季度MLF到期量11855亿元。其次,4月是财政缴税大月,这会导致财政存款增加。第三,财政部此前表示会将批准的限额及时下达地方,由地方自行均衡发债,争取在9月底之前发行完毕,预计二季度地方债发行规模较高。

降准窗口开启

专家认为,虽然部分经济数据向好,但降准仍是必要选择。

中国金融期货交易所研究院首席经济学家赵庆明认为,是否降准在一定程度上要取决于外汇占款。央行数据显示,2月末央行外汇占款21.3万亿元,较上个月减少3.3亿元,外汇占款连续第7个月环比减少。

“外汇占款在过去几年已经发生了非常大的变化,由高速增长变为负增长,在这种情况下就有降准的必要。因此,4月份降准的可能性非常大。”赵庆明称。

潘向东表示,从当前经济数据看,投资和消费依然疲弱。2019年世界经济增速下滑,我国出口面临压力。同时,考虑MLF到期、缴税等因素,二季度资金缺口较大,存在降准0.5个百分点的可能性。

【中国银行(601988)、股吧】国际金融研究所报告指出,目前13.5%的存款准备金率在全球仍属于较高水平,降准有必要和空间,但逆周期调节要把握好度。

利率方面,民生银行首席研究员温彬表示,可能继续下调政策利率,进而引导市场利率下行,从而切实降低实体经济融资成本。

潘向东认为,为降低民企、中小企业融资成本,存在通过MLF、再贷款等方式定向降息0.25个百分点的可能性。基准利率方面,目前需要做的是利率并轨,并观察效果,然后再决定是否有必要下调基准利率。

更加注重疏通传导渠道

专家表示,未来货币政策将更加注重疏通传导渠道,灵活运用货币政策工具,引导资金流向实体经济。

郭于玮认为,当前货币政策传导面临两方面阻碍:一是在全球经济景气下行、地方政府债务监管趋严的背景下,实体经济融资需求不足,限制了社融反弹幅度。二是在利率双轨并存背景下,货币市场利率向贷款利率传导较慢,实体经济融资成本下行幅度较小,不利于激发融资需求。

潘向东表示,国内经济尚未企稳,宽信用仍在路上。同时,海外央行货币政策转向宽松,中国央行货币政策空间进一步打开。预计未来一段时间货币政策重在疏通传导机制,缓解中小企业、民营企业融资困难。

值得注意的是,近期猪肉价格快速上涨,也带来通胀方面的担忧。潘向东认为,货币政策将在抑制通胀和稳增长之间权衡。

交通银行首席经济学家连平表示,核心CPI连续六个月维持在2%以下,整体运行较为平稳,并未出现大幅波动。考虑到经济仍有下行压力,需求带动核心通胀大幅走高的可能性不大,因此通胀不会成为制约货币政策操作的主要因素。

货币政策,利率,流动性,表示,市场