科创打新基金到底能赚多少?最新收益测算来了!

摘要: 6月27日,科创板“第一股”华兴源创正式开启申购,发行价24.26元/股,对应的发行后市盈率为41.08倍,高于专用设备行业31.1倍的市盈率,但低于同行业可比公司精测电子、长川科技平均114.9倍的

6月27日,科创板“第一股”华兴源创正式开启申购,发行价24.26元/股,对应的发行后市盈率为41.08倍,高于专用设备行业31.1倍的市盈率,但低于同行业可比公司【精测电子(300567)、股吧】、长川科技平均114.9倍的市盈率。消息一出,大家普遍都在猜测议论一件事儿:“第一股”上市首日到底能涨多少?无疑,科创板的话题挑动着敏锐投资者兴奋的神经。

当然,也有投资者对于科创板漠不关心或还在观望。

保持观望的投资者,认为科创板能否赚钱还存在诸多不确定的因素。担心科创板虎头蛇尾,忌惮其成为下一个创业板,甚至是新三板。

不关心的投资者,认为科创板投资可能很赚钱,但风险也很大,而自己只是稳健投资者,想要稳稳地幸福。

针对这两类投资者,小牛今天要说的科创板打新基金可能会适合你。可以让你以较为稳健的方式,积极参与科创板中最为确定的新股打新的投资机会,获得较为可期的收益。

先来说说什么是打新

新股上市后通常会有溢价,参照传统IPO,新股上市后通常会接连几个一字板。打新就是以发行价买入新发行上市的股票,待上市后再伺机卖出,以赚取新股上市后这部分较为确定的溢价。

还有这种好事儿?那我也要去打新!

先别急!

打新虽然大概率赚钱,但也正是因为如此,大家也都在盯着这块肥肉,僧多粥少,并不是想参与就能分到。

散户比较惨,参与打新就像抽彩票,中签率低的可怜,通常都是万三左右的中签率。虽说如此,不过万一抽中了,那就是稳赚一笔,所以大家也是趋之若鹜。

机构会好很多,由于资金量大,参与账户数量有限,通常都能中新股,就是中多中少的问题。科创板的新股发行会更加向机构倾斜,所以如果想要参与打新,通过机构参与是一个很好的选择。

机构也分为好几类,像我们跟大家介绍的科创板打新基金属于公募基金,他同社保基金、养老金等在打新时是A类账户,是最受政策倾斜支持的,中签率也是最高的一类账户。

说到这里,总结一下,科创板打新机会是较明确的赚钱机会,如果想要参与,通过打新基金可以说是最优选择之一。

再来说说打新基金

打新基金只干打新这一件事儿嘛?

当然不是。

机构参与打新也是有要求的,科创板的要求就不低,规定参与的基金必须有6000万股票底仓。同时参与传统打新还需要1000万的深证市值,打新基金通常会按照要求以最低标准把股票配齐。为了使股票波动时,基金本身不会有太大的波动,打新基金除股票底仓外,其余大部分会配置债券,债券资产也会为基金提供一个安全的稳健垫。

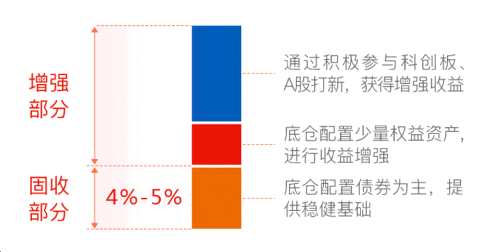

所以我们可以理解打新基金持仓配置由三部分构成,主要是债券、然后是满足打新门槛要求的股票、最后是一小部分资金随时准备参与打新。这种持仓也决定了打新基金虽是混合型基金,但其实际是“固收+增强”的绝对收益类产品。

基金规模有讲究

有一个因素对于打新基金影响特别大,那就是基金规模。

规模太高了,会稀释打新这部分增强收益。

规模太小了,债券又配置的不够,安全垫子太薄,股票的波动又会对基金又较大的影响。

说通俗点,就跟我们选五花肉一样,太肥太瘦都不好,肥瘦比例特别有讲究。

这个比例是多少会比较合适呢?打新基金的最佳规模通常在3亿左右。

打新基金收益测算

我们也是结合诸多假设做了一个大致的测算。

以上测算未考虑底仓波动的影响,如果考虑上权益底仓的波动,则收益可能会在原区间有上下小幅度的变化(权益仓位占比不高,波动不会对基金整体产生太大影响)。

当然,特别提示大家,以上的测算不构成如何投资建议或参考,测算是在诸多假设条件下完成的,任一条件变化都可能对结果产生巨大影响。

最后说说如何选择打新基金

市面上其实没有基金叫做打新基金,所以对于投资者来说,并不能直接判断哪些基金专注定位于这个策略。如何分辨?不如把这个事儿交给我们,帮用户找到合适的投资产品,本身就是我们的本职工作。

我们特意帮大家选择了两只定位于此的基金,两只基金目前最新规模都是在3亿左右,且都已经按照打新门槛要求把底仓配好了,可以参与第一批的科创板打新的投资机会。

不但如此,基金还会有意将未来的规模也限制在3亿元左右。金鹰元安A(000110)目前已经为了控制规模开启限购,单人单日限购10万元。南方利众A(001335)也预计马上准备实施限购啦。

对于风险偏好不高,又希望有较大概率获得上述测算收益的用户来说,今日推荐的两只基金值得您重点关注。

基金,新基金,参与,科创板,规模