二季度明星基金经理增减仓大曝光!

摘要: 随着基金二季报的逐步披露,在睿远基金的基金经理傅鹏博披露持仓引发热议后,一大批明星基金经理的季报也于随后纷纷出炉,丘栋荣、朱少醒、王园园、谢治宇、余广、刘彦春、蔡向阳、杨明、劳杰男……大批备受关注的季

随着基金二季报的逐步披露,在睿远基金的基金经理傅鹏博披露持仓引发热议后,一大批明星基金经理的季报也于随后纷纷出炉,丘栋荣、朱少醒、王园园、谢治宇、余广、刘彦春、蔡向阳、杨明、劳杰男……大批备受关注的季报先后面世。

从明星基金们的二季度的操作情况可以看出,部分基金经理对旗下基金进行了仓位的调整,也有一些基金经理则选择在维持仓位的前提下进行结构调整。从调仓情况可以发现,金融、消费、医药是他们二季度加仓的主流品种而地产、传媒相关产业则受到“冷落”。从当前持仓情况来看,不少基金经理都重仓持有白酒、家电、保险等行业,就这一点而言,持股呈现出一定的集中性。而值得注意的是,也有一些基金经理已开始减仓所谓的核心资产“抱团”股。

下面基金君来详解这些明星基金经理二季度的调仓换股。

中庚小盘价值:重仓持有绩优小票

基金经理:丘栋荣

备受市场关注的基金经理丘栋荣的产品季报出炉。他上半年发行的小盘价值基金首次披露季报,从这份季报中可以看到丘栋荣是如何将他的PB-ROE体系贯彻到小盘选股中的。

丘栋荣在二季报中介绍,他自下而上较为积极地挖掘具备三大核心要素的公司:1、有良好基本面,与宏观周期、人口周期风险相关度低、具有独立的持续成长性;2、低估值、较高隐含回报率;3、行业风险和风格风险相对分散的行业和公司,比如生物医药、科技、高端制造、精细化工等与宏观周期和结构性风险相关性低、具有不错持续内生成长能力行业和公司。

风险方面,他们持续关注周期性风险的释放,结构性上包括经济结构变化、地产产业链和供给侧改革受益领域的结构性高盈利风险、长期人口边际影响劳动力与消费的风险。流动性风险方面,他们持续关注规模占比较高、持仓相对集中、同时与全球市场尤其是美国市场相关度较高的外资的流入与流出带来的波动性加大的风险。

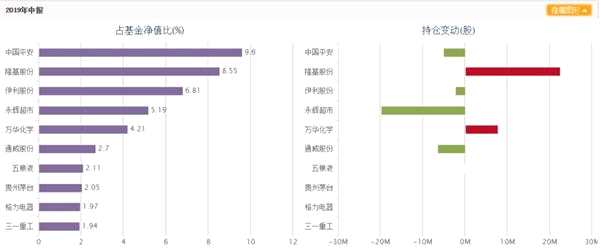

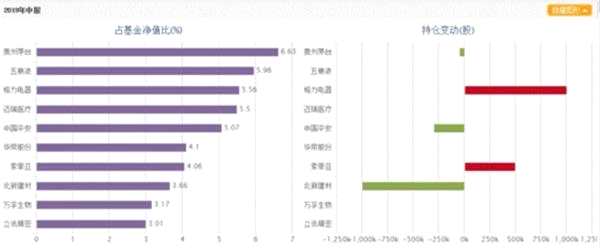

下图是小盘价值二季度持仓情况:

丘栋荣表示,该基金4月上旬成立,自成立后,面临A股持续调整,创造了比较合适的进场时机,因此,所以丘栋荣采取了较为积极的建仓策略。他分析,保持这样的建仓节奏主要基于两个方面的考虑:第一,伴随市场持续下跌,风险也在持续释放,在市场持续调整时,能以更便宜的价格买到更高性价比的股票;第二,该基金产品属于高仓位、高风险、高预期回报的产品,所以更为积极地承担一定风险以获得更高的风险补偿。

丘栋荣表示,该基金4月上旬成立,自成立后,面临A股持续调整,创造了比较合适的进场时机,因此,所以丘栋荣采取了较为积极的建仓策略。他分析,保持这样的建仓节奏主要基于两个方面的考虑:第一,伴随市场持续下跌,风险也在持续释放,在市场持续调整时,能以更便宜的价格买到更高性价比的股票;第二,该基金产品属于高仓位、高风险、高预期回报的产品,所以更为积极地承担一定风险以获得更高的风险补偿。

兴全合宜:继续提升仓位水平

基金经理:谢治宇

兴全基金的“航母”产品兴全合宜在二季度继续提高仓位,权益投资占基金总资产的比例从一季度末的69.39%提升至77.25%,该产品自成立之后一直将仓位保持在50%上下,但是自2019年以来,该基金连续两季度加仓。

从仓位来看,谢治宇减持了中国平安、永辉超市、伊利股份等个股。值得一提的是,对于光伏行业的持仓,谢治宇调降了通威股份的仓位而提升了隆基股份的持仓,体现了基金经理在同一行业中对不同公司的理解。

谢治宇表示,在基金报告期内仓位水平稳定,核心持仓变化不大。结构上前期持有的消费、保险龙头以及部分优质制造业龙头,在中长期逻辑未观察到显着变化前仍然坚定持有。

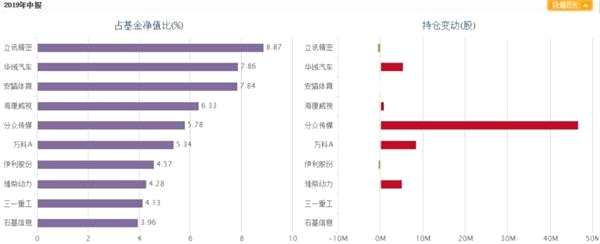

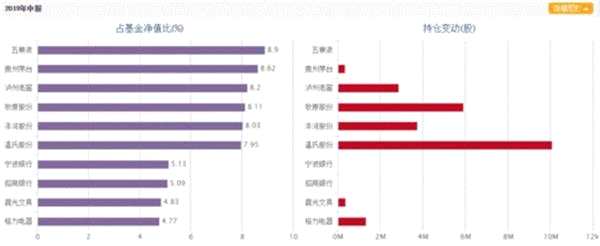

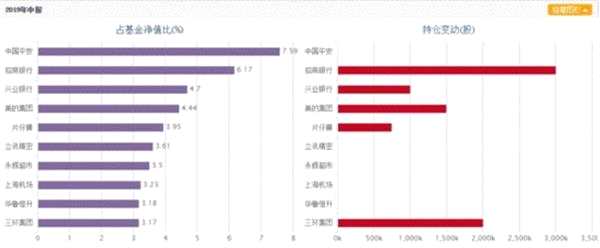

下图为兴全合宜二季度持仓变动情况:

谢治宇表示,他的整体配置以具备中长期逻辑支撑、估值合适的中长期价值品种为主,总体结构均衡。

谢治宇表示,他的整体配置以具备中长期逻辑支撑、估值合适的中长期价值品种为主,总体结构均衡。

东方红沪港深混合:

加仓高性价比个股减持“核心资产”

基金经理:林鹏、刚登峰、秦绪文

每到季报“发榜”时,东证资管的持仓操作都为市场所关注。东证资管副总经理、公募权益投资部总经理林鹏以及沪港深的另外两位基金经理刚登峰、秦绪文在对东方红沪港深混合的操作中,加仓了分众传媒、华域汽车、潍柴动力及万科A等个股,减持了部分“核心资产”伊利股份、美的集团,且对美的集团的减持幅度较大,将美的集团减持出了前十大重仓股之列。

基金经理在季报中表示,他们的投资组合依然保持均衡配置特点,对于汽车、消费电子、工程机械等行业的优质公司,长期看好。

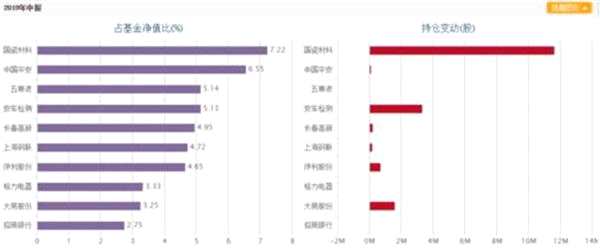

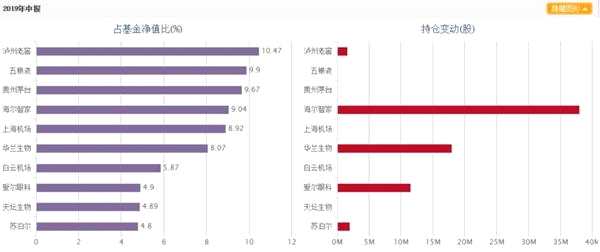

下图为东方红沪港深混合的二季度持仓变动情况:

对于目前市场上的抱团现象,他们表示,他们首先认可这部分优质公司本身并不存在明显的估值高估,但股价的确也相当大的透支了未来的业绩增长,均值回归是永恒的力量,不以人的意志为转移。下半年相信更多类型基本面改善的行业和公司将会被市场关注,市场热点可望分化。

对于目前市场上的抱团现象,他们表示,他们首先认可这部分优质公司本身并不存在明显的估值高估,但股价的确也相当大的透支了未来的业绩增长,均值回归是永恒的力量,不以人的意志为转移。下半年相信更多类型基本面改善的行业和公司将会被市场关注,市场热点可望分化。

富国天惠:格力电器、五粮液进入前十大持仓

基金经理:朱少醒

富国基金的副总经理、基金经理中的“常青树”朱少醒在二季度在对富国天惠的操作上继续保持高仓位运作,在调仓中大幅增持格力电器和五粮液,使得这两家公司新进入二季报的前十大持仓。

对此,朱少醒表示,个股选择层面,,该基金偏好投资于具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。他认为此类企业,有更大的概率能在未来获得高质量的增长。分享企业自身增长带来的资本市场收益是成长型基金取得收益的最佳途径。

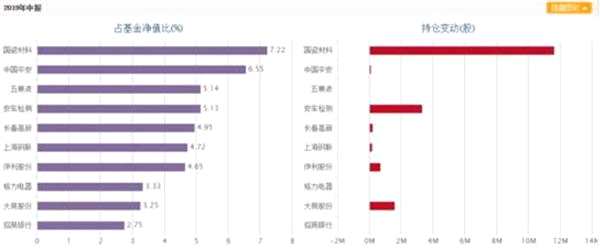

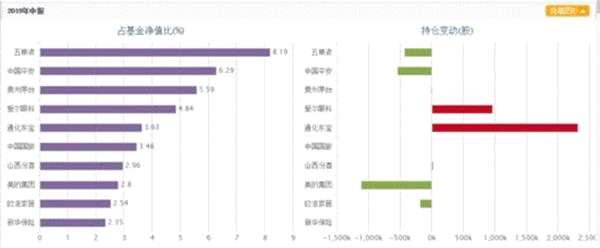

下图是富国天惠的二季度持仓变动情况:

朱少醒表示,在现有估值条件下,他们把精力集中在筛选优质股票上。“我们并不具备精确预测市场底部的可靠能力,理性的长期投资者应该做的是在市场低迷的阶段,耐心收集具有远大前景的优秀公司的股票,等待公司自身创造价值的实现和市场情绪在未来某个时点的回归。”

朱少醒表示,在现有估值条件下,他们把精力集中在筛选优质股票上。“我们并不具备精确预测市场底部的可靠能力,理性的长期投资者应该做的是在市场低迷的阶段,耐心收集具有远大前景的优秀公司的股票,等待公司自身创造价值的实现和市场情绪在未来某个时点的回归。”

富国消费主题:继续增仓消费类个股

基金经理:王园园、刘莉莉

今年以来,富国消费主题混合基金一直排名靠前,基金经理王园园、刘莉莉在二季度时显着提升了权益仓位,将权益投资占基金总资产比例由83.01%提升至89.33%,这一仓位水平处于该基金自去年以来的高位。

从调仓情况来看,该基金继续加仓消费股,除将贵州茅台、五粮液等公司的投资占比进一步提升外,还大幅增仓伊利股份、格力电器、香飘飘等消费类公司,将这些公司买成了2季度前十大重仓股。而地产后周期相关的家具白马股索菲亚等个股则被减持出重仓股范围。

两位基金经理在二季报中表示,该基金专注的消费行业,在食品饮料板块的带动下,二季度表现较好。改基金在二季度由于重点布局了白酒板块,净值上涨3.32%;同时保持优选行业、精选个股的操作思路,坚持寻找可持续高成长的优质企业,来分享企业自身成长带来的投资收益。

两位基金经理在二季报中表示,该基金专注的消费行业,在食品饮料板块的带动下,二季度表现较好。改基金在二季度由于重点布局了白酒板块,净值上涨3.32%;同时保持优选行业、精选个股的操作思路,坚持寻找可持续高成长的优质企业,来分享企业自身成长带来的投资收益。

景顺长城核心竞争力:二季度显着减仓

基金经理:余广

景顺长城的总经理助理兼股票投资部投资总监余广进行了减仓操作。景顺长城核心竞争力混合基金二季报显示,该基金权益投资占基金资产净值比例从一季度末的93.35%下降至77.11%。从持仓来看,余广二季度增持了格力电器、索菲亚等典型价值白马股,减持了北新建材、中国平安等,并少量减持了贵州茅台,此外他还卖出了一季度重仓的招商蛇口等地产相关个股。

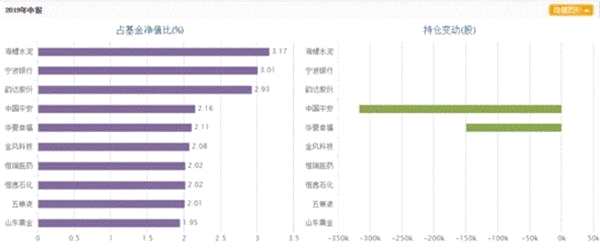

下图是景顺长城核心竞争力混合基金的二季度持仓变动情况:

余广表示,在投资策略方面,保持适当谨慎,坚持自下而上精选优质个股,买入持有,以期获取长期的投资回报。展望未来,随着全球央行转向宽松,能够在一定程度上支撑全球经济的增长,全球经济不至于再度陷入衰退。同时,可中国经济结构不断在转型升级,对投资和出口的依赖性减弱,而消费和创新的作用日益增大,反映在 A 股上,余广认为在结构上仍然存在较好的投资机会。

余广表示,在投资策略方面,保持适当谨慎,坚持自下而上精选优质个股,买入持有,以期获取长期的投资回报。展望未来,随着全球央行转向宽松,能够在一定程度上支撑全球经济的增长,全球经济不至于再度陷入衰退。同时,可中国经济结构不断在转型升级,对投资和出口的依赖性减弱,而消费和创新的作用日益增大,反映在 A 股上,余广认为在结构上仍然存在较好的投资机会。

景顺长城鼎益:二季度加仓银行股

基金经理:刘彦春

从过往的季报可以看出,景顺长城的总经理助理兼研究部总监刘彦春在过去一段时期内一直保持着重仓消费类白马公司的投资风格。在二季度,刘彦春大幅加仓两只金融股招商银行和宁波银行与白酒股五粮液,三只股票新进其前十大重仓股之列。同时,刘彦春对于白酒、农业板块进行了集中加仓,牧原股份、洋河股份、温氏股份的加仓幅度均在100%以上。

下图是景顺长城鼎益二季度持仓变动情况:

刘彦春认为,权益投资正在变得困难。市场估值水平已经回归近几年均值附近。所谓的“核心资产”定价中普遍包含了较为乐观的增长预期。最大的风险在于市场风格快速趋同,部分资产交易拥挤,估值初步泡沫化。估值高企必然导致市场整体抗风险能力较弱,下半年一旦出现风险事件,部分行业可能出现较大幅度调整。 基于行业景气在个别行业中集中配置的风险正在加大,自下而上、精挑细选,才有可能适当回避风险。

刘彦春认为,权益投资正在变得困难。市场估值水平已经回归近几年均值附近。所谓的“核心资产”定价中普遍包含了较为乐观的增长预期。最大的风险在于市场风格快速趋同,部分资产交易拥挤,估值初步泡沫化。估值高企必然导致市场整体抗风险能力较弱,下半年一旦出现风险事件,部分行业可能出现较大幅度调整。 基于行业景气在个别行业中集中配置的风险正在加大,自下而上、精挑细选,才有可能适当回避风险。

对于未来,刘彦春表示,看长远些我们总是乐观的。时间可以消弭估值与基本面之间的阶段性背离。中国现阶段债务水平较高、经济运行效率偏低,但我们理解任何国家经济发展都存在路径依赖,转型升级不可能一蹴而就,我们羡慕的发达国家同样存在各种各样问题。

做投资力求务实。在冰冷的宏观数字背后,有一个个艰苦奋斗、蕴藏巨大潜能的个体。受教育人口快速增长、叠加制度改革红利释放,中国仍然是世界上最具发展潜力的经济体。

易方达中小盘:

降低电子、传媒行业配置

基金经理:张坤

中长期业绩突出的易方达中小盘基金在今年二季度将仓位小幅提升了仓位,将权益投资占基金资产净值的比例从90.95%提升至了94.68%。在行业配置上提升了交运仓储、公共事业的配置比例,将海康威视、分众传媒减持出了自己的前十大重仓股之列。

下图为易方达中小盘二季度持仓变动情况:

张坤在二季报中表示,该基金在二季度股票仓位略有提升,并对结构进行了调整。行业方面,降低了电子、传媒等行业的配置,增加了消费、医药、交运等行业的配置;个股方面,降低了部分高估值的小盘股配置,增加了业务模式有特色、长期逻辑清晰、估值水平合理的个股的投资比例。

张坤在二季报中表示,该基金在二季度股票仓位略有提升,并对结构进行了调整。行业方面,降低了电子、传媒等行业的配置,增加了消费、医药、交运等行业的配置;个股方面,降低了部分高估值的小盘股配置,增加了业务模式有特色、长期逻辑清晰、估值水平合理的个股的投资比例。

华夏回报二号:大幅增持医药

减持热门股

基金经理:蔡向阳

华夏回报二号证券投资基金的二季报显示,华夏基金的基金经理蔡向阳大幅增仓了爱尔眼科和通化东宝,同时减仓了中国平安、美的集团、五粮液、欧派家居等个股。同时,蔡向阳还将权益投资持仓占基金净值比例由65.27%下降至60.27%

下图为华夏回报二号基金的持仓变动情况:

在季报中,蔡向阳表示,组合管理方面,2季度基金维持了整体仓位,但进行了结构调整,方向以增持白酒、保险为主,适当减持了地产及相关产业链。长期看,该基金采取“自下而上”选择ROE高、壁垒高、增长持续性强的个股为主,主要集中在消费、医药、高端制造业等领域,以期通过长期持股分享这些优秀公司的成长。

在季报中,蔡向阳表示,组合管理方面,2季度基金维持了整体仓位,但进行了结构调整,方向以增持白酒、保险为主,适当减持了地产及相关产业链。长期看,该基金采取“自下而上”选择ROE高、壁垒高、增长持续性强的个股为主,主要集中在消费、医药、高端制造业等领域,以期通过长期持股分享这些优秀公司的成长。

汇添富价值精选:

万华化学、海康威视、海天味业退出前十大重仓股

基金经理:劳杰男

汇添富研究总监劳杰男在二季度进行了明显的调仓换股,他将汇添富价值精选的总体股票仓位提升至85%左右。由于部分个股考虑到其阶段性的估值性价比吸引力不足,他进行了兑现收益的卖出操作,而大部分持有个股从中长期来看,仍有较好的收益空间,所以进行了一定的加仓。

从汇添富价值精选的具体调仓情况来看,他增加了金融与消费行业的个股配置,增持了招商银行、兴业银行、美的集团和片仔癀、三环集团以及少量立讯精密。而一季度他重仓持有的万华化学、海康威视、海天味业则再未出现在其二季度的重仓名单中。

下图为汇添富价值精选的持仓变动情况:

劳杰男介绍,添富价值仍主要围绕低估值高股息、消费升级、科技创新、先进制造、受益行业整合等逻辑脉络构建投资组合,注重行业和风格资产的相对均衡。

劳杰男介绍,添富价值仍主要围绕低估值高股息、消费升级、科技创新、先进制造、受益行业整合等逻辑脉络构建投资组合,注重行业和风格资产的相对均衡。

在2019年一季度市场火爆行情下,一些本身并没有基本面支撑的小股票涨幅较大,从二季度的市场表现来看,这些股票基本被打回原形。未来股票市场的两级分化将愈发明显,添富价值会继续坚守自身的投资理念和投资风格,坚持有所为有所不为,并不断扩大自身的能力圈。

华安睿明两年定期开放基金:

调降股票仓位调升债券仓位

基金经理:杨明

基金君选取的是杨明管理的华安睿明两年定期开放混合型基金,杨明在二季度调降了股票仓位调升了债券仓位。该基金的权益投资占基金资产净值比从一季度末的30.9%下降至23.5%;固定收益投资占基金资产净值比从45.62%提升至63.42%。

从十大重仓股情况来看,二季度除减持中国平安和华夏幸福外,杨明对股票仓位进行了大幅度的调整,除中国平安和华夏幸福外,其余个股均为新进前十大。而一些上半年涨幅较大的个股,例如贵州茅台、招商银行、华泰证券、牧原股份、温氏股份以及一些地产股则被减持,不在前十大之列。由于该基金属于灵活配置型基金,股票仓位较低,当前这前十大个股已基本体现了该基金的全部股票持仓,数据显示,前十大个股占其股票资产比的99.83%。而该基金的持债则以政策性金融债为主。

下图为华安睿明两年定开的持仓调整情况:

值得一提的是,杨明在二季报中详细地分析了宏观经济形势与未来的大周期发展逻辑,具有研究深度和投资思考深度,具体内容如下:

值得一提的是,杨明在二季报中详细地分析了宏观经济形势与未来的大周期发展逻辑,具有研究深度和投资思考深度,具体内容如下:

经济仍有下行压力,但内因却是正面的。总体上,周期性下行压力2015年已经结束,2016年以来经济波动内因是速度与质量之间的主动交换,具有长期正面的含义。还是应该看到一些韧性因素:没有经历有效的加产能,负向的加速数很小;进行了有效的去库存,负向的乘数效应很小;老百姓的就业、收入、储蓄率、资产负债率总体仍然稳定,之前一两年P2P大面积暴雷对居民财富和消费的冲击正在淡去;银行资本和拨备充分,货币政策也还有很大的操作空间,银行维持正常风险偏好的基础仍然较好;金融供给侧改革做减法的同时开始启动做加法;大规模减税的效果才刚刚开始,未来仍有进一步降低的空间(与财税和国企改革结合)。即便美国对剩余中国进口品全部加税,猜测直接冲击也会在两年内被消化掉(97年下半年亚洲金融危机冲击开始,到2000年经济已经开始走出来了),真正的中长期压力在科技上。

当前,A股股价已经从前期高点有所回落,结合盈利的积累,估值已经回调到一个比较低的水平,其所包含的预期已经比较谨慎。虽然内外压力作用下难以出现今年上半年那样系统性的机会,但大幅下跌的概率不高,更可能维持震荡分化的局面。

(文章来源:中国基金报)

基金,季度,经理,仓位,投资