自掏腰包也不能保证业绩 这只产品基金经理无奈“下课”!调仓换股屡换屡错

摘要: 在两位土豪8000万资金抄底“控盘”基金后,基金经理却选择高位调仓换股,怎料刚刚调进来的第一大重仓股恒顺醋业高位回调,让本就难看的业绩雪上加霜。

自掏腰包也不能保证业绩,这只产品基金经理无奈“下课”,调仓换股屡换屡错,到底是何神操作

在两位土豪8000万资金抄底“控盘”基金后,基金经理却选择高位调仓换股,怎料刚刚调进来的第一大重仓股【恒顺醋业(600305)、股吧】高位回调,让本就难看的业绩雪上加霜。

金信基金8月8日发布公告表示,旗下金信量化精选混合基金变更基金经理,原基金经理杨仁眉因公司其他工作离任金信量化精选基金的基金经理岗位,周谧将接任该基金的管理。

数据显示,金信量化精选基金最近三个月亏损接近10%,最近六个月的净值亏损高达16.73%,而同类基金最近六个月的平均收益是13.12%。拉长一年时间,该基金的业绩回报是亏损28%。与同期沪深300指数相比,指数最近一年表现是上涨10%,最近六个月上涨12.99%。显而易见的是,金信量化优选基金的业绩已属市场较差的基金。

科技股暴跌后高位追涨“核心资产”

根据该基金披露的信息,截止今年六月底,金信量化精选基金只持有六只股票,股票持仓异常集中,分别是恒顺醋业、中国平安、恒瑞医药、中国人保、【贵州茅台(600519)、股吧】、益丰药房,合计持仓占比42%。

杨仁眉在其二季度报告中曾表示,基金的持仓主要是集中在大消费领域,并以大消费作为组合的主要配置对象。在大消费为根基的技术上配置一定的科技比例,毕竟科技是社会发展不可或缺的因素,科技的发展也激发了大消费行业变化所带来的效率提升,形成的企业利润攀升。特别是科创板中的部分优质企业也将成为组合中重要的支柱,毕竟科创板优质企业未来也将可能成为市场的中流砥柱。

公开资料显示,杨仁眉毕业于安徽工业大学、西南财经大学,获统计学学士、金融学硕士学位,并在西南财经大学拿到金融学博士。先后任职于太古飞机工程有限公司、西南证券股份有限公司。2018年1月加盟金信基金,2018年4月起担任金信量化精选灵活配置混合型发起式证券投资基金和金信智能中国2025灵活配置混合型发起式证券投资基金基金经理,2018年8月起担任金信新能源汽车灵活配置混合型发起式证券投资基金基金经理。

考虑到恒顺醋业、贵州茅台等品种在今年二季度期间的股价表现极为靓丽,但该基金却在二季度亏损了18%,因此大致可以判断,金信量化精选基金在二季度初的持仓应该是其他股票,因基金亏损严重,在二季度末置换了品种,买入了最为热门的大消费“核心资产”。实际上,参考第一季度的持仓细节也大致可以推测,该基金第一季度末的重仓股还集中于科技板块,这些股票在二季度跌幅巨大,由此,该基金在二季度末调仓大消费的策略,较大可能是临时抱佛脚。

以金信量化精选基金在二季度末才买进的恒顺醋业为例,在今年四、五、六这三个月内,恒顺醋业股价涨幅高达44%。金信量化精选基金在二季度初主要持有了科技电子股,由于股价下跌较大,基金亏损严重,基金经理杨仁眉于是追高买入了股价疯狂的恒顺醋业作为该基金的核心资产,持有比例占基金资产净值比例高达9%。但未料到的是,追高买进的最大重仓股恒顺醋业7月1日就开始大幅回调,从7月1日开始到8月8日,恒顺醋业股价大跌22%。

尽管业绩较差,但金信量化精华基金实际上也是和基金公司、基金经理的利益捆绑的,该基金是一只发起式基金,基金经理和基金公司也都自掏腰包持有该基金。基金公司和基金经理自己掏钱和基金持有人一同持基,在很长一段时间被认为是一种用利益捆绑方式,确保基金业绩平稳的法宝。

但谁也没料到,基金经理自己掏腰包都不能保证业绩,尤其是基金经理的“老板”——基金公司也投了一部分资金,尽管占比不高。根据金信量化精选基金披露的信息,截止今年第二季度末,金信基金公司持有该基金的份额为198万份,基金经理持有的金信量化精选份额为799万份,基金公司和基金经理持有的份额合计占金信量化精选基金的7.75%。

两位散户控盘基金变“专户”?

尽管金信量化精选基金在二季度业绩表现极差,期间净值大跌了18%。但是该基金竟然在六月份迎来了两位土豪申购。

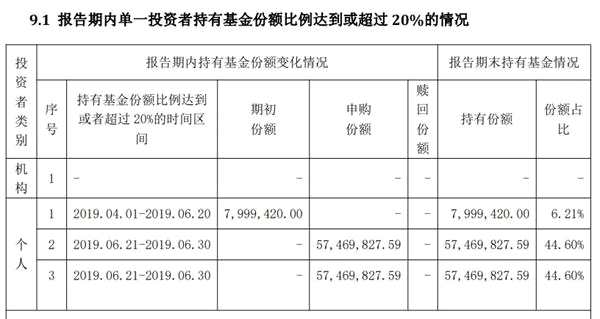

二季度末正是金信量化基金表现极差的时刻,而相当一部分基金都已赚的盆满钵满,业绩落后的金信量化精选或许给部分投资者传递出“便宜”和“”抄底的想象。根据金信量化基金披露的信息,两位土豪级的个人投资者在今年六月份申购了1.15亿份的金信量化基金。按照该基金在6月30日净值0.695元计算,耗资约8000万,这一笔投资目前也已出现亏损,从7月1日开始至今,金信量化精选基金的净值又跌去了5.46%。

数据进一步显示,金信量化基金这只公募产品实际上已高度接近“基金专户”,截止二季度末,共有三位个人投资者(包括持有份额799万份的基金经理)持有金信量化基金,三个散户合计持有的份额占比高达95%,而其中的两位土豪的份额占比就达到了90%。

由于上述两位土豪级投资者持有的基金份额比例极高,在某种意义上这只公募基金产品可以视为一只基金专户产品,两位投资者的个人话语权对基金的影响,实际上也很难忽视。如此高的比例也导致了基金可能面临极高的大额赎回风险,金信量化精选基金也坦言,如果出现单一投资者持有基金份额比例达到或超过基金份额总份额的 20%,则面临大额赎回的情况,可能导致基金在短时间内无法变现,并导致基金仓位调整困难。

与此同时,在面临大额赎回时,基金管理人将被迫抛售证券以应付基金赎回的现金需要,则可能使基金资产净值受到不利影响,另外,因基金净值精度计算问题,或因赎回费收入归基金资产,导致基金净值出现较大波动,最终影响基金的投资运作和收益水平。

(文章来源:券商中国)

基金,量化,经理,精选,季度