三季度风格切换 7只重仓TMT行业的基金赚逾30%

摘要: 三季度以来,上证综指经历了从失守3000点开始、探底2733点之后又再次冲刺收复3000点的波动之旅。截至9月26日,上证综指三季度以来下跌1.67%。不过得益于结构性行情,公募基金收益率远超大盘表现

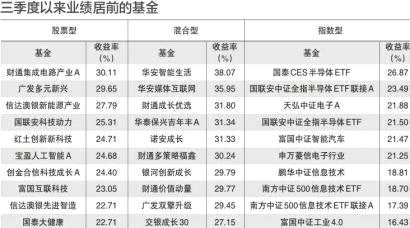

三季度以来,上证综指经历了从失守3000点开始、探底2733点之后又再次冲刺收复3000点的波动之旅。截至9月26日,上证综指三季度以来下跌1.67%。不过得益于结构性行情,公募基金收益率远超大盘表现。数据显示,权益类公募基金算术平均收益率为5.44%(只计A类份额,下同),重点配置电子、计算机和通信的基金一马当先,共有7只权益类基金收益率超过30%,且全部是主动管理的权益类基金。

混合型:华安两基金领跑

数据显示,三季度以来截至9月26日,混合型基金平均涨幅6.18%,华安旗下两只基金具有明显的领先优势。华安智能生活、华安媒体互联网区间涨幅达到38.07%和35.95%,在混合型基金中排前两位,也是涨幅最高的两只权益类基金。

两只基金拥有相同的基金经理,虽然华安智能生活因成立于今年5月份未公布中报,但从华安媒体互联网的中报中或可以窥见该基金的投资风格。中报显示,华安媒体互联网配置的方向重点在消费电子、通信、半导体、计算机等领域,前十大重仓股包括歌尔股份、恒华科技、中兴通讯、浪潮信息、东山精密、鹏鼎控股、华友钴业、水晶光电、闻泰科技等。

财通成长优选、华泰保兴吉年丰A、诺安成长、财通多策略福鑫涨幅分别达到 31.80% 、 31.34% 、31.33%、30.24%。财通系两只基金的重仓股包括世嘉科技、沪电股份、天孚通信、新易盛、隆基股份等。华泰保兴吉年丰A则重点配置了医药、农业和TMT,重仓股包括长春高新、正邦科技、中国平安、新五丰、中兴通讯、海康威视等。诺安成长的配置重点也在TMT领域。

而三季度以来TMT板块一马当先。28个申万一级行业中,电子行业总市值加权平均涨幅高达21.59%,高居所有行业第一位。计算机、医药生物、食品饮料、国防军工的涨幅分别在6%至8%之间。钢铁、采掘、建筑装饰三季度以来跌幅分别达到9.63%、7.28%和6.61%。银行和非银金融等也小幅下跌。

跌幅榜上,长安宏观策略、中海能源策略、大成竞争优势、东吴国企改革、格林伯锐A垫底,收益率分别为-9.56%、-8.26%、-7.44%、-7.41%、6.46%。长安宏观策略重点配置了金融股,且仓位变化幅度较大。中海能源策略则部分了部分能源、黄金和消费股票。

股票型:港股类基金跌幅较大

股票型基金平均涨幅高于混合型基金,为7.21%。但单只基金涨幅逊于混合型基金。财通集成电路产业A以30.11%的涨幅居首。该基金也是股票型基金中唯一一只涨幅超过30%的基金。该基金与财通成长优选和财通多策略福鑫拥有相同的基金经理,配置与这两只基金也较为相似。

不过,尽管财通集成电路产业A三季度以来领涨,但今年以来截止9月26日 , 该基金累计涨幅才28.46%,这或许是由于该基金于去年11月成立后,今年一季度中期才开始建仓,建仓时市场点位已相对较高。因此在上半年该基金净值基本在1元附近波动。

广发多元新兴、信达澳银新能源产业、国联安科技动力、红土创新新科技紧随其后,涨幅分别为29.65% 、 27.79% 、25.31%、24.71%。

下跌的基金中,景顺长城量化港股通、汇添富沪港深新价值、富国港股通量化精选、工银瑞信沪港深A、国金量化多因子收益率分别为-5.19%、-4.88%、-4.54%、-4.15 %、-3.86%。尽管在股票型基金中垫底,但跌幅较混合型基金跌幅榜上的基金较少。不过从基金名称及其资产配置明细中也可以看出,相对而言投向港股的基金跌幅较大。

指数型:平均回报低于主动型

指数型基金平均收益率较低,仅有2.14%,远低于主动管理的权益类基金,主要是由于三季度以来各主要指数以下跌为主,而指数型基金中跟踪主要宽基指数的基金占比不小。而得益于结构性行情,行业指数基金表现较好。

具体而言,跟踪TMT领域内的指数基金表现居前。国泰CES半导体ETF、国联安中证全指半导体ETF联接A、天弘中证电子A、国联安中证全指半导体ETF、富国中证智能汽车收益率分别为 26.87% 、23.49% 、 21.88% 、 21.50% 、21.47%。

跟踪港股以及A股市场上的钢铁、环保等指数的基金亏损幅度较大。

基金,涨幅,以来,指数,季度