警惕!一个月净值暴涨190% 私募产品背后的猫腻

摘要: 【警惕!一个月净值暴涨190%私募产品背后的猫腻】在低迷的新三板市场,有两只私募产品横空出世,单月净值暴涨超过100%、180%,从平地迅速窜到高点,小心脏有点受不了。在神秘的私募圈里,产品收益从来都

【警惕!一个月净值暴涨190% 私募产品背后的猫腻】在低迷的新三板市场,有两只私募产品横空出世,单月净值暴涨超过100%、180%,从平地迅速窜到高点,小心脏有点受不了。 在神秘的私募圈里,产品收益从来都是没有最高、只有更高,长江后浪推前浪,望其项背、高山仰止、独树一帜……

之前基金君无知,惊讶疑似有zexi团队操盘的蓝海一号,为什么在今年低迷的A股市场中能获得如此高的收益,今年以来收益已经高达149.90%。

结果还是太天真,分分钟被秒杀。就在更加低迷的新三板市场,有两只私募产品横空出世,单月净值暴涨超过100%、180%,从平地迅速窜到高点,小心脏有点受不了。

基金君不卖关子,我们一起先来感受感受。上面数据来自朝阳永续,基金君从托管券商国信证券那里查到的也是一样滴。

数据显示,“画龙点睛新三板定增”产品自去年10月成立以来,到今年3月底,净值一直没有波动,始终维持在1元,但到了4月底却出现爆发,单月涨幅超过189%,净值达到2.899元,整个曲线走出一个陡峭的上涨。

数据显示,“画龙点睛新三板定增”产品自去年10月成立以来,到今年3月底,净值一直没有波动,始终维持在1元,但到了4月底却出现爆发,单月涨幅超过189%,净值达到2.899元,整个曲线走出一个陡峭的上涨。

再看“创金-鼎诺新三板”产品,去年10月成立净值为1元,大概是扣除点费用,还有所下跌,净值到了0.9左右,但到了今年3月底突然暴走,单月连续上涨,均超过100%,近期有所下滑。总之也很劲爆,净值为2.75元,今年以来收益率176%。

再看“创金-鼎诺新三板”产品,去年10月成立净值为1元,大概是扣除点费用,还有所下跌,净值到了0.9左右,但到了今年3月底突然暴走,单月连续上涨,均超过100%,近期有所下滑。总之也很劲爆,净值为2.75元,今年以来收益率176%。

基金君当时也很惊讶,到底是拿了什么票,使得这两只新三板在市场如此低迷之际出现净值暴涨?而这种暴涨背后又有什么净值计算的秘密是我们不知道的?

基金君问了专业的券商托管人士,也问了资深新三板投资经理,还问了两只私募产品的管理人,基本上能够还原真相。且跟我来看看,这期基金君要带小伙伴们来解密神秘的新三板私募产品和它那些净值的故事,保证大家以后可以看得更明白,不上当吃亏。

都是两只协议转让股票“惹得祸”

到底买了什么票,这两产品净值暴涨,基金君来扒一扒。

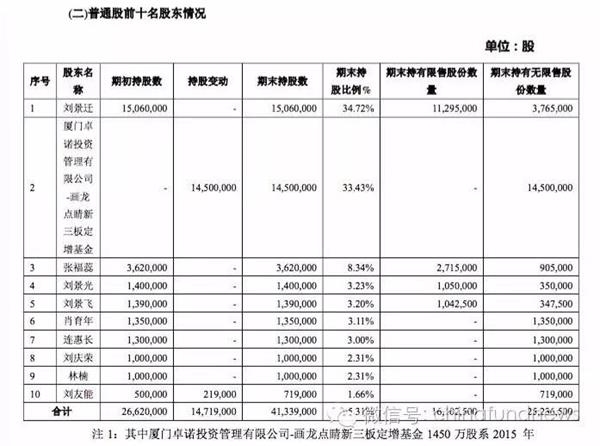

“画龙点睛新三板定增”顾名思义,当然是买了挂牌公司画龙点睛(832902.OC),翻阅2015年年报一看,原来产品是公司的第二大股东,持有1450万股,比例达到33.43%,这些是管理人厦门卓诺投资在去年下半年公司挂牌前以2元/股价格参与定增进入,出资2900万元。

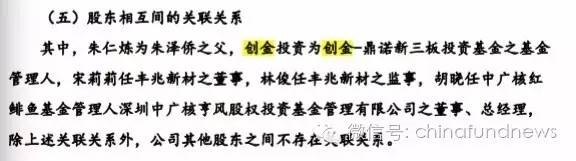

“创金-鼎诺新三板”产品,基金君费功夫查了查,原来买了超能国际(836686.OC)这只标的,从公开转让说明书中可见,产品是今年年初有次定增进入,持有100万股,比例为0.64%,管理人东营市创金投资挂牌前以3元/股买入。但据管理人自己说,产品并非只买了超能国际一只标的,组合投资,风散风险。值得注意的是,创金投资以公司名义也买了100万股,合计持有1.28%,但还是小股东;还有一点,基金管理人其实和公司大股东还有一定关系。

“创金-鼎诺新三板”产品,基金君费功夫查了查,原来买了超能国际(836686.OC)这只标的,从公开转让说明书中可见,产品是今年年初有次定增进入,持有100万股,比例为0.64%,管理人东营市创金投资挂牌前以3元/股买入。但据管理人自己说,产品并非只买了超能国际一只标的,组合投资,风散风险。值得注意的是,创金投资以公司名义也买了100万股,合计持有1.28%,但还是小股东;还有一点,基金管理人其实和公司大股东还有一定关系。

知道了手里拿的票,我们来看看净值是怎么涨起来的?又是怎么出来披露,惊艳四座的?

知道了手里拿的票,我们来看看净值是怎么涨起来的?又是怎么出来披露,惊艳四座的?

基金君了解到,新三板产品在标的公司未挂牌或协议转让阶段,因为难以有公允的价格,一般都是按成本估算净值,每个单位是1元,再要扣2~3个点的管理费、托管费等,实际净值可能是0.97元上下。原则上这阶段托管券商一般是不公布净值的,所以我们通常看到这些新三板产品的净值都是1元。如果股票转做市交易,流动性变好,价格相对公允,有些托管券商就会按照市值法估算净值并公布,给投资者一个参考;但也有券商比较保守,认为做市阶段价格也不靠谱,所以也不公布。

然而,基金君请大家注意了,这两只产品不一样,它们持有的股票仍在协议转让阶段,但产品就公布了净值,而且净值暴涨来自于协议转让价格的大幅波动。

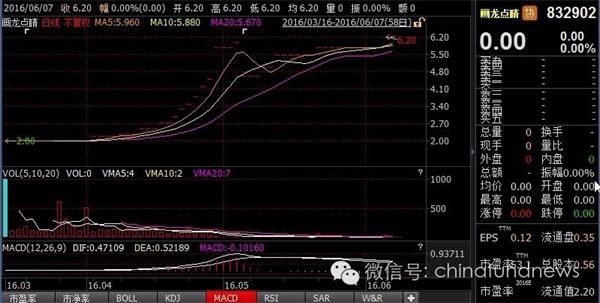

比如画龙点睛3月份挂牌以来交易并不活跃,但股价却从2元左右涨到了6元多,涨幅高达200%,如果按市值法计算净值,把协议转让价格算进去,产品净值暴涨189%也不足为怪。

另一只超能国际3月底挂牌以来,协议转让的股价波动更大,1元到25元上下都有,最近的收盘16元左右,但这几天没有交易。“创金-鼎诺新三板”3元拿的票,按协议转让价格算涨幅也很惊人,如果真是组合投资,降低一些,目前175%的净值涨幅也不足为怪。

另一只超能国际3月底挂牌以来,协议转让的股价波动更大,1元到25元上下都有,最近的收盘16元左右,但这几天没有交易。“创金-鼎诺新三板”3元拿的票,按协议转让价格算涨幅也很惊人,如果真是组合投资,降低一些,目前175%的净值涨幅也不足为怪。

基金君也是翻遍了公告,也没找出“创金-鼎诺新三板”投的别的公司,所以其他公司的交易情况、对净值的影响究竟如何,不得而知。

公允的说,如果真如管理人所言,还投了其他标的,那净值暴涨、该不该披露就是另一说法,基金君保留意见。

基金君致电两位产品管理人,卓诺投资的说,“我们挂牌上市前就进入,而且有点像友情价格。原先公司利润没体现出来,上市后要求规范,利润都体现出来了,是去年的100%,所以公司股价会大涨。”他强调,“股价上涨是因为利润爆发导致的,不是虚炒价格,所以风险不大。”

基金君致电两位产品管理人,卓诺投资的说,“我们挂牌上市前就进入,而且有点像友情价格。原先公司利润没体现出来,上市后要求规范,利润都体现出来了,是去年的100%,所以公司股价会大涨。”他强调,“股价上涨是因为利润爆发导致的,不是虚炒价格,所以风险不大。”

至于产品净值问题,卓诺投资表示,他们要求一季度披露一次净值,所以4、5月才披露、出现净值暴涨,今年私募里排名第一。“这家公司后面可能进创新层,估计年底股价还会涨。”他悄悄告诉基金君,下半年还会有一次定增,要并购一个园林,投资2000~3000万,但估计认购的价格会高。

另一家东营市创金投资的说法则相对保守,一般新三板基金买的都是原始股,原始股上市以后会有快速的成长,但是有锁定期,要一年锁定期结束以后才能卖。至于净值计算,按照市场价格,比如我们买的是1元,但是现在盘面价格是5元就是5元,虽然不能卖,但是有5倍的收益。“新三板只要标的选的好,收益会非常高,但是我很惊讶,我们没有在网上公布净值,一般新三板产品,我们不太愿意对外公布净值,只是每个季度给客户发短信,给个参考净值而已,因为新三板项目短期净值没有意义,一会1元一会5元,要看最后退出才是真正的价格。”他说。

基金君总结一下,净值暴涨的原因,就是两个私募产品在挂牌前通过定增买入公司股票,成本价格相对便宜,初期都是按成本算的净值,记为1元。但公司挂牌以后,协议转让会产生新的股价,他们可能就按协议转让的价格来计算,按市值算净值,自然是股价高了、产品净值暴涨,并且对外公布,自然惊艳全场。

披露净值背后的秘密?

但小伙伴们都明白,协议转让价格大起大落,用它来算产品最新净值,似乎很不靠谱,为啥要把它当成净值呢?对于新三板产品的净值问题,业内的做法都是怎么样的呢?

基金君咨询了华南一家大型券商的托管部负责人,对于新三板这种类股权的投资,他们托管方做法很保守。在竞价交易前都是按照成本估值的,就是买入都记1元,扣除管理、托管费等,实际就是9毛多;成本估值的话,中间净值不会波动,一直是1元,直到退出落袋为安才会显示最终净值。

“券商的做法都不一样,有些保守,有些激进。激进的券商可能在公司有交易后就开始按照市值估值,但协议转让的价格很不公允、大起大落,公布出来的净值也不靠谱。我们本着对客户负责,都不会披露新三板产品的净值,就连做市转让的价格我们觉得也不一定靠谱。”他表示。

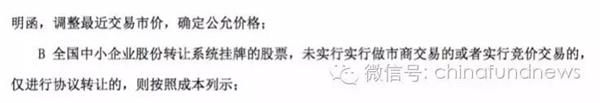

有位资深新三板投资经理也说,现在很多券商在协议转让时按成本计算,一旦转入做市转让,就会让价格体现在净值里面,每周更新一次。基金君从卓诺投资那拿到的一份合同也佐证了这一点,“未实行做市商交易或者竞价交易的,仅进行协议转让的,按照成本示列”。

基金君刷了一遍市面上的新三板私募基金,大多净值都是1元,属于没有公布净值的状态,也验证了之前的说法。但其中不乏也有一些产品有净值体现,应该是按市值估算,至于背后标的是协议转让还是做市转让不得而知。

基金君刷了一遍市面上的新三板私募基金,大多净值都是1元,属于没有公布净值的状态,也验证了之前的说法。但其中不乏也有一些产品有净值体现,应该是按市值估算,至于背后标的是协议转让还是做市转让不得而知。

既然净值不靠谱,为啥又会被公布出来,创造今年私募产品业绩神话呢?前面那位新三板投资经理说,有两种可能,第一,可能是营销的需求,在协议转让阶段披露净值,看到产品涨那么快,客户就有兴趣认购公司别的产品了;第二,也可能是券商风格的关系,因为有些券商比较粗,旗下托管的产品把协议转让净值也放进去了。

基金君好奇,敢披露协议转让价格,但大起也有大落啊,那净值不是会一下子暴涨、一下子暴跌吗?前面投资经理解释,从这两家公司基本面来看,画龙点睛3个多亿的市值,净利润才600多万,超能国际27亿市值,净利润2100多万,市盈率都很高,但再看公司所处的行业,如果没有并购重组的话,给那么高的估值就是有问题的,“基本面很难支撑估值,现在有些协议转让的新三板公司,很可能股价就是人为拉上去的,而且有些股东数量少,完全有可能想办法控制盘面,就能维持股价,不让它跌下来,其实就是虚假繁荣,给投资者看的而已。”

基金君不敢太以恶意去揣测,这只是投资经理的一种猜测。但目前一些新三板产品净值披露不规范问题,确实值得注意,希望小伙伴们在看到一些产品净值暴涨时,千万要冷静!

净值,产品,三板,基金,转让