浅析人民币基金的三种架构

摘要: 目前国内私募股权投资人民币基金(采用有限合伙企业,以下简称Partnership模式)架构实践中,一种结构是管理公司(以下简称MC)和无限合伙人(以下简称GP,两者都采用有限责任公司形式)混为一体,具

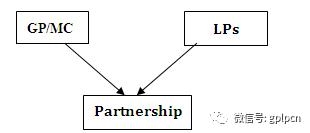

目前国内私募股权投资人民币基金(采用有限合伙企业,以下简称Partnership模式)架构实践中,一种结构是管理公司(以下简称MC)和无限合伙人(以下简称GP,两者都采用有限责任公司形式)混为一体,具体的结构如下:

结构A

根据相关规定,MC通常要满足一定的注册资本的要求(例如,在北京注册一家内资股权投资基金管理公司需要至少3000万人民币的注册资本)。同时,GP通常根据市场惯例向Partnership进行投资,例如投资占Partnership合伙人认缴总额的1%。这种结构有其自身的优势,因为GP/MC的股东仅以出资为限对GP/MC的债务负责,不会因为GP对Partnership的无限责任而承担无限责任,除非有事由导致刺破公司面纱原则的适用。就承担责任而言,公司制GP的股东显然优于合伙制GP的普通合伙人。

根据相关规定,MC通常要满足一定的注册资本的要求(例如,在北京注册一家内资股权投资基金管理公司需要至少3000万人民币的注册资本)。同时,GP通常根据市场惯例向Partnership进行投资,例如投资占Partnership合伙人认缴总额的1%。这种结构有其自身的优势,因为GP/MC的股东仅以出资为限对GP/MC的债务负责,不会因为GP对Partnership的无限责任而承担无限责任,除非有事由导致刺破公司面纱原则的适用。就承担责任而言,公司制GP的股东显然优于合伙制GP的普通合伙人。

另外,在该结构下,可以直接基于GP从Partnership获得的利润和管理费实现对管理团队必要的激励。但这种结构面临的问题是,MC和GP混为一体,如果GP由于经营Partnership事务而承担法定无限责任,其作为GP的利润和其同时作为MC收取的管理费以及自身的注册资本将受到侵蚀。

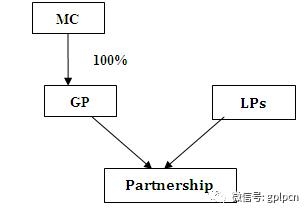

解决上述问题的办法是对GP和MC进行法律上的有效分离。例如,可以采用的一种结构如下:

结构B

这种结构下,MC和GP是各自独立的有限责任公司。管理团队在MC层面运作,MC的设立满足一定的注册资本的要求。同时,GP通常根据市场惯例向Partnership进行投资,所以GP也需要一定的资本,GP对Partnership的投资可以由来自于MC的资本解决。

这种结构下,MC和GP是各自独立的有限责任公司。管理团队在MC层面运作,MC的设立满足一定的注册资本的要求。同时,GP通常根据市场惯例向Partnership进行投资,所以GP也需要一定的资本,GP对Partnership的投资可以由来自于MC的资本解决。

GP的设置在满足公司法的前提下,只要董事会通过MC的投资决策委员会作出的投资决定即可。GP的管理成本相对较小。同时,由于法律设置上的区隔,GP对Partnership的无限责任不影响MC的利益(前提是刺破公司面纱原则没有被援引)。另外,在税务筹划上,由于GP的收入在分配给MC的时候可以视为居民企业间的分红而免税,结构B下对于MC的股东来说承担的税负和结构A下是相同的。

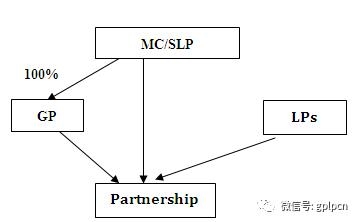

对于如何设置MC和GP,在境外PE基金运作中一种并非鲜见的结构如下:

结构C

如果在中国法律制度下设计该结构,会有以下几个特点:

如果在中国法律制度下设计该结构,会有以下几个特点:

(i) MC和GP都是有限责任公司;

(ii) GP向Partnership进行少量现金出资(如果地方规定有特别的要求,如上海和天津),或不以现金出资而以劳务出资。特别有限合伙人(以下简称SLP)向Partnership以现金出资,满足其他有限合伙人对管理人的风险共担的要求;

(iii) MC通常符合一定注册资本的要求,而GP的设立成本可以较低;

(iv) MC向GP委派董事,GP的董事会形成Partnership的投资决议即可,GP的管理成本较低;

(v) GP负责运营Partnership的事务,GP的收益分成可以通过分红的方式流回MC。因为GP的注册资本不大,所以GP的收入不会由于无限责任而受到太大损失;

(vi) SLP同时作为MC收取管理费;

(vii) 同结构A和B相比,MC的股东承担的税负是相同的;

(viii) 由于加入SLP,其在Partnership中的权利义务需要加以特别规定。

该模式在成熟的国际私募基金中并不鲜见(尽管也有一定的争议),但在目前的中国市场可能面临挑战。其一是LP是否会同意该种安排,是否认为这种安排是GP对无限责任的一种逃避。另外,审批机构是否能够接受SLP的设置。由于这些原因,结构C有待市场接受和审批机构的认可。

但笔者认为,结构C从法理上来说并不违反中国法律的规定。从另外一个角度来说,中国PE实践目前处于发展初期,LP对于GP的无限责任十分看重。实际上,有限合伙制PE基金资不抵债的可能性很低。通常基金协议限制一个基金的杠杆率,限制基金的对外担保行为,限制基金投资于使基金承担无限连带责任的实体当中。对外投资一般来说不会导致基金资不抵债。所以,GP承担无限连带责任的重点可能不在于合伙企业的对外债务,而是GP由于经营合伙事务而可能承担的对LP的责任。按照惯例,GP通常只对自身的故意或重大过失承担责任,所以LP想要追究GP的责任也并非易事。

最后,GP的所作所为最终会接受市场的惩罚,优秀的GP对自身的track-record是十分谨慎的。目前的一些结构性的设置(比如结构A)基于当下的市场状况有其存在的合理性。但是,国内的PE实践在经历过初期阶段之后,GP的情况和市场对合伙企业文化的理解应该会有进一步的发展,新的结构设置可能会产生。

()

GP,MC,结构,Partnership,基金