私募进入10万亿规模时代 “二八”分化加剧

摘要: 走过了严监管、重合规的2016年,行至2017年9月,私募基金迎来了管理规模突破10万亿元的历史性时刻。据中国证券投资基金业协会最新数据,截至2017年8月底,协会已登记私募基金管理人20652家,已

走过了严监管、重合规的2016年,行至2017年9月,私募基金迎来了管理规模突破10万亿元的历史性时刻。

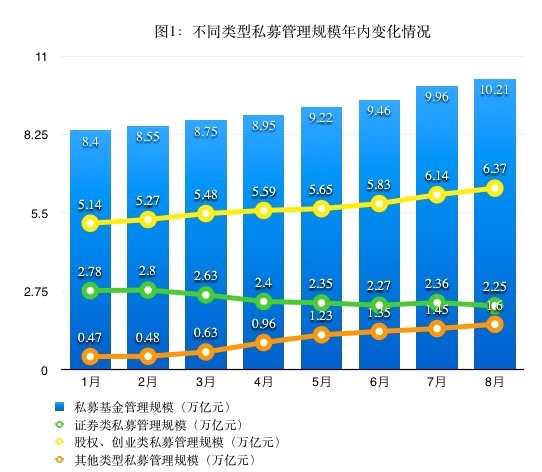

据中国证券投资基金业协会最新数据,截至2017年8月底,协会已登记私募基金管理人20652家,已备案私募基金60688只。管理基金规模从7月的9.95万亿增至10.21万亿元,8月单月增加了2600亿元,一举使私募基金管理规模突破10万亿。

私募行业在不断规范的同时实现了规模的稳步增长,行业公司也在结构分化的市场中迎来了更为剧烈的洗牌。据第一财经记者梳理,在两万余家私募机构中,169家百亿级私募管理着行业近五分之一规模的资金,行业公司“二八”分化现象明显,强者恒强的趋势不断延续。

另值得注意的是,受益于二级市场退出渠道的通畅,私募股权、创业投资管理人(PE/VC)今年以来管理规模稳步增长,成为推动行业规模增长的主要力量。证券类私募则受监管去通道、市场分化等因素影响,管理规模出现明显的缩减趋势。与此同时,今年以来证券类私募的发行新产品热情也持续走低,绩优大型私募发新势头不减,而小私募却遭遇发行困难,私募行业“二八”分化的现象进一步固化。

证券类私募规模缩水明显

自2016年以来,随着监管的不断趋严和行业洗牌加剧,私募行业的“二八”分化越发明显。

据记者梳理,在目前已备案的两万余家私募机构中,100亿元以上管理规模的私募基金管理人有169家,比2016年底增加了36家。若按照每家100亿管理规模的标准粗略计算,这169家机构占行业公司比例仅为0.8%,但管理的资产规模却占到全行业的近五分之一。

除去这169家百亿级私募,管理规模50亿~100亿元的私募有210家,20亿~50亿元559家,10亿~20亿元653家,5亿~10亿元972家,1亿~5亿元3641家,0.5亿~1亿元2034家。

再从不同类别私募机构的角度来看,也是体量悬殊、分化明显。

从证券类私募的规模来看,格上理财数据显示,截至2017年上半年,全国共有26家百亿级证券类私募基金管理人。这26家私募虽然仅占私募证券管理人数量的0.33%,但管理规模达到了5035亿元,占证券类私募总规模的22.08%,占全行业私募实缴规模的5.32%。

股权、创业类私募(PE/VC)的“境遇”同样是冰火两重天。

(数据来源:基金业协会)

(数据来源:基金业协会)

数据显示,截至8月底,PE/VC机构管理规模为6.37万亿元,占到全行业规模的62.4%。自年初以来,PE/VC管理规模稳步增长,成为推动行业规模增长的主要力量。

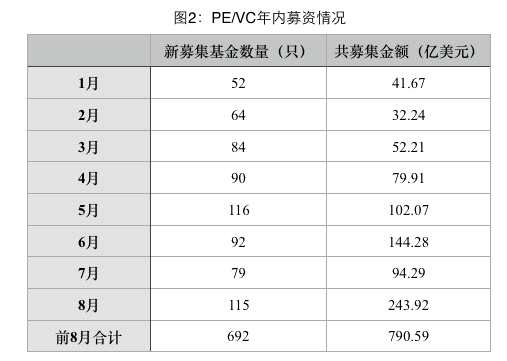

清科集团旗下私募通统计显示,2017年8月,PE/VC市场募资金额大幅增长,创年内新高。具体来看,中外PE/VC新募集115只基金,披露募资金额的有108只基金,环比下降24.8%;共募集金额243.92亿美元,环比上升113.8%。

从2017年月度数据来看,除6月、7月之外,PE/VC今年以来新募基金数量均稳步增长,新募集金额则除2月、7月之外均为增长。今年前8月新募基金数量共计692只,共募集金额790.59亿美元。

(数据来源:清科私募通)

(数据来源:清科私募通)

格上理财研究员雷蕾告诉记者,股权类私募基金规模增长迅速,一大原因是近几年投资股权市场的高额回报让越来越多的投资者看到了财富效应,高净值投资者、政府引导基金和私募管理人均开始纷纷涌入这片市场。

“另外今年以来IPO审核形成常态,堰塞湖逐步开始缓解,这也在一定程度上利好私募股权的退出。”雷蕾认为,股权私募规模的不断增长,也反映出随着国内投资者的不断成熟,股权基金作为配置工具得到了更多人的认可。

相比PE/VC规模稳步攀升,证券类私募虽然在2月和7月出现过规模增长,但整体来看,年内规模却一直呈现出缩水之势。截至8月底,已登记的私募证券投资基金管理人7943家,比去年底增加162家;管理正在运作的基金30237只,比去年底增长3222只;但是,管理基金规模仅为2.25万亿元,8月减少1107亿元,比去年底大幅缩减了5201亿元。

格上理财统计数据显示,其中缩水最为严重的是顾问管理类证券私募,超过55%的私募管理规模出现跨档级的缩水。对此,雷蕾表示,去年年中“投顾3+3”的规定开始实施,不少以前以投顾身份发行产品的私募在新规实施后开始不具备投顾资格,最终导致了其投顾产品规模的减少。

2016年7月15日,《证券期货经营机构私募资产管理业务运作管理暂行规定》(下称《暂行规定》)颁布实施。《暂行规定》对私募担任投资顾问提出“3+3”规定,即如果私募要作为第三方为券商资管、信托计划提供投资建议,开展投顾类业务,那么其投资管理人员中,必须有3人具备3年以上、连续可追溯的证券管理业绩。

“如果达不到3+3标准,私募将无法借助信托、券商等通道来发行投顾类产品和开展业务。这是监管层去通道的举措,大部分新成立、规模小、投资管理经验不足的小私募不具备主动发行的实力,想靠投顾类产品来冲规模就很难了。”上海地区一家小型私募市场部负责人告诉记者。

发行也有“二八”之分?

证券类私募管理规模缩水趋势明显,而据记者观察,证券类私募发行新产品的热情也持续走低。

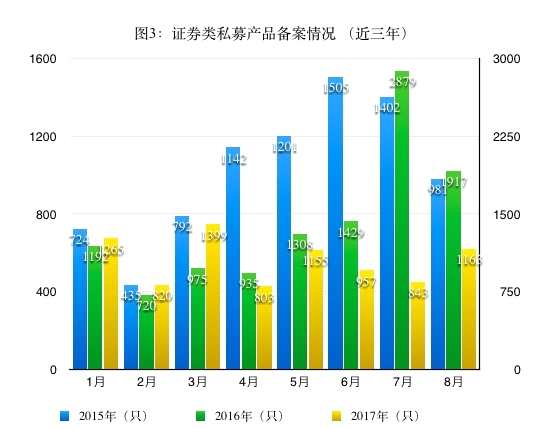

从产品备案角度来看,基金业协会备案数据显示,今年以来新发证券类私募产品的备案数量在3月达到最高峰的1399只,此后除5月和8月外,单月备案数量均未超过1000只,多数月份的备案数量远低于2015年和2016年同期水平。

(数据来源:格上理财数据中心)

(数据来源:格上理财数据中心)

产品发行方面,格上理财数据显示,证券私募新产品的发行也在3月达到顶峰的1194只,此后发行数量便呈现逐月递减的趋势。

(数据来源:格上理财数据中心)

(数据来源:格上理财数据中心)

在格上理财研究员徐丽看来,证券类私募发新热情不高,和私募行业整体监管趋严、行业行政处罚范围和力度加大不无关系。另外自4月起,基金业协会全面启动对私募基金管理人和产品的专业化经营和分类管理,也导致部分产品分类清晰,证券类产品数量受到一定的影响。“例如之前定增产品归类不明确,有的机构放证券类,有的机构放股权类,分类管理后统一归为股权类。”徐丽称。

而前述私募市场部负责人则表示:“今年以来各个大类资产都没有趋势性机会,债市整体震荡下行,股市结构分化,商品市场上半年宽幅震荡,整体赚钱效应不佳,投资者的投资热情也普遍较为低迷。”据这位负责人透露,其所在公司也曾出现过产品募集失败的情况。

值得注意的是,在新发产品总数呈下降的总趋势下,私募发行的“二八分化”现象也较为明显。统计数据显示,今年以来,50亿元以上规模的大型私募平均每家机构每月新发产品1只以上,而10亿元以下的小型私募平均4家每月新发产品1只。

“监管从严的背景下,小私募的生存成本越来越高,没有业绩和名气的很难募到足够的资金,有些甚至无法支持公司运转。”前述私募市场部人士便表示,有不少空壳私募主动申请注销私募管理人登记,也是被“发行困难”的现实所迫。

相较小私募的发行困境,大型绩优私募的境遇则好得多。格上理财数据显示,在50亿元以上规模的私募机构中,有近20家机构今年以来新发证券类私募产品总数超过10只,景林资产、富善投资、泓信投资、重阳投资等大型私募均在此列。在7、8月整体私募行业新发产品热情不高的背景下,包括高毅资产、淡水泉等机构也逆势频发新产品。

“相对于行业中的其他机构,一些大型私募由于成立时间较久、历史业绩优秀,已经得到了大部分投资者的认可,且在行业内具备一定影响力,在新产品的发行上相对较为容易。”雷蕾称,在强监管之下,市场的资源日益向品牌和实力兼具的机构倾斜。

私募排排网研究中心副总监杨建波则指出,今年以来市场分化明显,多家百亿级证券私募多为价值派私募,在传统价值股屡创历史新高的市场环境下,包括景林资产、高毅资产和淡水泉等在内的老牌机构普遍业绩亮眼,发行新产品更加容易。

“现在整体是在降杠杆,但据我们了解,今年很多大型绩优私募承接了不少银行委外资金。也确实存在不少私募,新发产品是为银行资金量身定制。”杨建波称。

规模,管理,证券,行业,机构