监管喊停私募“杠杆神器”!风险几何?对券商影响大吗?

摘要: 2017年开始火爆起来的场外期权业务被监管喊停了,主要由于部分私募违规允许个人投资者借道参与!那么场外期权的风险到底在哪儿?对券商冲击影响又有多大?这次关于场外期权的通知的来源是证券业协会创新部。10

2017年开始火爆起来的场外期权业务被监管喊停了,主要由于部分私募违规允许个人投资者借道参与!那么场外期权的风险到底在哪儿?对券商冲击影响又有多大?

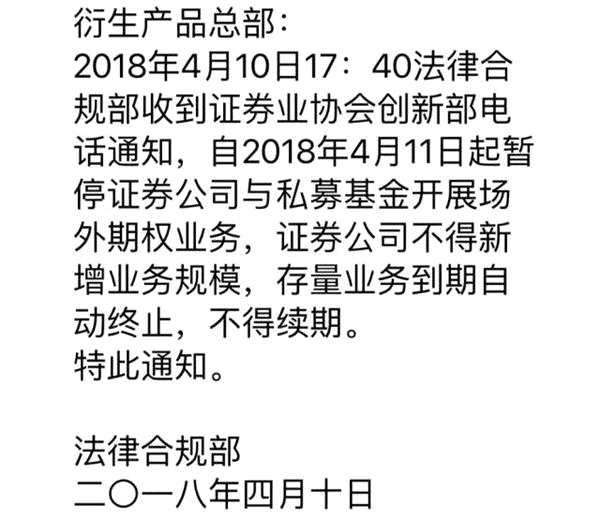

这次关于场外期权的通知的来源是证券业协会创新部。10日晚间各券商和私募机构收到监管部门窗口指导,自2018年4月11日起暂停证券公司与私募基金开展场外期权业务,证券公司不得新增业务规模,存量业务到期自动终止,不得续期。

但据证券时报,这次窗口指导为暂时措施,待新规出台后,按新规标准执行,但目前新规出台具体时间未定。

但据证券时报,这次窗口指导为暂时措施,待新规出台后,按新规标准执行,但目前新规出台具体时间未定。

对于场外期权别叫停,有人为突如其来感到错愕,也有业内人士表示支持。

华南地区一家从事场外期权业务的私募人士表示,“尽管之前有预期监管层会有进一步的动作,但一刀切式的全面叫停是没有预料到的,显然私募暂时告别场外期权业务了。”

也有业内人士表示,此举或是为了彻底堵住个人参与场外衍生品的潜在“灰色地带”,进一步规范场外衍生品市场。

星石投资合伙人、首席策略师刘可表示,从监管目的上看,暂停该期权类资管产品的备案意在保护投资者利益,避免投资者在对该类业务没有充分了解的前提下盲目入局而蒙受损失,也有利于该项业务的长远发展。

安信证券赵湘怀认为,监管部门始终对于期权业务持审慎态度,关注其中存在的违规行为(散户违规参与、高杠杆配资),预计后续监管将逐步从严,可能出台相应的政策文件以规范业务的发展。此次监管谨慎程度仍略超此前预期,但有利于业务长期规范发展。

场外期权风险到底在哪儿?

先来看下什么是场外期权?是指在非集中性的交易场所进行的非标准化的金融期权合约,是根据场外双方的洽谈,或者中间商的撮合,按照双方需求自行制定交易的金融衍生品。场外期权以机构参与为主,券商、期货公司风险子公司、私募等是主要的参与者。

可能觉得太复杂?看个实际例子:老王身上有100万,他看中某个股票在2-3个月内会涨

例子一:传统投资

把100万投进二级市场账户里

一、2个月内涨百分之二十,老王净赚20万。

二、2个月内跌百分之二十,老王亏损20万。

例子二:个股场外期权10-15倍杠杆,老王只需要拿出百分之五的钱(假设权利金为百分之五)就可以配到100万的名义本金

一、2个月内涨百分之五十,老王净赚45万(5万作为权利金扣除,可以理解为传统的管理费)。

二、2个月内跌百分之五十,老王仅亏五万(刚有提到过,场外期权不是杠杆配资,剩下亏损的45万不需要老王承担,跟老王没有任何关系)。

刘可解释称,场外期权以做市商模式为主,由券商担任所有投资者的对手方。具体的交易模式如下,客户仅需按交易规模的支付某一比例的权利金,就能在约定的时间以约定的价格买入或卖出约定数量的股票。

乍一看场外期权似乎没有配资爆仓的风险,损失最多是权利金,赢了却有杠杆的收益。

但有市场人士指出,个股权利金是按时间逐渐递增的,以爱尔眼科(300015) 为例,某机构平台给出的2周的权利金比例是6.72%,而4周的权利金则上涨至10.56%,而到了12周权利金则暴涨至22.55%。

有私募人士指出,“现在很多宣传场外期权的,都强调这个品种收益无限,亏损有限。但是真的亏损很少吗?举例来说,一个月期权费大票一般是3%,小票大概5%-6%,三个月期权费大票5%-6%,小票就得10%-12%,其实这个成本是非常高的。除非你非常有把握这个票能在三个月涨12%,你才能挣钱。你算算你平常炒10次股,赚钱的股票有多少?”

为何被叫停?

为何被叫停?

当然这次被叫停的原因,主要还是部分机构出现违规允许个人借道参与场外期权。

值得注意的是,这次叫停的对象主要是券商和私募两个机构。期货公司风险子公司的场外期权业务依然可以进行。

为啥要暂停券商证券公司与私募基金开展场外期权业务?

在此前,监管层曾经核查私募拆分场外期权份额卖给个人投资者的行为,此次暂停券商与私募的场外期权业务多被市场人士认为和此前的核查有关。

按照规定,个人投资者是禁止参与场外期权业务的。依据就是2017年9月27日,中国期货业协会发布《关于加强风险管理公司场外衍生品业务适当性管理的通知》,要求,风险管理公司不得与自然人客户开展衍生品交易服务。

但尽管监管层屡屡设限,个人投资者群体不甘寂寞,也有参与这个市场的冲动。而一些私募基金便将参与场外期权份额拆分,卖给个人投资者,甚至是不符合投资者适当性要求的投资者,绕过监管。

而核查行动主要针对的便是此类突破监管的乱象,如此也最终导致了此次的“全面封堵”。

甚至在一些私募机构的宣传和引导下,有不少个人投资者认为,场外期权是一次能够快速攫取财富的机会。而为帮助个人投资者参与期权交易,这些私募机构也设计了多种规避监管的方式。

有不正规私募公司甚至长期经营股票配资、个股场外期权;面向个人投资者与机构投资者;可投资沪深所有个股;杠杆高达20倍,打破以往5倍的上限。协议在1个月到1年期间不等。

比如有私募公开宣传表示,“假设个人投资者与该私募签署代买代持价值100万的个股期权,私募收取7.2%期权费,双方约定到期行权。到期后个股上涨26.2%,个人投资者行权,盈利100万×26.2%=26.2万元,净收益26.2万-7.2万=19万元。”

有资管人士指出,“份额拆分是近年来最常见的突破投资者适当性的做法,此前的互联网资管产品、股权众筹产品都有类似的特征,其核心问题就在于让不满足条件的投资者借此通道进入市场。”

对券商到底影响多大?

那么叫停对券商的影响大不大?有券商人士表示,目前在券商几条业务主线中,经纪业务因为市场行情而难以开展,产品代销也并不好做,曾经火热的通道业务因为受到监管政策的影响,规模一年回落2万亿。在这种情况下,以场外衍生品为代表的创新业务就火起来了。

业内人士表示,去年是最火的时候,因为散户比较喜欢买期权,想以小博大加杠杆,并且对期权价格不是很敏感,所以券商做这个业务很赚钱。甚至有人喊出了“2016年参与网下打新,2017年参与场外期权”的口号。

那么,场外期权业务究竟有多火?最新情况是:本月场外衍生品新增交易规模延续了近一年的增长势头!

根据中国证券业协会4月11日公布的场外证券业务开展情况报告(2018年第2期,总第29期),今年4月,证券公司开展权益类场外金融衍生品初始交易6220笔,场外衍生品名义本金规模新增1049.55亿,环比增长36.48%。

当然有业内人士有不同观点,“就业务规模来说,实际影响面没有大家想象的那么大,但是心理预期确实是有落差的。”

招商证券(600999) 研报测算表示,我们此前预计场外期权带来的总收入约100亿元,私募机构作为对手方的带来的利润约50亿元。

悲观假设:考虑一般业务期限3个月,平均到5月中相关业务自动终止且全年不再新增,对行业利润影响约为31亿元,行业利润占比仅2.4%;

乐观假设:未来2个月内会有新政策出台,规范投资者适当性管理,则考虑业务间歇和合规背景下的业务门槛提高、业务量短期受限,对行业利润影响约15亿元,行业利润占比仅1.2%。

清理后有望重启

华创证券非银团队则认为,4月11日起,券商与私募基金场外期权业务禁止新增,存量到期自动终止。国信等业务规模前列的券商已在与客户进行说明。华创非银认为,暂停并不意味着此后不再开展,这轮清理后监管层或将出台相关规定,落实投资者适当性规范,从而再次启动业务的开展,事项解读不宜过度悲观。

另有券商非银分析师认为,衍生品业务是多层次资本市场建设必不可少的组成部分,投资者适当性管理是当下监管重点之一,两者都不能违背,可能的方向只有一个——提高门槛。行业对建设市场化金融体系的前景要有充分的信心,但更需时刻铭记于心的是,历史和国际经验表明,风险充分可控的市场化金融体系,并不等于所有人都能直接参与的金融体系,确保对关键节点的控制力,是市场化体系稳健成功的根本性基础。

期权,券商,个人投资,风险,衍生品