继罗伟广后80后私募冠军也“栽”了 旗下上市公司银行账户遭冻结

摘要: “炒股炒成股东”绝非好事,搞私募的入主上市公司似乎也凶多吉少。这不,新价值的罗伟广实控人)刚曝出债务纠纷,另一位前明星私募的掌舵人苏思通也“栽”了!东晶电子5月14日午间公告透露,大股东蓝海投控掌舵人

“炒股炒成股东”绝非好事,搞私募的入主上市公司似乎也凶多吉少。这不,新价值的罗伟广实控人)刚曝出债务纠纷,另一位前明星私募的掌舵人苏思通也“栽”了!

东晶电子(002199) 5月14日午间公告透露,大股东蓝海投控掌舵人苏思通卷入民间借贷诉讼,牵连致使上市公司银行账户被法院冻结。尽管苏思通作出兜底承诺,但无力改写当日股价跌停的走势。

不查不知道,一查吓一跳。“蓝海一号”曾以绝对优势摘得2016年私募桂冠!可惜,“昙花一现”后辉煌难续,目前蓝海系旗下共计12只产品有半数已提前清盘。

实控人紧急“兜底”难阻跌停

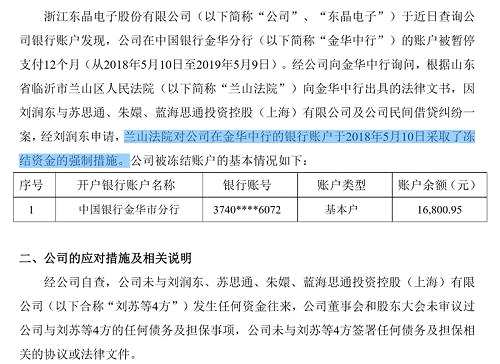

东晶电子午间公告称,公司近日查询银行账户发现,公司在金华中行的账户被暂停支付12个月。

|

东晶电子称,经自查,公司未与公告中四方发生任何资金往来,公司董事会和股东大会未审议过公司与四方的任何债务及担保事项,也未签署任何与债务及担保相关的协议或法律文件。

对此,苏思通出具了书面《确认函》,称上述民间借贷纠纷与东晶电子无任何关联,东晶电子如因上述纠纷遭受任何风险或损失,由其本人负责承担或赔偿等。

东晶电子强调,本次被冻结账户为母公司所使用的银行账户,日常主要用于支付母公司层面的管理费用,涉及往来资金金额较小,不会影响公司的日常经营活动和正常的管理活动。但公司不排除后续其他资产被冻结的情况发生。

“从披露情况看,不排除有人以上市公司名义违规进行了担保。”有会计人士对记者表示,至于实控人兜底能否兑现,得看债务人的资金状况。二级市场上,东晶电子午后快速下跌,临近尾盘时跌停。

股价腰斩让渡控股权

颇为微妙的是,东晶电子正处于“易主时刻”。

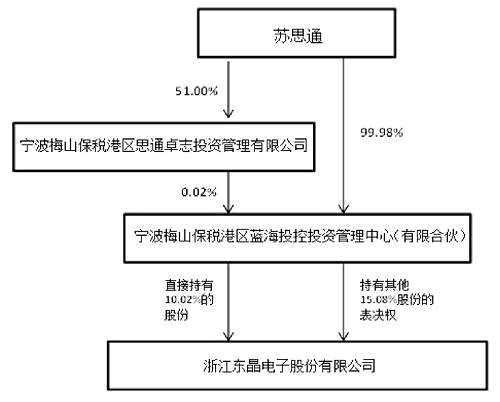

东晶电子4月20日披露,实控人苏思通拟将其持有的蓝海投控5.28亿元有限合伙财产份额分别向创锐投资及鹰虹投资转让。其中,3.57亿元财产份额(占比67.53%)将转让给创锐投资、1.71亿元财产份额(占比32.45%)将转让给鹰虹投资;同时,苏思通将其持有的思通卓志51%股权零元转让给创锐投资。

交易完成后,创锐投资将成为蓝海投控执行事务合伙人(GP)思通卓志的控股股东,创锐投资由此间接掌控东晶电子25.10%股票表决权,上市公司实际控制人变更为钱建蓉。

回到2016年末,苏思通掌控的蓝海投控以20元/股、2.45亿元的对价,获得*ST东晶(002199)5.03%股权,并将剩余的15.08%股权对应的表决权收入囊中。2017年4月5日至4月7日三天,蓝海投控耗资约2.4亿元完成二次举牌,直接持股比例升至10%,增持成本约20元/股。

|

之后,蓝海投控派出1988年出生的王皓担任上市公司董事长,但迄今未对东晶电子实施任何实质性改造。

目前,东晶电子最新股价跌至11.07元/股。由此计算,不计财务成本,蓝海投控的账面浮亏达2.15亿元,比例达44%。

蓝海私募产品“昙花一现”

有趣的是,在公告中,苏思通转让股权之举被描述为“随着资本市场环境的变化,个人拟寻找其他投资机会,遂拟放弃继续参与上市公司经营的机会。”但种种迹象显示,苏思通早已身陷债务泥潭。

今年2月5日,苏思通曾从鹰虹投资处借款2.01亿元,借款利率为年化12%,借款期限为6个月。上文提到的苏思通拟将蓝海投控32.45%的财产份额向鹰虹投资转让,即是用于抵偿1.71亿元债务。

2月9日,蓝海投控还将其所持全部2439.95万股股份质押给荣润投资,质押目的是“为实际控制人苏思通的个人债务作担保”。

公开资料显示,蓝海系掌门苏思通生于1983年,曾任职于新时代证券等机构,有着十余年的资本市场运作经历,投资风格以快、准、狠着称,市场人称“快刀八郎”,这不禁让人联想到昔日着名私募的“一字断魂刀”。

北京蓝海韬略资本运营中心是苏思通旗下私募产品的运营主体,“蓝海一号”2016年以绝对优势摘下私募桂冠,还发行过“蓝海二号”、“蓝海三号”、“蓝海金牛”、“蓝海稳定成长”、“蓝海汇金”等12只产品。

|

2016年3月,蓝海韬略曾拟出资2.6亿元受让量子高科(300149) 5%,后因故取消。苏思通本人,曾在姚记扑克(002605) 2016年半年报股东榜上露了个脸,后迅速抽身。

可惜,私募冠军头衔只是昙花一现。据查询,目前“蓝海二号”等6只产品已提前清算,剩余6只尚在运营期。今年A股公司一季报股东榜中,蓝海系产品已不见踪迹。

记者曾与苏思通接触过,“自信”的特质在他身上表现得非常显着。苏思通思考时爱抽烟,狭长的眼睛微微眯起。他喜欢从细节推敲人、物、事,并在极快的时间里形成自己的判断,而这种判断也常成为他决策的基础。

另有知情市场人士称,蓝海系身后有知名大鳄,部分资金则来自所谓“温州帮”游资,后“温州帮”被调查,蓝海也受到牵连,自此一蹶不振。

|

从产业集团到金融资本,近期接连有资本大鳄爆发资金链危机,值得玩味和警惕。

在投行人士看来,金融去杠杆及抑制炒壳等监管政策的持续强化,是高杠杆玩家崩盘的主要原因,“市场风格变了,炒壳套利已经终结。”

东晶电子,上市公司,创锐,份额,纠纷