基金表现渐佳 等待拐点到来 私募债券策略半年报

摘要: 2017年上半年债券市场经历了三轮调整,尤其是清明节前密集发布了7个文件,一行三会联合监管工作展开,去杠杆过程中债券市场遭遇深度调整,市场悲观情绪蔓延,10年期国债一度上升至3.7,国开债也几近突破4.4。

债券策略 ·半年报摘要

监管升级,发行量急剧萎缩,发行成本上升

2017年上半年债券市场经历了三轮调整,尤其是清明节前密集发布了7个文件,一行三会联合监管工作展开,去杠杆过程中债券市场遭遇深度调整,市场悲观情绪蔓延,10年期国债一度上升至3.7,国开债也几近突破4.4。利率债券发行量也有所缩减,2017年上半年国债预计全年发行量为3.9万亿,但上半年仅发行1.55万亿,下半年的发行压力有所上升。信用债方面,从2016年12月开始就出现大量萎缩,直到今年三四月份才有所修复,但是5月份的监管风暴导致资金继续偏紧,融资成本大幅上行,当期发行量仅仅为去年同期的一半。信用利差也持续扩张,不过相比利率债,信用债所受冲击反而较小,主要是由于此次调整中流动性较好的利率债更容易受到抛售来缓解资金压力。

招标利率上调,市场整体情绪低迷

2017年上半年,1年期、5年期和10年期附息国债招标利率分别上调54bp,12bp和34bp,为3.32%、3.47%和3.52%。中债总指下跌0.07%,其中中债国债总指下跌1.33%,中债中短期债总指下跌0.16%,中债长期债总指下跌2.97%。分市场来看,中债银行间债总指下跌0.14%,中债交易所国债总指下跌1.96%。

上半年债券私募基金获得正收益

在债券策略私募基金收益方面,据私募排排网统不完全计,在6月份进行净值披露的863只非结构化产品上半年平均收益为1.61%,跑赢同期市场指数1.68%。从债券策略私募基金产品的上半年收益分布情况来看,其中有72.73%的产品取得正收益,其平均收益水平为2.80%;出现亏损和收益持平产品分别占14.31%和12.96%。亏损产品的平均收益率为-2.94%。其中最低收益为-28.52%,收益首尾差为67.15%。

一、债券策略私募基金发行及清算情况

债券策略基金的表现与宏观经济环境密切相关。债券策略是私募证券投资基金最早开始采用的策略之一。自2003年首只债券策略私募基金发行以来,债券策略基金经历了长达十年的缓慢发展期,直到2012年债券策略基金进入了一个快速发展轨道。2012年债券策略基金发行量突破一百,并且较上一年有了400%的增长,随后几年债券基金发行量稳步上升。

在2014年到2016年,中国债券市场经历了一个历史上难得的一个长达三年的牛市,债券策略私募基金发行也迎来了它的一个黄金时期。据私募排排网统计,在过去三年累计新发行债券策略私募基金4081只,占近十年总发行量的71%,其中2016年为历年发行高峰,当年新发行债券私募基金2116只,占比36.50%。

近10年债券策略私募基金发行及清算数量(单位:只),数据来源:私募排排网,截至2017年6月底

二季度以来,经济增速逐渐放缓,物价指数冲高后回落,债券市场所面临的来自经济基本面和通胀的下行压力减弱,但由于来自监管层面的不确定性短期内仍是无法消散,市场观望犹疑情绪持续,债券策略私募基金发行行情不及去年。今年上半年新发行的债券策略私募基金共643只,总发行量比去年同期下降37.45%。从月度发行情况来看,发行高峰是在3月份,新发行产品共184只,占上半年发行总量的28.62%,主要是因为3月份债券行情有所好转。由此可见,投资者对于今年的债券市场并非全然悲观,而是在等待投资时机的到来。一旦债券市场走势企稳,为投资者实现正收益的能力得到修复,债券策略私募基金的发行量也将重回高峰。

基金清算方面,据私募排排网统计,今年以来遭清算的债券策略私募基金共132只。从清算类型来看,132只产品中有87.88%属于到期清算,12.12%为提前清算。分年份看,清算的产品有53.03%成立于2016年,38.64%成立于2015年,其余分别成立于2014年和2013年,产品平均运行时间为1.76年。

近18个月债券策略私募基金发行及清算数量(单位:只),数据来源:私募排排网,截至2017年6月底

产品发行主体方面,2017年上半年券商资管发行和自主发行仍是债券策略私募基金的主要发行方式,其中券商资管发行占47.28%,自主发行占31.26%,两者合计占发行主体78.54%。此外,信托发行、公募专户和期货专户分别占8.24%、7%和6.22%。

2017年上半年债券策略私募基金按发行主体分类统计,数据来源:私募排排网,截至2017年6月底

二、债券策略私募基金风险收益情况

监管因素仍是影响债券市场表现的重要因素。在四月份银监会出台43号文要求银行针对多项空转套利行为自查,证监会提出加强对券商资金池的监管。当前这两项措施的出台将债券市场从3月的“小暖阳”带入了寒秋。而5月份银监会再次出手,提出银行理财产品穿透登记新规,要求银行机构每周上报底层资产情况。这一措施将会打击机构通过多层嵌套违规加杠杆,同时影响到一些资金进入债券市场的渠道。监管层不断加强对金融市场的监管力度,短期来说可能会加大债券市场所面临的来自银行的赎回压力,但是从更长远来看,也有助于安定市场由于监管方向及力度不明而产生的犹疑情绪。毕竟,等待鞋子落地的时间往往比鞋子落地的时刻更加漫长、让人不安。

在债券策略私募基金收益方面,据私募排排网统计,截至2017年6月底,有进行净值披露的债券策略私募基金共863只,上半年平均收益率为1.61%,相比负的市场收益,该收益跑赢市场1.68%。从债券策略私募基金产品的上半年收益分布情况来看,其中有72.73%的产品取得正收益,其平均收益水平为2.80%;出现亏损和收益持平产品分别占14.31%和12.96%。亏损产品的平均收益率为-2.94%。其中最低收益为-28.52%,收益首尾差为67.15%。

债券策略私募基金收益率表现,数据来源:私募排排网,截至2017年6月底

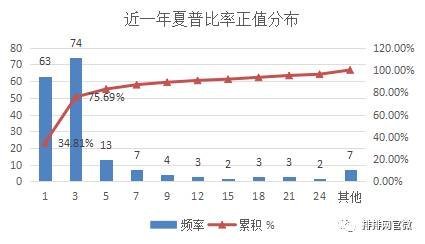

在风险调整后收益方面,近一年夏普比率正值的债券策略私募基金有74.79%,在取得夏普比率正值的产品中,有34.81%的产品夏普比率集中在0到1区间内,有40.88%的产品夏普比率集中在1到3之间。

债券策略私募基金近一年夏普比率分布情况,数据来源:私募排排网,截至2017年6月底

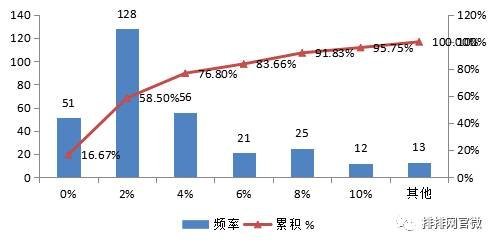

从近一年的回撤数据来看,债券策略私募基金近一年平均最大回撤为2.87%,其中有58.5%的产品最大回撤水平落在2%以内,而最大回撤高于10%的产品占比不足10%。在八大策略中,债券策略产品的最大回撤一直保持在低于同期其他策略的水平。

债券策略私募基金近一年最大回撤分布情况,数据来源:私募排排网,截至2017年6月底

三、债券策略私募基金收益排行榜

2017年上半年债券策略私募基金前十榜单产品平均收益为17.97%。夺得上半年收益榜单首位的是茂典资产旗下的“茂典9号”,居于榜单第二位和第三位的分别是中融景诚旗下的“景曦三期增强指数型”和易禾水星旗下的“水星高收益债券1号”。易禾水星旗下共有两只产品入选前十榜单。

上海茂典资产管理有限公司成立于2013年7月,公司主要投资策略为债券策略,目前在排排网公示13只产品均为债券策略产品。产品最早成立日期为2013年,公司主要是在2016年发行产品,2016年共发行7只产品,2017年共发行1只产品,产品正收益率占比为100%,上榜的茂典9号产品成立于2015年12月。

中融景诚(北京)投资管理有限公司成立于2011年10月,当前管理规模在50亿以上,公司主要投资策略为债券策略,目前在排排网公示的产品有52只,其中有50只产品均为债券策略。产品最早成立日期为2013年,2017年上半年共发行了5只产品,上榜的景曦三期增强指数型产品成立于2016年4月。

北京易禾水星投资有限公司成立于2010年11月,当前管理规模在20-50亿,公司主要投资策略为债券策略,目前在排排网公示的产品有15只,其中有14只产品均为债券策略。产品最早成立日期为2015年,公司主要是在2016年发行产品,2016年共发行14只产品,产品正收益率占比为66.67%,上榜的水星高收益债券1号产品成立于2016年3月。

推荐阅读:什么是偏债型基金?偏债型基金怎么选择?

基金,私募债券