公募搭上慢牛顺风车 资产规模创新高达4.86万亿

摘要: 在“慢牛”的预期之下,市场投资热情保持火热。本周证券投资基金业协会公布的数据显示,截止2月底,基金公司管理的公募资产再创新高,达到4.86万亿元,相较1月末增长了近7%,各类产品资产规模均出现不同程度

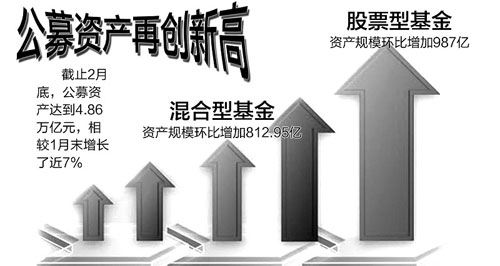

在“慢牛”的预期之下,市场投资热情保持火热。本周证券投资基金业协会公布的数据显示,截止2月底,基金公司管理的公募资产再创新高,达到4.86万亿元,相较1月末增长了近7%,各类产品资产规模均出现不同程度增长,权益类产品成为增长的主力。 在“慢牛”的预期之下,市场投资热情保持火热。本周证券投资基金业协会公布的数据显示,截止2月底,基金公司管理的公募资产再创新高,达到4.86万亿元,相较1月末增长了近7%,各类产品资产规模均出现不同程度增长,权益类产品成为增长的主力。

在“慢牛”的预期之下,市场投资热情保持火热。本周证券投资基金业协会公布的数据显示,截止2月底,基金公司管理的公募资产再创新高,达到4.86万亿元,相较1月末增长了近7%,各类产品资产规模均出现不同程度增长,权益类产品成为增长的主力。

权益产品成增长主力

股票基金和混合型基金的份额明显增长。其中混合型基金资产规模环比增加812.95亿,增幅为12.88%;股票型环比增加987亿,增幅为7.57%。

继1月份基金公司管理的公募资产规模刷新前高后,2月份,这一数据再度大幅增长,创下历史高点。数据显示,截止今年2月底,我国境内共有基金管理公司96家,其中包括取得公募基金管理资格的证券公司7家,管理的公募基金资产合计48607.18亿元。这一规模相较1月末的水平45449.04亿元增长了3158亿元,增幅为6.95%。

自去年下半年A股市场行情启动以来,基金公司管理的公募资产规模在一年内迅速增长5成,达4.45万亿。13家基金公司规模过千亿。其中偏股方向基金与火热的货币基金共同吸金,成为助推规模增长的主力军。

今年以来,尽管大盘震荡,但市场热情仍然不减。1月份A股市场没有明显表现,部分投资者考虑落袋为安,使得偏股方向产品尤其是股票基金份额出现小幅赎回,规模略降。而2月份尽管交易日较少,但在沪指“7连阳”的温暖下,股票基金和混合型基金的份额都出现了较为明显的增长。其中混合型基金资产规模为7123.89亿元,环比增加了812.95亿元,增幅为12.88%;股票型基金资产规模为14029.83亿元,环比增加987亿元,增幅为7.57%。

值得注意的是,一方面,这两种产品的规模增长基于新产品的大幅增长,混合型基金新增20只,而股票型产品新增15只,两类产品的总份额分别增长8.33%和1.44%。另一方面,股票型产品和混合型产品增长出现一定程度的差异,混合型产品的增幅明显要大于股票型产品。这无疑与去年管理层对于股票基金最低仓位限制的规定有关。从近半年来发行的新产品趋势也可以看出,混合型基金在不久的将来会在规模上超越股票型产品成为主流。

货基长假吸金创新高

货币基金资产规模也创出新高。目前,货币基金资产规模占公募资产总规模的比例为44.69%,而偏股方向型产品占比为43.52%。

在1月份规模小幅缩水之后,2月份货币基金规模再度重返增长态势。

数据显示,截止今年2月末,177只货币基金净值规模达到21722.68亿元,比1月底增加1238.59亿元,增幅达6.05%。从基金只数来看,2月份新成立的货币基金仅有1只,可见基金公司目前重心在权益类产品上,而新增的这只货币基金首募规模只有2亿元。因此,货币基金规模增加主要由老基金净申购带动。这与2月份横跨春节长假有关,年终奖的集中发放和长假收益或许成为刺激货币基金吸引超千亿资金流入的主因。

至此,货币基金资产规模也创出新高。目前,货币基金资产规模占公募资产总规模的比例为44.69%,而偏股方向型产品占比为43.52%。

此外,债券型基金和QDII基金资产规模变化均不到2%。债券基金资产规模为3710.23亿元,环比增长了1.53%,份额增长率则为1.25%。2月新增产品数量为3只。这一增量与偏股方向型产品的增量比起来差距就较大了。在市场行情有所升温背景下,基金公司可谓全心全意扑在了权益产品上。今年以来截止3月13日,仍然是可转债基金表现强势,中银转债增强涨幅近17%,天治可转债涨幅也超过12%。民生加银信用双利涨幅过11%。债券基金的平均收益率仅有2.59%,与股票基金与约17%的收益相比竞争力自然不言而喻。

QDII基金资产规模环比上月仅增6.72亿元,增幅仅1.24%,份额则小幅缩水。成为各类产品中唯一一个份额缩水的产品。

基金,规模,资产,增长,产品