百亿定增大缩水后 浙商证券再公布不超过70亿元可转债预案,一半金额用于投资交易业务

摘要: 在国庆假期前最后一个交易日收盘后不久,浙商证券发布了公开发行可转换公司债券预案。根据这份预案,公司计划公开发行总额不超过70亿元(含70亿元)的可转债。有分析认为,

在国庆假期前最后一个交易日收盘后不久,浙商证券发布了公开发行可转换公司债券预案。根据这份预案,公司计划公开发行总额不超过70亿元(含70亿元)的可转债。

有分析认为,浙江证券此次发布可转债计划的一个背景是:之前公司的百亿定增计划实际募资规模低于预期。去年5月20日,浙商证券发布了上市以来的首份定增预案,公司原本计划的定增募资规模为不超过100亿元。不过时隔一年后,公司的此次增发计划在落地时,仅完成了募集资金总额约28.05亿元。

浙商证券拟发行可转债不超过70亿元

图片来源:浙商证券公告

据今日发布的公告披露,浙商证券本次发行的可转债所募集资金总额不超过70亿元(含70亿元),且发行完成后累计债券余额占公司最近一期末净资产额的比例不超过40%,扣除发行费用后拟全部用于补充公司营运资金,支持业务发展。

具体而言,浙商证券本次募集资金拟全部用于补充营运资金,其中拟投入不超过35亿元用于投资与交易业务,拟投入不超过30亿元用于资本中介业务,拟使用不超过5亿元用于数字化建设及应用场景投入。

对于为何将此次可转债募集资金重点用于投资与交易业务,浙商证券表示,与其他A股上市证券公司相比,公司的自营业务规模明显偏低,尤其是公司固定收益类业务相对收益水平较好,但受限于规模较小,对公司整体经营业绩贡献有限。同时,由于公司自营业务投资规模较小,也使得公司资产配置中优质流动资产比例偏低,流动性风险指标承压。目前,公司计划逐步加强对自营业务的投入,尤其是提高固定收益类自营业务投资规模。

而对于此次再融资的必要性,浙商证券归纳出4点:

1、本次公开发行可转债募集资金转股后可增加公司净资本,助力公司扩展业务规模,提升市场竞争力;

2、优化业务收入结构,促进盈利模式改善升级;

3、降低流动性风险,提升公司抵御风险的能力;

4、实现公司战略发展目标的需要。

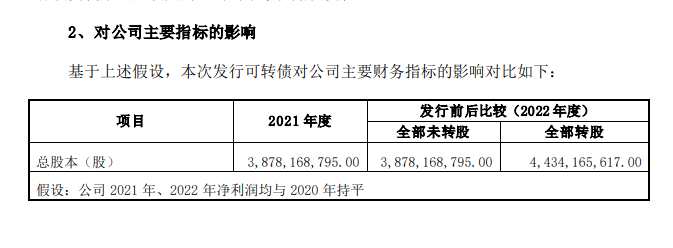

图片来源:浙商证券公告

值得一提的是,根据公告,如果此次发行的可转债未来全部转股,那么浙商证券的总股本将从现在的38.78亿股扩张为44.34亿股。

或为弥补前期定增募资不足

去年5月20日,浙商证券发布了上市以来的首份定增预案,公司原本计划的定增募资规模为不超过100亿元。不过时隔一年后,公司的此次增发计划在落地时,仅完成了募集资金总额约28.05亿元。

今年5月21日,公司披露的《非公开发行A股股票发行情况报告书》显示,本次非公开发行完成后,浙商证券新增股份数约2.64亿股,发行价格10.62元/股。

对于为何最终的增发募资结果与计划相比出现明显缩水,当时浙商证券的有关人士称,本次定增实际募集资金较预案计划有一定变化主要是因为三方面:一是公司在2020年下半年完成了35亿元可转债转股,有效补充了资本实力,同时近年来通过利润滚存也实现了一定的资本补充;二是2020年7月以来,公司股票价格出现大幅抬升,较定增预案的预测基础发生了变化;三是进入2021年后,市场资金面也发生了重大变化。

有分析认为,浙江证券此次发布可转债计划的一个相关背景是:前期公司的百亿定增计划实际募资规模低于预期,公司可能会谋求通过发行可转债来弥补此前定增募资的不足。

不过尽管可转债是一种公司债券,但兼具股性的可转债的审核是由证监会负责,同配股、定增、公开增发等其他股权再融资一样,须经发审委审核,且在发行过程中存在一定变数。据不完全统计,2018年以来,已有国金证券(600109,股吧)、国元证券(000728,股吧)等券商终止了可转债发行计划。

2019年4月,国元证券公告终止可转债发行计划。某大型券商投行部门有关负责人向记者表示,国元证券该次可转债发行失败是由于2018年公司业绩下滑,导致ROE水平不符合发行条件。

根据《上市公司证券发行管理办法》(以下简称《办法》),可转债发行有ROE和规模的双重限制。例如,《办法》规定,公开发行可转债的公司应满足:最近三个会计年度加权平均净资产收益率平均不低于6%(扣除非经常性损益后的净利润与扣除前的净利润相比,以低者作为加权平均净资产收益率的计算依据)。

此外,如果在可转债发行期间遇到市场环境不佳,也有可能导致可转债发行的失败。例如,2018年10月底,国金证券公告终止可转债发行计划。对于终止发行的原因,国金证券当时表示:“自公司通过本次公开发行可转换公司债券的方案以来,公司董事会、管理层会同中介机构等一直积极推进。但由于期间资本市场环境发生变化,且审议本次公开发行的股东大会决议有效期届满,本次发行决策程序自动失效。”

浙商证券,公开发行