300亿明星基金经理也没顶住

摘要: 又是出人意料的一天。4月25日,沪指失守3000点,2511只股票跌幅超过8%,再一次冲击投资者的心理防线。投资者损失惨重,基金经理日子也不好过。

又是出人意料的一天。

4月25日,沪指失守3000点,2511只股票跌幅超过8%,再一次冲击投资者的心理防线。

投资者损失惨重,基金经理日子也不好过。上周基金一季报全部披露完毕,市场上再无千亿规模权益类基金经理。有投资者吐槽,“凭名气募集来的资金已经凭本事亏进去了”。

一线基金经理表现差,基金公司又将希望寄托在二线经理上。例如广发基金,2021年“顶流经理”刘格菘业绩不再亮眼后,又将被称作广发“双子星”之一的唐晓斌推至前台。

2019年至2021年,唐晓斌凭借广发多因子基金分别获得52.58%、61.38%、89.03%的投资收益,并在2021年同类基金中排名第4,一时名声大噪。

广发基金也抓住了唐晓斌的快速成名期,在2021年频频为其发行新基金。短短一年时间,唐晓斌资产管理规模增长200亿元,截至去年底达到324亿元,成为又一位明星基金经理。

唐晓斌管理规模暴增,撞上了股市调整,其赖以成名的“高频交易”策略受到挑战。截至4月24日,广发多因子今年以来净值跌幅超过23%,同类排名倒数34%。

01、短线高手

保持高频交易是唐晓斌获取高收益的秘诀之一。

2014年12月,唐晓斌接手广发聚优,开始以基金经理的身份搏杀于二级市场。初当基金经理的他正赶上2015大牛市,板块接力上涨,追涨杀跌成为主线。唐晓斌通过出色的调仓换股能力,在半年时间斩获146.4%的收益。

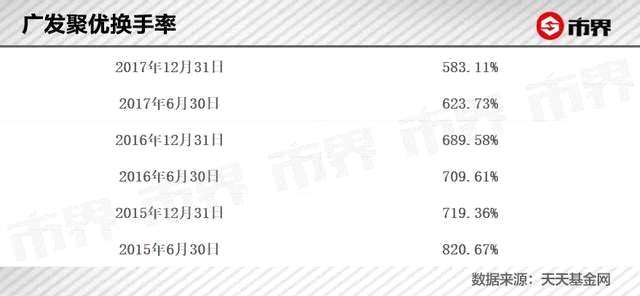

此后,唐晓斌将这种风格延续下来,广发聚优的换手率一直保持在600%~800%之间。

大涨大跌的开局让高频交易成功烙印在唐晓斌的投资生涯中,并与广发多因子结缘。

2017年,经历过一轮过山车的唐晓斌继续发挥其通过交易获取超额利润的特点。这一次,市场给予他足够的回馈,广发聚优在一年内获取35.48%的收益,在1204只同类基金中排名46。

而此时,2016年12月30日才成立的广发多因子表现却并不亮眼。自成立起至2017年末,该基金获取了11.58%的收益,市场排名不算优秀。而且,2018年的外部冲击也逐渐侵蚀着前期积累的微薄利润。

彼时广发基金做出了一个决定,让唐晓斌掌管广发多因子,以期能够带给这只基金新生。

通过基本面因子、管理因子、价格因子精选企业个股多因子投资和唐晓斌无疑是契合的。

基本面因子和管理因子均是站在较为长期的角度考量企业。一般来说,如果一家企业的基本面良好且管理架构、人员不出现变动,那么长期持有两个因子均优秀的股票可以一直享受公司价值提升带来的稳定收益。

而价格因子则相反,选择股价低于公司内在价值的股票是其中精髓。广发多因子招募说明书介绍:“所谓股价低于公司内在价值,即公司股价低于企业内在价值 30%以上、价格低于发行价或高管增持价、定向增发价等情况。”

加入价格因子的投资模型,就注定了这只基金需要频繁的低买高卖,通过交易赚取”价格围绕价值波动“的差价。而且,在A股这个预期总被打满的市场,投资者往往能够在很短的时间就把公司估值推升至一定的高度。所以加入价格因子的模型天然契合这个市场。

唐晓斌高频交易的特点在广发多因子上得到了充分发挥,这只基金换股快到让人目不暇接。

从唐晓斌开始掌管这只基金至2021年**计有12个季度,往往一个季度结束后前十大持仓股仅剩下两三只“幸存者”,其他的股票均被唐晓斌踢了出去。一个季度内留下5家公司已经是唐晓斌可以忍受的极限。

但这种方式无疑是有效的。2019年、2020年、2021年,广发多因子分别获得52.58%、61.38%、89.03%的投资收益。

很少有基金经理可以做到连续三年正收益,且每年的收益都要比前一年更高。在这段时间里,广发多因子的净值曲线很漂亮。

涨幅高,回撤低,在A股市场这类基金经理被归类于“划线派”。唐晓斌凭借广发多因子也被打上了“划线派”的标签,然后走进更多投资者的世界。

02、投资生涯遭遇拦路虎

证明自己投资能力之后,唐晓斌投资生涯的“拦路虎”也出现了。

连续三年的优秀业绩让投资者开始追捧广发多因子。

2020年12月末,广发多因子的基金份额还只有0.61亿份,但从2021年开始,这只基金的规模开始成几何指数的爆发。至2021年末,该基金的份额增长至60.91亿份,比一年前涨了60倍,同时业绩增长让它的资产规模跃升至233.3亿元。

规模增长是基金经理证明自己投资能力的必然结果,但是对于唐晓斌而言,规模的突然爆发或许并不是一件好事。

以高频交易强化超额收益的投资方式最怕的就是规模超出基金经理的掌控。规模小时,频繁买入卖出同一标的只需要支付手续费成本即可,对标的公司股价并不会造成太大的冲击,但一旦规模膨胀,基金经理不得不在持有和买卖之间做出权衡,以防止大量卖出导致公司股价崩盘,侵蚀利润。

在规模逐渐增加的过程中,唐晓斌也开始受到局限,换手率大幅度下降。也就是说,唐晓斌引以为豪的高频交易受到了较大的限制。

另外,换手率下降造成的“长情”并不理想。

在金圆股份(000546)的投资中就可以窥见一二。2018年中,金圆股份出现在广发多因子的前十大持仓股中,在其他股票上均可以果断斩仓的唐晓斌唯独对它情有独钟,接连持有该公司11个季度。买入时,该公司股价在11元~16元之间震荡,随后逐季下跌,直到2020年末,股价最低跌至7.24元。

坚持两年半的唐晓斌最终选择放弃这只股票,但持有两年半换来的只是股价腰斩。

4月22日,广发多因子2022年一季度报告披露,前十大持仓中仅变动两只个股,且有6只个股已经连续持仓两个季度。这种情况在过去的广发多因子中从未出现过。

较小的调仓换股也与换手率降低相互呼应,曾经的那个靠高频交易搏杀二级市场的唐晓斌正在成为历史。

同时,曾经的那根拥有漂亮斜率的净值曲线也消失不见了。

2022年1月4日至2022年4月22日,广发多因子的净值从4.3128回撤至2.9396,整体下跌23%,在同类基金中排名中等偏下。

值得一提的是,2021年7月2日,广发基金增聘杨冬为基金经理,与唐晓斌共同管理广发多因子。杨冬是广发基金的“老将”,2006年加入广发基金后一直管理专户资产,现任广发基金专户投资部副总经理。

彼时,广发多因子的规模已经增长至40亿元,或许在当时广发基金就已经意识到,随着基金规模的增长,唐晓斌的投资优势会被逐渐削弱,而大规模基金管理需要在选股和长期投资上下功夫。

杨冬加入后,带给广发多因子的改变显而易见,在持仓风格方面,唐晓斌独掌基金前十大重仓股中超过70%的股票为中盘股,且成长股占比最高;这也符合广发多因子2021年之前的持仓风格,而现在广发多因子则聚焦于大盘价值股。

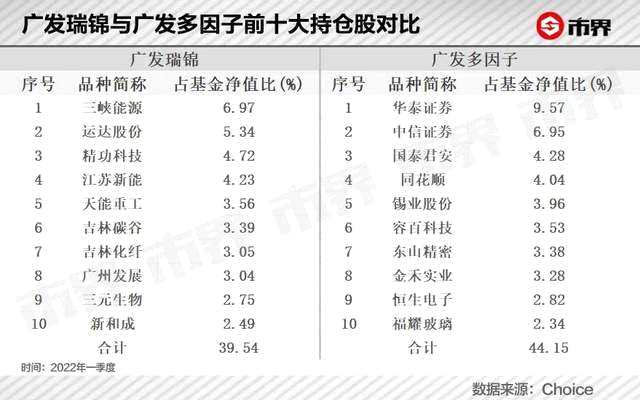

另外,从2021年9月唐晓斌单独管理的另外一只新发行的基金广发瑞锦一年定期开放(简称广发瑞锦)可以看出,其持仓情况与广发多因子几乎完全不同。

唐晓斌的投资风格正在发生肉眼可见的变化。

03、林英睿向左,唐晓斌向右

尽管规模增加对唐晓斌的业绩带来了挑战,但是唐晓斌的在管规模仍在增长。

凭借前期积累的口碑,2021年9月,唐晓斌管理的广发瑞锦发行,募资4.18亿元,四个月后,即2022年1月19日,唐晓斌和杨冬再发一只一年定开基金——广发瑞誉,这次募资规模将近40亿元。

唐晓斌管理资产规模在短时间内再次增长,最高时曾达到324亿元,跻身同类基金经理前40名。

不过,新发基金的表现差强人意。截至2022年4月22日,广发瑞锦净值0.7784元,较成立时下跌22.16%;广发瑞誉净值0.8553元,较成立时下跌14.47%。唐晓斌2022年一季度在管规模也随着净值下跌缩水至288亿元。

在市场已经初现拐点时,仍频繁发行新基金,这对于投资者的持有感受并不好。

与唐晓斌频繁掌管新发基金不同,广发“双子星”另一位明星基金经理林英睿则选择了另一条路。

2021年7月,管理规模超过100亿元的林英睿,在管多只基金发布公告限制大额申购。限制大额申购,是基金经理保证自己投资操作不变形的最简单的方法,也是保护投资者利益最简单的方式。

目前,唐晓斌和林英睿所管基金的2022年一季报已经披露。林英睿的多只基金持续重仓航空股和银行股,准备以更长期的视角观察并定价周期行业。

唐晓斌掌管的广发多因子最新一期前十大持仓集中在非银金融、计算机等行业,但广发瑞锦则集中在公用事业、电力设备和基础化工等行业。

唐晓斌表示,类似于2018年,政策底通常先于市场底出现。现在市场整体都进入到了较为合理的估值水平,与其不断博弈底部反转的行业,不如把精力放在寻找基本面持续向好、具有较好成长空间的行业。

但压中底部反转行业的林英睿在近期显然更胜一筹。

目前,林英睿管理规模靠前的基金有广发多策略、广发睿毅领先和广发价值领先,三只基金从2022年初至4月22日分别实现收益1.07%、0.51%、-1.17%,在同类基金中排名均处前1%。

而唐晓斌的在管基金却出现大幅回撤的情况。净值的下跌并未阻挡唐晓斌发行新基金的节奏。4月18日,广发基金公告,由唐晓斌、杨冬共同管理的广发价值领航一年持有混合基金将于5月6日正式发售。

不过,站在当下,唐晓斌对市场已经不再悲观。

他表示,二季度的股票市场可能还是拉锯战,需要更多的时间来消化市场的利空因素。但是,无论从市场的绝对估值还是从股债利差看,市场已经进入到底部区域。

“我们应该更积极一些。”唐晓斌在2022年在管基金一季报中强调,“虽然这些行业(基本面持续向好,具有成长空间的行业)在二季度可能还处于磨底阶段,但是已经具备较大的配置价值。”

不过,刚发表完积极言论,唐晓斌马上被市场闪了一下腰。4月25日,上证指数下跌5.13%,已经跌至2928点,基金经理的回撤惨不忍睹。

此时发行新基金,唐晓斌压力有点大。

(作者丨李峥,编辑丨韩忠强)

唐晓斌,广发,因子