一季度公募保有百强规模缩水4421亿,招行与蚂蚁缩水尤甚,银行市占再回落,机构:B端将抢占基金直销份额

摘要: 4月30日讯(记者周晓雅),4月29日,中基协公布了2022年一季度销售机构非货公募基金销售保有规模情况。随着一季度权益类基金净值的下挫,招商银行(600036)、蚂蚁基金、天天基金、招商银行、工商银

4月30日讯(记者 周晓雅),4月29日,中基协公布了2022年一季度销售机构非货公募基金销售保有规模情况。

随着一季度权益类基金净值的下挫,招商银行(600036)、蚂蚁基金、天天基金、招商银行、工商银行(601398)等头部基金销售机构的基金保有规模均出现不同程度的回落,股票+混合公募基金保有规模环比缩水逾10%。

不过券商行业的公募基金保有规模却逆势增长。其中,华泰证券(601688)权益类基金保有规模达到1230亿元,环比增长44.7%,夺得券商机构权益类基金保有规模的冠军,而此前一路领跑的中信证券(600030),其权益类基金保有规模在一季度末回落至1163亿元。

整体来看,一季度末全市场基金销售机构的市占版图也再次生变,第三方机构和券商正进一步抢占银行及基金直销份额。【中金公司(601995)、股吧】研报显示,Top100中券商/银行/独立系分别51/26/17家(券商+5家/银行-5家)。

以非货基金规模的口径计算,券商的市占增至8%,银行渠道的市占下滑至26%,独立系市占增至18%。而以权益类基金的口径来看,券商的市占进一步增长至市占至15%,独立系和银行的市占分别为20%、44%。

“往前看,我们预计独立系机构在C端外、在B端亦将持续抢占基金直销的市场份额。”中金公司表示。

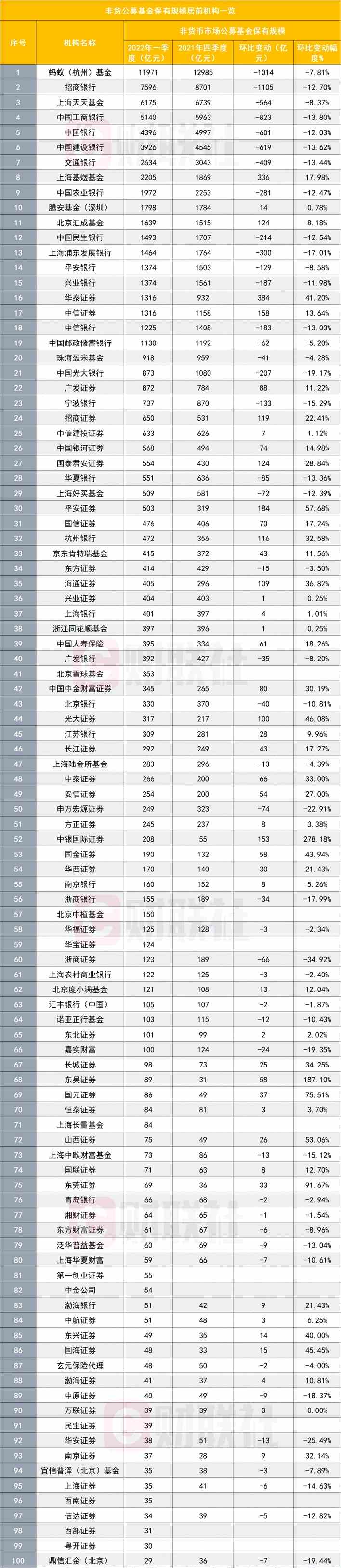

非货基金保有规模:整体缩水超4000亿元,多家银行缩水规模靠前

数据显示,截至2022年1季度末,公募基金销售保有规模前100强,前100强非货基金保有规模为7.88万亿元,较去年底的8.33万亿元缩水4421亿元,缩水幅度达5.31%。

其中,2022年一季度末,市场共有19家销售机构的非货币基金保有规模在千亿元级别,包括招商银行、工商银行、建设银行(601939)、中国银行(601988)、交通银行(601328)、农业银行(601288)、民生银行(600016)、浦发银行(600000)、兴业银行(601166)、中信银行(601998)、【平安银行(000001)、股吧】(000001)、邮储银行等12家银行,蚂蚁基金、天天基金、腾安基金、基煜基金、汇成基金等5家第三方代销机构,以及华泰证券、中信证券2家券商。

与上一季度末相比,千亿梯队销售机构减少了1家银行、增加了1家券商。因非货基金保有规模从季度末的1090亿元,回落至一季度末的873亿元,光大银行(601818)退出千亿元保有规模的行列。而华泰证券的非货基金保有规模从此前四季度末的932亿元增长至1316亿元,环比增幅达到41.2%。

具体到单个机构的2022年一季度非货币公募基金保有规模排名,TOP7家机构排名并未发生变动,不过规模环比出现不同程度的缩水。其中,蝉联冠军宝座的蚂蚁基金,截至一季度末非货基金保有规模为1.2万亿元,环比缩水1014亿元,缩水幅度达到7.81%,不过其已连续四个季度非货公募基金保有规模超万亿元;排名其后的招商银行,也在一季度缩水逾千亿元,一季度末非货基金保有规模回落至7596亿元。

排名第3至第7名的是天天基金、工商银行、中国银行、建设银行、交通银行,截至一季度末上述机构的非货币基金保有规模分别为6175亿元、5140亿元、4396亿元、3926亿元、2634亿元。

排名第8名的上海基煜基金在一季度实现逆势增长。截至一季末,其非货币基金保有规模达到2205亿元,较四季度末的1869亿元增长17.98%。这也使得该机构从四季度的第9位上升了一个位次。

农业银行则从此前的第8名下滑至一季末的第9名,最新非货币基金保有规模为1972亿元,环比缩水12.47%。腾安基金继续保持行业第10的排名,截至一季末,其非货币基金保有规模为1798亿元,环比微增0.78%。

整体来看,规模缩水靠前的10家机构中,有8家均为银行。除此前提及的招商银行以外,工商银行环比缩水幅度达823亿元,建设银行、中国银行等2家银行环比缩水超600亿元,交通银行、上海浦东发展银行、农业银行、中国民生银行等4家银行环比缩水超200亿元。

此前在基金代销保有规模方面保持稳步上升态势的天天基金,其非货币基金保有规模在一季度下滑564至6175亿元,成为非货币基金保有规模下滑较多的机构之一。

反观排名的另一端,券商一季度的发力不可谓不显着。以非货币基金保有规模的口径来看,截至一季度末,规模增加值靠前的10家机构中包括7家券商、2家第三方代销机构、1家银行。

其中,华泰证券的表现最为亮眼。在非货基金保有规模上,华泰证券一季度增长384亿元至1316亿元,成为规模增加最多的机构,这也使得其排名从2021年四季度末的第21名上升至第16名,与中信证券并列券商非货基金保有规模第一。

此外,平安证券、中信证券、中银国际证券、国泰君安(601211)证券、招商证券(600999)、海通证券(600837)、光大证券(601788)等7家券商在一季度非货币基金的保有规模也增长超百亿元。

整体来看,今年一季度,基金保有格局正悄然改变。中金公司研报提及,以非货基金规模的口径来看,截至一季度末,券商的市占增至8%,银行渠道的市占下滑至26%,独立系市占增至18%。

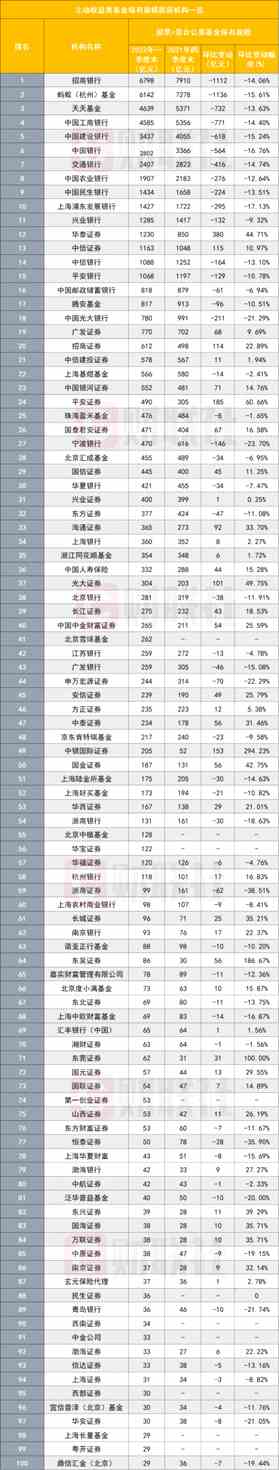

权益类基金规模保有:环比萎缩逾8%,新进3家第三方代销机构、7家券商

数据显示,规模靠前的100家机构在2022年一季度末保有权益类基金(股票+混合)规模5.91万亿元,较去年末的萎缩逾8%。

具体至各家机构的排名情况,权益类基金保有规模靠前的10家机构整体排名变动不大,为8家银行,2家第三方代销机构。不过这10家机构的各自规模均环比缩水超10%。

作为权益基金销售保有规模的“一哥”,招商银行一季度末的权益类基金保有规模为6798亿元,较上一季末的7910亿元减少1112亿元,缩水幅度达14.06%;排名其后的蚂蚁基金也在一季度缩水逾千亿元,截至2022年3月底,规模为6142亿元。这也是一季度中权益类基金保有规模缩水最多的两家销售机构。

排名第3名至第8名的依次是天天基金、中国工商银行、中国建设银行、中国银行、交通银行、中国农业银行,截至一季度末,这些机构的权益类基金保有规模分别是4639亿元、4585亿元、3437亿元、2802亿元、2407亿元、1907亿元。

因一季度权益类基金保有规模缩水幅度不一,中国民生银行和上海浦东发展银行的排名对调。排名第9名为中国民生银行,规模达1434亿元,环比下滑了13.51%;而排名第10名的是上海浦东发展银行,规模达到1427亿元,环比减少17.13%。

除上述机构以外,兴业银行、中信银行、平安银行等3家银行,以及华泰证券、中信证券等2家券商2022年一季度末的权益类基金销售保有规模也在千亿元以上。总体看,2022年一季度末的权益类基金销售保有规模超过千亿元的机构合计有15家,环比增加1家。

作为一季度权益类基金保有规模增加最多的机构,华泰证券在一季度规模扩张了380亿元。截至一季末,其权益类基金保有规模为1230亿元,超越此前在四季度末排名第一的券商中信证券,后者在一季度末规模为1163亿元。

另外5家一季度权益类基金环比增量在百亿元以上的机构均为券商,分别是平安证券、中银国际证券、中信证券、招商证券、光大证券,截至一季末,其权益类基金保有规模分别为490亿元、205亿元、1163亿元、612亿元、304亿元。

值得关注的是,与去年末相比,北京雪球基金、北京中植基金、上海长量基金等3家第三方代销机构,华宝证券、第一创业(002797)、民生证券、西南证券(600369)、中金公司、西部证券(002673)、粤开证券等7家券商新进权益类基金规模保有前100家行列。

据了解日前,多家公募基金发布公告,称将于5月5日终止与北京植信基金销售有限公司(以下简称“植信基金”)、北京唐鼎耀华基金销售有限公司(以下简称“唐鼎耀华”)两家销售机构的合作。此前通过两家销售机构持有的公募产品,已经转托管至中植基金。

而北京蛋卷基金、北京恒天明泽基金、上海万得基金等3家第三方销售机构,财通证券(601108)、国都证券等2家券商,东莞银行、珠海华润银行、长沙银行(601577)、东莞农村商业银行、渣打银行(中国)等5家银行则从权益类基金保有规模前100的榜单中退出。

这20家机构的排名更迭也使得权益类基金保有规模迎来再一次的“洗牌”。中金公司研报数据显示,而以权益类基金的口径来看,券商的市占进一步增长至市占至15%,独立系和银行的市占分别为20%、44%。

权益类,一季度