8月基金发行升温,稳健型产品大幅吸金 基金集中调研绩优成长股丨基金下午茶

摘要: 一、要闻速递1、进出口银行完成首笔进银基础设施基金投放日前,经银保监会批复同意,进出口银行正式成立进银基础设施基金有限公司(以下简称“基金公司”)并投放首笔进银基础设施基金。

一、要闻速递

1、进出口银行完成首笔进银基础设施基金投放

日前,经银保监会批复同意,进出口银行正式成立进银基础设施基金有限公司(以下简称“基金公司”)并投放首笔进银基础设施基金。进出口银行指出,基金公司的设立是该行在特殊时期助力稳住经济大盘、畅通国内国际双循环、推动高质量发展的重要举措,有助于拓宽长期资金筹措渠道,更好集中保障国家重大基础设施建设资金需求,更好发挥引导作用,实现扩投资、带就业、促消费的综合效应。

基金公司成立当日,进出口银行向上海国际港务(集团)股份有限公司和浙江省海港投资运营集团有限公司投放首笔进银基础设施基金。

2、8月基金集中调研绩优成长股 两大板块最受关注

4月以来,公募基金总规模已连续4个月正增长。中国证券基金业协会数据显示,截至7月底,我国境内共有基金产品超万只,管理资产净值合计27.06万亿元,整体规模再创新高。随着规模不断壮大,基金公司参与市场调研的热情也明显提高。据统计,8月基金合计调研748家上市公司,较7月环比增加168家。分行业看,电子、医药生物板块最受欢迎,各有超过90家公司获得调研;机械设备、电力设备、计算机和基础化工板块获得调研公司数量均在50家以上。

3、8月基金发行升温 稳健型产品大幅吸金

市场波动趋缓,基金发行市场持续升温。种种迹象显示,当前资金偏向防御,稳健型产品成为发行市场的主流品种。

数据显示,8月新成立的公募基金数量达到132只,募集资金总规模达到1708.91亿元,环比增长30%以上;平均募资规模为12.95亿元,环比增长8.7%。8月债券基金发行升温,新成立数量为39只,募资规模达到1228.31亿元,占新基金募资规模的七成以上。

4、社保基金二季度现身3家银行前十大股东名单 中信银行(601998)成“新宠”

随着半年报披露收官,全国社保基金与基本养老保险基金组合对于上市银行的最新布局也露出“一角”。据统计,截至二季度末,仅有3家A股上市银行前十大股东名单中出现社保基金身影,中信银行则成为社保基金在第二季度唯一新增持的银行,而养老金组合第二季度则依旧在上市银行前十大股东名单中“隐身”。

5、“新半军”主题基金动向曝光 超跌品种进入购物车

在价值风格选手提升持股集中度之际,“新半军”(新能源、半导体和军工的简称)基金经理在底仓股上进行了一轮分散扩充。

伴随着热门赛道股的分化调整,重仓“新半军”的多位明星基金经理扩充了底仓的配置数量,新增底仓股多达上百只,底仓股多分布在正处于煎熬中的超跌板块,而价值派基金经理也恰恰开始提升仓位集中度,这或许预示后续行情可能有利于那些尚在煎熬中的基金经理。不过,也有基金公司人士认为,不排除部分“新半军”基金的操作只是暂时性防御策略。

二、基金视点

1.辰韬资本林新正:无人驾驶商业化落地将驱动相关产业生态重构

辰韬资本林新正表示,近年来,特定场景无人驾驶商业化路径大致经历了“去人”、常态化运营、单车效率提升、场景运营效率提升、公司综合经济效益提升等环节。辰韬资本通过过往的广泛、深度投资,对于L4级别的智能驾驶落地充满信心。在相关商业化落地的过程中,更多的挑战主要在细节层面。整体来看,无人驾驶商业化的逐渐落地,必然会驱动相关产业生态的重构。

2.嘉实基金刘斌:半导体细分赛道将呈现结构性行情

嘉实基金董事总经理、增强风格投资总监刘斌发表观点称,今年上半年,半导体行业供给持续释放,而疫情和外部局势等因素影响消费需求,加速缓解供需紧张态势。受制于消费类芯片需求下滑,预计下半年半导体整体行情会有所承压,但在部分细分赛道上也会出现一些结构性行情。刘斌认为,半导体及元件概念可以重点关注三个细分方向。

第一,半导体设备和材料赛道。本土晶圆产线的现有产能距规划产能仍有较大提升空间,未来半导体设备材料需求稳固。在国内技术更迭过程中,国产半导体设备材料公司的成长性凸显。布局刻蚀、沉积等大赛道的设备厂商,具备更为广阔的收入空间。在各类细分赛道布局领先的设备材料厂商,有望率先卡位供应链优势位置。

第二,模拟芯片赛道。由于模拟芯片产品种类多,下游应用广泛,因此整体市场呈现长坡厚雪态势。同时国内技术更迭加速,国产厂商紧抓机遇,不断进行产品扩张,持续拓展消费电子、家电、工业、汽车等应用领域。

第三,创新需求领域。随着汽车电动化及智能化进程不断深入,车规功率器件市场需求持续高增长,同时汽车智能化趋势也将驱拉动汽车CIS、存储、MCU等芯片的需求。此外,本土汽车品牌的蓬勃发展为国内半导体公司创造了广阔的成长空间。

3.中信建投(601066):调整尾声 逢低布局

中信建投认为,综合看本轮调整行情或接近尾声。复盘历次底部回升阶段后的调整行情,本轮从回撤比例和调整天数看已接近前几轮水平,此时不宜悲观。从估值层面看,目前上证综指估值上处于较低水平,前期压制产出的悲观预期已经逐步反应。重点行业:储能、光伏、风电、汽车智能化配件、AR/VR、医美、电力、油运、养殖、白酒、煤炭等。

4.中信证券(600030):市场将延续非典型切换 重心转向偏冷门行业

中信证券认为,预计市场在9月上半月依然处于寻找新平衡、延续高波动的过程中,“热转冷”的非典型切换持续,随着市场在波动中形成新平衡,预计9月下半月将逐步企稳。新平衡形成之前,由于中报季部分冷门行业已经频繁出现业绩超预期的情况,预计行业间“热转冷”的非典型切换仍将延续。9月下半月,随着国内经济数据公布、一揽子政策细则陆续实施、美联储加息落地、机构减仓和调仓初步完成,预计市场逐步在波动中找到新平衡,并将逐步企稳,重心继续转向部分偏冷门行业

5.广发证券(000776):价值切换预演中 成长股适度扩散

广发证券认为,A股“此消彼长,水到渠成”,价值切换预演+成长股适度扩散。当前的组合类似弱化版的4月,但A股再度出现类似4月大幅下跌的可能性很小,风格上或向4月的“价值占优”倾斜,待四季度大会释放恢复经济活力更积极的信号,风格切换也会水到渠成。建议把握价值切换预演+成长股适度扩散的投资机会,关注资产重估与中国优势两条主线:(1)赔率较优且胜率改善的价值(地产龙头/煤炭);(2)景气预期、净利润断层及中报景气指向的成长扩散(风电零部件/光伏设备/传媒(游戏和互联网传媒));(3)疫后修复及PPI-CPI传导受益(家电/食品饮料)。

三、基金净值

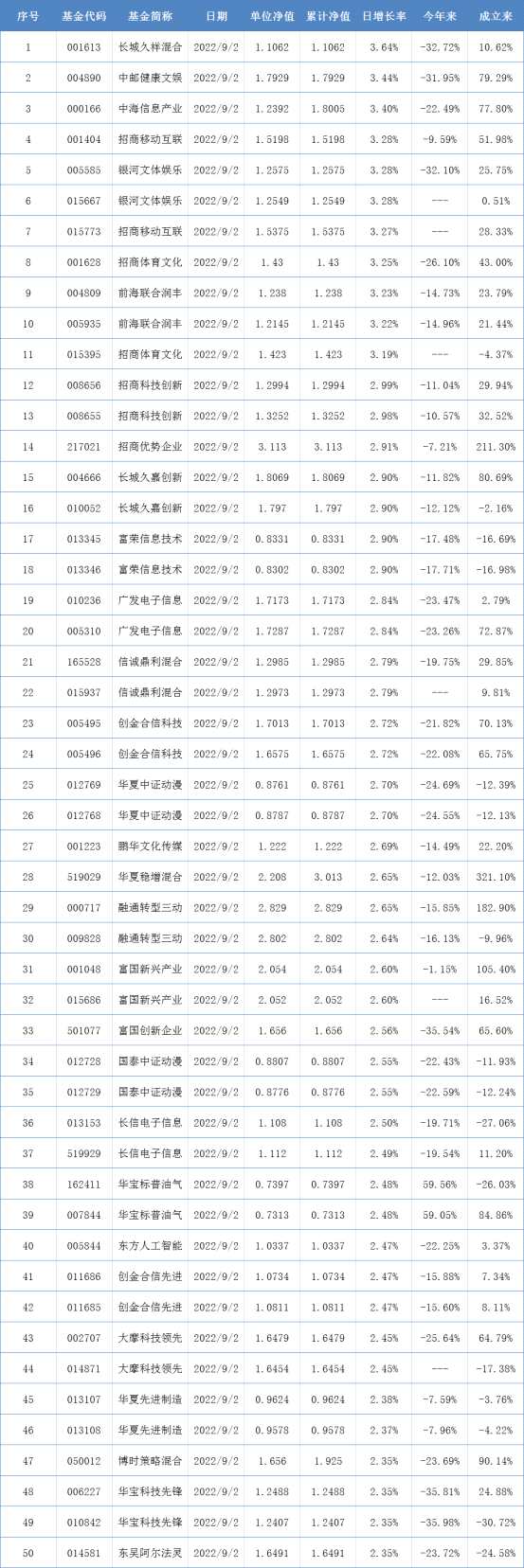

开放式基金净值上涨TOP50:

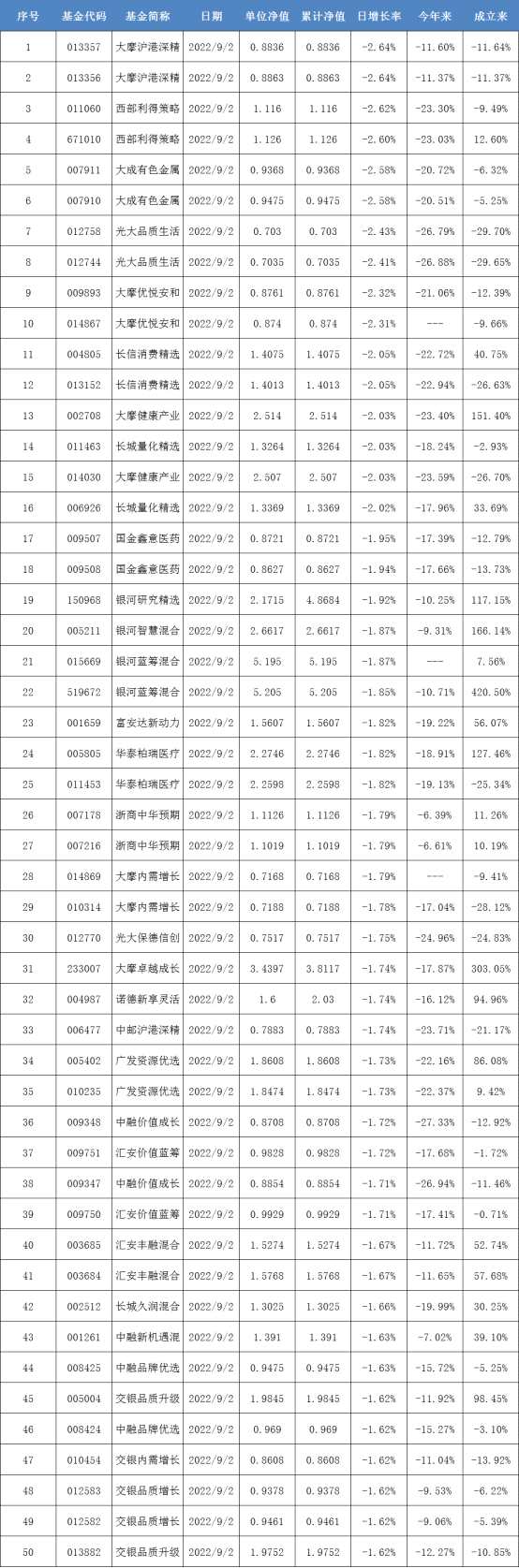

开放式基金净值下跌TOP50:

半导体,赛道