摩根士丹利基金市场洞察:季报披露期,行业涨跌幅与业绩表现相关性显着提升

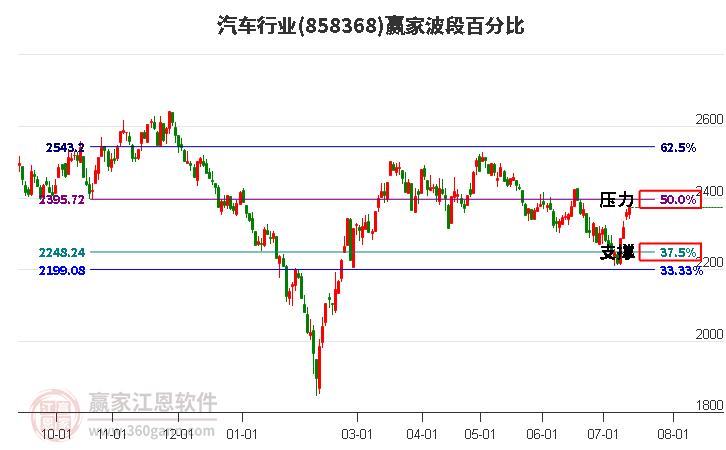

摘要: 上周A股市场大幅反弹,上证指数上涨0.72%,沪深300指数上涨1.20%,万得全A指数上涨1.54%,科创50表现最好,上涨2.97%。从行业表现看,电子、汽车、银行、通信和家电等表现靠前,

上周A股市场大幅反弹,上证指数上涨0.72%,沪深300指数上涨1.20%,万得全A指数上涨1.54%,科创50表现最好,上涨2.97%。从行业表现看,电子、汽车、银行、通信和家电等表现靠前,煤炭、传媒、农林牧渔、建筑和纺织服装等表现靠后。市场风格偏小盘成长,两市日均成交额为6941.66亿元,较前一周继续回升13.66%。

上周重要事件比较多,多数对市场影响偏积极。如证监会批准中证金暂停转融券业务、6月份外贸数据维持较高增速,美国6月份通胀好于预期带来美联储降息预期增强等,这为市场后续的表现提供了良好的氛围。从上周市场的表现看,行业涨跌幅与业绩表现相关性显着提升,如电子、汽车、通信等行业内公司预喜率普遍较高,而煤炭、传媒、建筑等业绩预告则偏弱,这是季报披露期的重要特征。7月15日前主板有条件披露的高峰即将过去,后续披露的公司预计相对较为平稳,其业绩相关性特征会有所弱化,但可能仍是影响当前市场的主要矛盾。

随着美国经济数据的走弱,美联储降息预期不断增强。上周美国劳工部公布的通胀数据低于预期,并出现了连续三个月的回落,环比增速近4年来首次下降,这为交易员提供了很强的信心,目前甚至有投资者开始交易美联储将在9月份降息50bps。过去一段时间以来,美联储降息预期摇摆不定,如去年底预期今年会最多降息高达7次,而5、6月份最悲观预期为降息延后至明年,当前则回摆至几乎最乐观状态。客观而言,尽管美国数据边际走弱,我们依然无法完全断定降息的节奏,因为美国时薪尚未出现显着的回落势头。不过终将降息是确定的,从中期角度,这对股票市场的演绎是有利的。

上周市场的特点是高低切换,高位的AI、红利抱团有所松动,而低位的地产链、新能源有所回升,出现这种切换的原因是风险偏好上行。从行业景气角度看,我们依然认为AI算力、有色、半导体、电力等会有不错表现,未来市场风格预计会延续大盘价值与科技的轮动。

MACD金叉信号形成,这些股涨势不错! 海量资讯、精准解读,尽在新浪财经APP :王若云

美联储