分级基金如何套利? 先看风险再看收益

摘要: 【导读】去年第四季度,许多上市交易的分级基金b份额收获了连续大幅上涨,让关注分级基金的财蜜产生了

【导读】去年第四季度,许多上市交易的分级基金b份额收获了连续大幅上涨,让关注分级基金的财蜜产生了从分级基金交易中套利的念头。其实,在看到可观收益的同时,也要对其中的风险有清晰的认识,让我们先弄明白分级基金套利究竟是怎么一回事吧!

1.套利的必备条件

首先,我们要明白并不是所有的分级基金都可以进行套利,只有具有“配对转换”机制的开放式基金才能进行套利。

通常,这类基金具有以下特点:

(1)母基金有实际交易。如果母基金不能进行交易,也就谈不上套利了。一般来说,债券分级基金的母基金不能交易的居多。

(2)a、b份额都上市交易。有些分级基金的a份额不上市交易,所以即使b份额涨得再好也不能套利。

(3)有约定的配对转换机制。比如某只基金在招募说明书里已经约定ab份额的比例始终是1:1,且支持按照此比例进行母基金的合并和拆分。

2. 套利空间在哪里?

她理财建议,在套利前,你需要先计算套利的利润到底有多少。由于分级基金a、b份额上市交易后,其价格既取决于母基金的实际运作情况,又受市场上资金面的供需影响。所以,在不同的价格机制下,就会出现母基金的净值和价格不一致的情况。

在不考虑套利期间净值和价格变动的前提下,简单的计算公式如下:

母基金净值=a份额净值*a份额比例+b份额净值*b份额比例(比较常见的是1:1,所以母基金净值等于ab份额净值和的一半)

母基金价格= a份额价格*a份额比例+b份额价格*b份额比例(ab份额价格是在证券交易所查询到的上市交易价格)

折溢价率=(母基金价格-母基金净值)/母基金净值

如果折溢价率为正数,说明为溢价,可进行溢价套利;如果为负数,说明为折价,可进行折价套利。

3.套利最大的风险因素是时间

前面的公式理解起来很简单,但她理财提醒大家,真正操作起来你会发现不可控的因素非常多。因为从套利开始到结束要经过3-4个工作日,在这期间母基金的净值和价格可能会发生巨大的变化,原来有利可图的套利行为可能会演变为亏损。

折价套利:当母基金价格<母基金净值时,你可以低价买入a、b份额,然后申请合并为母基金后再高价赎回。< p="">

溢价套利:当母基金价格>母基金净值时,你可以低价申购母基金,然后申请拆分为a、b份额后再高价卖出。

由于t+1的交易限制,一个完整的套利行为需要3-4个工作日才能完成。那么,在这期间哪个因素发生了剧烈变动,都会直接影响套利的利润。

4. 套利中容易被忽视的事情

(1)计算套利的成本。成本主要包括两方面:ab份额的买卖和母基金的申赎。从成本角度看,只有折溢价率高于2%才能进行套利。

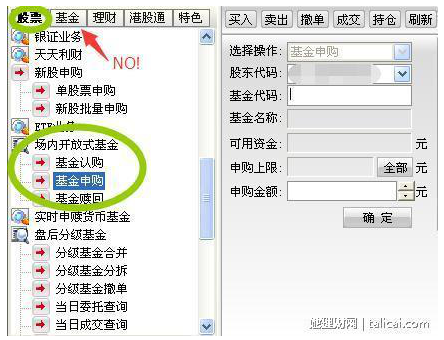

(2)申购母基金时一定要在股票软件的“股票”菜单下进行。如果是在“基金”菜单下申购的话相当于场外购买,需要转托管到场内才能进行拆分,这样一般需要t+5个工作日。

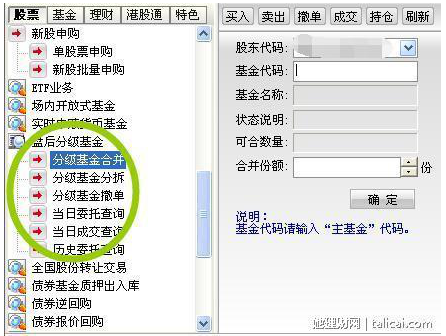

(3)母基金的合并拆分在股票软件的“股票”菜单下面,请参考下图。

基金,套利,份额,价格,交易