债市阶段性熊市或已结束 债基迎配置型机会

摘要: 2016年10月,受央行持续在货币市场收紧、降杠杆、美联储加息超预期以及国海证券“萝卜章”等因素影响,债市一落千丈,去年四季度债券市场“跌跌不休”,以其为标的的债券基金收益率也随之跌至负数。时隔一年,

2016年10月,受央行持续在货币市场收紧、降杠杆、美联储加息超预期以及国海证券(000750) “萝卜章”等因素影响,债市一落千丈,去年四季度债券市场“跌跌不休”,以其为标的的债券基金收益率也随之跌至负数。时隔一年,债市走过最恐慌的阶段,下半年以来,出现了明显的反弹,债基是否迎来较佳配置时间点?6月债基收益涨幅显着

Wind资讯统计显示,1843只有业绩可查询的债基前三季度平均收益率为2.2%,其中1759只产品业绩为正,占比95.44%。分季度看,今年以前成立的债券基金在今年一、二季度及三季度的平均收益率分别为0.26%、0.73%、1.01%。

事实上,债券基金收益是从6月份开始猛增的。Wind数据显示,今年前5个月,债基平均收益率仅为-0.29%,而6月至三季度末增加到2.28%,涨幅显着。

具体而言,中长期纯债型基金前5个月收益率为-0.03%,6月及整个第三季度增加为1.85%。混合债券型二级基金收益率由-0.54%上升为3.22%,增幅近4个百分点,业绩反弹较大。短期纯债型基金增幅则略小,为0.8个百分点。

业内人士分析,2017上半年价值股走势坚挺,下半年以来在供给侧改革叠加环保政策的推动下,以有色、钢铁、煤炭为代表的周期股走出一波凶猛上涨行情,股票型基金收益随之增加,持有股票仓位的二级基金受益于此。加之6月以来监管层再融资政策频频收紧,可转换债成为市场新宠,可转债基金迎来一波行情。

债市阶段性熊市或已结束

北京一位公募研究部总经理表示,今年年中开始经济增速逐步放缓、货币政策有所松动,债券市场阶段性熊市已经结束。

他表示,股票、债券、地产等各种投资品中,地产投资未来受限已成定局,股市今年成长不错,但由于基数较高,预计明后年的上升空间不大,这在客观上为债市提供了机会。

另一位沪上中型公募固定收益部总监也称,基本可以认定债券熊市已于6月前结束。据他了解,债市的规律是一年熊、一年牛、一年平,去年十月份开启的熊市现在已步入“平”的阶段,利率总体在一个区间内波动。

“监管已走过上半场,市场逐渐从冲击中恢复。这一波宏观经济增长逐步见顶,进出口和房地产行情均出现衰减。很多券商最近提出"慢慢牛",债市正处于这样的阶段。”该收益部总监强调,“但现在还没到牛市,牛市的前提是货币政策开始放松,可目前央行对资金的政策是削峰填谷,还未到足以推动市场进入牛市的程度。”

不过一位大型公募人士坦言,熊市结束意味着经济反弹结束,目前认定熊市结束为时尚早。今年4月大宗商品下跌,反弹结束的说法甚嚣尘上,可现在经济仍然韧性十足。

债基迎来配置型机会

业内人士认为,债基收益回暖,显示债市配置价值受到关注,某种程度上代表机构认同债券配置时间点已经到来。

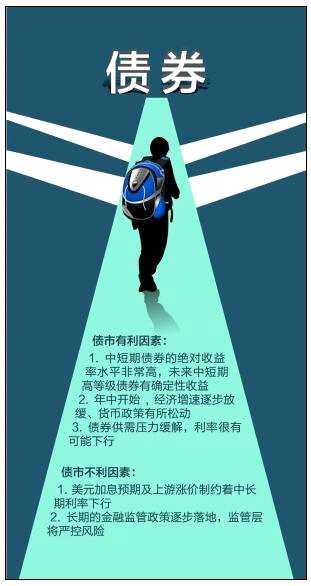

沪上一位中型公募基金经理称,“对于银行资金、保险资金等而言,目前是合适的配债时节。进入四季度企业该发的债都已发行完毕,很多融资都是为来年做准备,债券供需压力缓解,利率很有可能下行。虽然去杠杆政策使得短期内利率还存在一些波动,但趋势向好。”

“四季度是建仓的较佳时间点,但短期内债基上涨空间还不太大,持有至明年上半年则有望取得不错的收益。”北京某中型公募债券基金经理告诉记者。

多位基金经理对此表示认同。上述大型公募人士表示,四季度债基仍面临不确定因素。一方面长期的金融监管政策逐步落地,监管层将严控风险;另一方面,9月召开的美联储议息会议宣布10月将逐渐缩表,欧州央行管委会中鹰派政策强硬,海外货币政策的进一步收紧会对利率产生阶段性压力。因此,后期利率下行的幅度不会很大。

“进入明年,债市确定性会高一些。经济增长降速、通货膨胀放缓,从基本面看不会对债市造成太多压力。”北京一位大型公募基金经理称,“明年债券牛市机会可能就来了。”

债市,债券,公募,收益率,今年