私募详解博纳影业回A股路径:启动15亿融资

摘要: 博纳影业拟于2018年一季度IPO或借壳回归A股,目前已启动私有化后新一轮融资,本轮融资额15亿元。完成私有化退市后的博纳影业集团有了最新资本动向。10月27日,21世纪经济报道记者从一位参与此交易的

博纳影业拟于2018年一季度IPO或借壳回归A股,目前已启动私有化后新一轮融资,本轮融资额15亿元。

博纳影业拟于2018年一季度IPO或借壳回归A股,目前已启动私有化后新一轮融资,本轮融资额15亿元。

完成私有化退市后的博纳影业集团有了最新资本动向。10月27日,21世纪经济报道记者从一位参与此交易的私募投资总监处获悉,博纳影业已拟定回归A股的时间表,拟于2018年一季度IPO或借壳回归A股市场。

“目前公司已启动私有化后新一轮融资。其估值为投前135亿,本轮融资15亿元,投后估值150亿元。”上述私募投资总监表示。

21世纪经济报道记者独家获悉的一份路演材料表明,参与此轮投资的投资者均没有回购条款。

此外,参与本轮投资的投资者亦不存在业绩对赌。而腾讯、阿里作为战略投资者,会在整体资源上对接影片制作、发行、放映业务。“此次发行定增中,阿里和腾讯也大概率将认购。”上述私募投资总监透露。

不过,对上述信息,21世纪经济报道记者当天未能联系到博纳影业、腾讯、阿里相关人士对此给予置评。

2015年6月12日,博纳影业公告私有化,对应博纳影业私有化价格为每股美国存托股票(ADS)13.70美元或者每股普通股27.40美元。

2015年12月15日,阿里影业与于冬、红杉资本及复星国际签订协定,加入博纳影业的私有化买方财团。根据协定,买方财团对博纳影业的私有化将以法定合并形式完成。美国时间2016年4月8日,博纳影业宣布完成私有化交易。

另据一位机构人士透露,鉴于博纳影业拟回归A股市场,个别股东身份不符合监管规定,该部分老股股权也在寻求退出,退出价格或相较此次融资价格有一定优势。

对照IPO标准回归

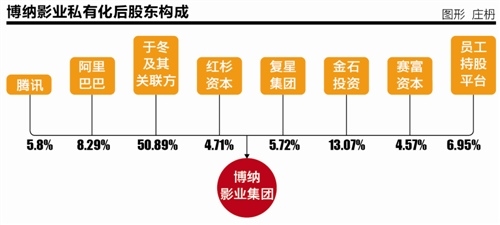

上述路演材料显示,在其私有化后的股东名单中,除了公司实际控制人于冬及其关联方之外,还包括了腾讯、阿里巴巴、红杉资本、复星集团、金石投资、赛富资本等资本巨头。

其中,公司实际控制人于冬及其关联人累计持股50.89%、金石投资持股13.07%、阿里巴巴持股8.29%、腾讯持股5.80%、复星集团持股5.72%、红杉资本持股4.71%、赛富资本持股4.57%,员工持股平台持股6.95%。

“博纳影业上市方式将按IPO的标准进行备案,不排除以借壳方式来登陆资本市场。目前,公司为上市作出了充分准备,已着手成立了上市筹备小组。”上述私募投资总监称。“公司拟以2016年10月31日作股改基准日,2016年12月31日作为IPO申报日。”

公开信息显示,目前公司主要业务包括电影业务、影院投资管理运营服务、艺人经纪业务及服务。早在2010年12月9日,博纳影业登陆美国纳斯达克,成为第一家在美国上市的中国影视公司。曾出品发行的主打影片包括《一代宗师3D》、《智取威虎山3D》、《龙门飞甲》、《窃听风云》系列、《赌城风云》系列等。

路演资料表明,博纳影业成立16年来共发行中外影片280多部,中国内地累计票房超过160亿元,累计海外票房收入达2.5亿美元。

在其私有化以前,博纳影业认为,公司价值被华尔街投资者严重低估。按其2015年12月10日收盘价12.52美元计算,博纳影业总市值约7.86亿美元(约合人民币50.59亿元).

“真正让我下定决心回归A股上市的是《智取威虎山》,博纳取得了那么好的票房成绩,但同一时期公司在纳斯达克的股价却一直在跌,这让我非常难过。”于冬曾向媒体公开表示。

相比之下,国内影视类上市公司却得到了资本市场的热捧。截至10月27日收盘,在民营影视上市公司中,居首的万达院线(002739.SZ)总市值高达773亿元,最低的华策影视(300133.SZ)亦有236亿元。

21世纪经济报道记者获悉,此次博纳影业融资15亿元的具体安排为,90%资金将用于影城的建设以及收购,10%将用于实景娱乐项目的建设。

未来,公司电影布局分为三个环节,投资制片、发行和影院。博纳影业将以发行为核心,票房收入的50%靠发行做贡献,围绕这一块,布局上下游,上游保持每年15部的电影出品数量,下游影院以自营和收购两条线进行,影院目前贡献集团45%的收入,并辅助发行协助排片。

“正常情况下,此轮投资将在三年以内完成。即投入后,博纳影业将在两年内完成上市或借壳,如果借壳的话,此项股份锁定期一年。锁定结束后,即在二级市场(包括大宗交易市场)出售股份。”前述私募投资总监透露。

全年预计净利4.5亿

根据路演材料,博纳影业预计2016年将实现营业收入211346万元,完成净利润分别为45356万元,同比增长达136%,净利润率达22.88%。

报告期内,博纳影业由于刚刚完成了私有化,负债率较高,净利润水平维持在行业中值,但净利润率、毛利率、净资产收益率都高于大多数企业。

据路演材料表明,由于影视行业公司在美国股市市值被低估,相对国内平均45%的行业负债率而言,博纳影业维持了80%的高负债率运营。

“但公司后续将会加大与腾讯、阿里的合作,未来净利与营业收入将会有所提升。”前述私募投资总监认为。

而从最近三年的经营业绩来看,2013年至2015年,公司实现营业收入分别为82628万元、121304万元、141151万元,实现净利润分别为5948万元、15806万元、19264万元。

该人士称,2015年净利润增长率相对减少主要有两个原因,一是私有化冲抵了部分摊销。二是公司与诺亚签定协议,大部分投资收益归诺亚所有。今年6月,公司已购回了相关权益。

对于博纳影业的国内市场地位,招商证券分析师方光照在其研报中曾表示,在我国电影制作环节中,民营制片方万达影视、光线影业、博纳影业、华谊兄弟、乐视影业已位居民营制片公司第一阵营。 方光照称, 2012-2015 年,五洲、光线、博纳、乐视四个行业龙头的市占率保持提升。

路演材料显示,最近五年来,博纳影业发行影响的票房占比始终位于国内民营发行商的前三甲。其中,2015年全年发行影片16部,票房31.5亿元,位列第三。

除了国内市场,2015年11月,博纳影业还宣布向好莱坞TSG娱乐金融有限公司投资2.35亿美元,投资包括《火星任务》、《天煞地球反击战:复苏纪元》、《变种特攻:天启灭世战》、《猿人争霸战3:终极之战》等在内的6部二十世纪福斯影片。

上述私募投资总监表示,“博纳影业投资TSG,签约六部好莱坞商业大片,其投资额占比20%,也就是说,它可拿到全球票房20%的分成。”

“按博纳影业2016年预测净利润4.5亿元计算,相对于文化传媒行业平均市值177亿元以及平均50倍的市盈率,其估值仍然较低。”上述私募投资总监认为。“同时,按博纳影业在行业中的地位,上市之后,保守估计市值约为260亿元至400亿元之间,此次投资收益约2-3倍。”

影业,投资,公司,私有化,发行