某资管炒港股13亿进2亿出 也有私募半年劲赚30%!

摘要: 厂长的话昨天香港证监会发布了一份通函,让市场再度回想起6月底港股“细价股”集体闪崩的惨状。这背后,到底是什么原因呢?为什么在某些产品暴亏11亿的情况下,仍然有私募愿意进入这片市场?香港证监会坐不住了面

厂长的话

昨天香港证监会发布了一份通函,让市场再度回想起6月底港股“细价股”集体闪崩的惨状。这背后,到底是什么原因呢?为什么在某些产品暴亏11亿的情况下,仍然有私募愿意进入这片市场?

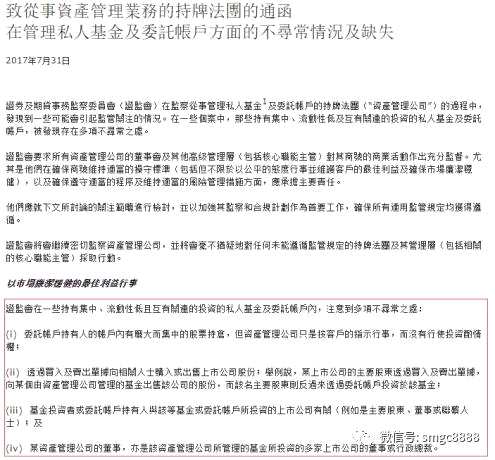

香港证监会坐不住了

面对于最近小盘股一个接一个暴跌的情况,香港证监会终于坐不住了。

7月的最后一天,港证监发布了一份通告称,将对一些私人基金及托管账户的管理情况表示关注:

港证监中介机构部执行董事梁凤仪表示:“假如私人基金或委托账户被发现用作为不当活动提供资金或借以隐瞒这类活动并令投资者利益受损,证监会将会毫不犹疑地对未能遵循监管规定的资产管理公司及其高级管理层采取行动。特别是,资产管理公司不应对其客户建议的可疑安排及交易视若无睹,并应避免卷入任何市场失当行为或其他不法活动。”

港证监中介机构部执行董事梁凤仪表示:“假如私人基金或委托账户被发现用作为不当活动提供资金或借以隐瞒这类活动并令投资者利益受损,证监会将会毫不犹疑地对未能遵循监管规定的资产管理公司及其高级管理层采取行动。特别是,资产管理公司不应对其客户建议的可疑安排及交易视若无睹,并应避免卷入任何市场失当行为或其他不法活动。”

凶险的港股:一天内30余只个股跌超20%

6月27日,港股出现大面积闪崩,逾30只股票一天内集体暴跌,跌幅均超过20%。这些股票很多都是低价的小盘股,也就是俗称的“细价股”。

而香港证监会发文“警告”的,很可能正是此次细价股集体闪崩的幕后推手。

港证监的通函中称,过去的几个月,香港股市曾出现了小盘股暴跌现象。香港证监会随即加强调查其相关性调查,发现多个基金持仓集中,并重点投资低流通量、互有关连的低价股,并发现当中存在不寻常之处。

在监察一些持牌的资管公司业务时,港证监发现香港市场的部分私人基金实际为一些上市公司的大股东所控。这些操作方式令人生疑,也可能隐瞒了上市公司的持股量。香港证监会警告称,过度集中持有流动性或互相关联的股票,可能会对满足投资者赎回要求的能力造成重大不利影响。

据媒体爆料,6月27日暴跌的个股中,股东大多都交叉持股,少有知名的机构持股。所以,只要有其中一个或几个股东资金断裂,极可能出现当时的小盘股集体闪崩的状况出现。

亏太惨!13.1亿进去2.16亿出来

6月27日的细价股集体跳水让厦门国贸(600755) 旗下的资管公司陷入了危机。

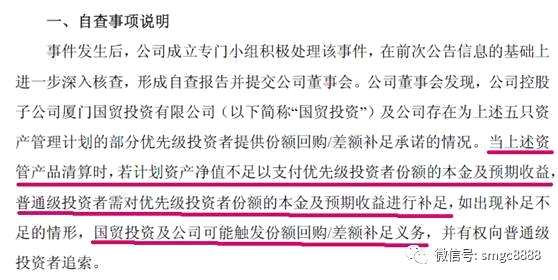

7月6日,上市公司厦门国贸发布公告称,近期,下属孙公司国贸资管担任管理人的部分最终投向为港股的资产管理计划(磐石成长二号、磐石成长三号、磐石成长四号、咏溪一号、咏溪二号)净值出现较大幅度下跌,已触及强平清盘线。

据厦门国贸披露,这五只资管计划的总募集规模为130940万元,其中初始优先级投资者总募集规模为76870万元,涉及可能触发份额回购/差额补足义务的优先级规模为72600万元。截至7月7日,五只资产管理计划总净值为21580万元。

也就是说,这五只成立规模13.1亿的资管计划,到了7月7日净值就只剩下2.16亿,缩水幅度近11亿,亏损超过80%!

可惜的是,厂长查阅私募类网站后发现,这五只产品今年以来的盈利数据均无法查找。

基金业协会网站上,这五只产品中四只的成立信息如下:

图表来源:中国基金报

图表来源:中国基金报

倒霉的不光是发了产品的国贸资管。由于厦门国贸是国贸资管的实际控制人,并且承担了优先级份额的本金保证承诺,因此厦门国贸和子公司也被牵连了进来:

据中国基金报计算,由于触发份额回购/差额补足义务的优先级规模为7.26亿元,而目前五只资管计划仅剩下2.158亿元,如果没有分过红,意味着五只资管计划的普通级份额需要向优先级补足超过5亿元的本金及预期收益!

据中国基金报计算,由于触发份额回购/差额补足义务的优先级规模为7.26亿元,而目前五只资管计划仅剩下2.158亿元,如果没有分过红,意味着五只资管计划的普通级份额需要向优先级补足超过5亿元的本金及预期收益!

踩雷闪崩港股的代价,真是惨烈到不忍直视……

私募并不畏惧:危险与机遇并存之地

由于港股没有涨跌停板,因此一些细价股和老千股容易出现暴涨暴跌的情况。在交易这类股票时往往要冒着极大的风险。

但今年以来,布局港股的私募机构却越来越多。

格上数据显示,截至今年6月30日,今年二季度新成立的2889只私募证券类基金产品,其投资范围包含港股的有1549只,占比达53.62%,而去年同期占比仅为37.82%。在新成立的证券类基金产品中,投资范围包含港股的产品占比逐步增加。

受港股整体持续上涨影响,部分私募旗下的港股相关产品上半年甚至获取了超过30%的正收益。

很多私募巨头都十分看好港股后续走势。例如景林资产、重阳投资均认为,当前港股“全球估值洼地”的特征并未改变,仍然有很多公司有吸引力,对于看长期基本面的机构投资者而言更是如此。另外,景林资产认为,A股成功加入MSCI指数,也将有利于提升在港股市场上市的中资股。

厂长认为,近期港股其实和A股一样,都有分化加剧的倾向。细价股频现暴跌,而蓝筹股却屡创新高。在港股“淘金”,除了要深入了解港股交易机制和市场环境之外,风控工作更是重中之重。

(:DF333)

基金,产品,国贸,香港,证监会