大摩品质生活精选股票基金

(000309)| 基金类型:股票型 | 基金规模:4.66亿亿元 |

| 成 立 日:2013年10月29日 | 基金公司:摩根士丹利华鑫基金 |

| 基金经理:何晓春 雷志勇 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-25]

4.064

日增长率: 1.09% 累计净值: 4.064

- 近一周

增长率

0.05% - 近一月

增长率

-1.19% - 近一季

增长率

6.25% - 近半年

增长率

29.88%

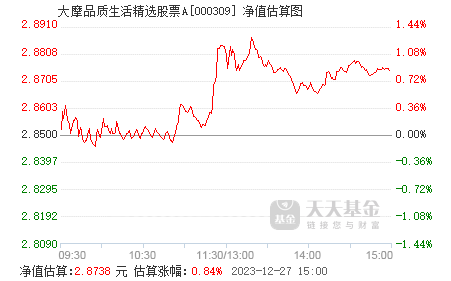

实时估值

历史净值

基金概况

| 基金全称 | 摩根士丹利华鑫品质生活精选股票型证券投资基金 | 基金简称 | 大摩品质生活精选股票 |

| 基金代码 | 000309 | 基金类型 | 股票型 |

| 发行日期 | 2013年09月23日 | 成立日期 | 2013年10月29日 |

| 基金公司 | 摩根士丹利华鑫基金 | 资产规模 | 4.66亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 沪深300指数收益率*85%+标普中国债券指数收益率*15% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金通过投资于经济结构转型过程中能够引领或积极参与提升民众生活品质的企业,分享其发展和成长机会,力争获取超越业绩比较基准的中长期稳定收益。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票、债券、权证、货币市场工具以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

1、大类资产配置策略

本基金采取积极的大类资产配置策略,通过宏观策略研究,对相关资产类别的预期收益进行动态跟踪,决定大类资产配置比例。

在大类资产配置过程中,本基金主要考虑以下三类指标:

(1)宏观经济方面:季度GDP增速、消费价格指数、采购经理人指数、月度工业增加值、工业品价格指数、月度进出口数据以及汇率等因素;

(2)宏观经济政策方面:财政政策、货币政策等;

(3)市场流动性方面:市场资金的供需等。

2、股票投资策略

(1)品质生活相关股票的界定

在经济结构转型、人民生活水准和各项需求不断提升的背景下,只有提供的产品或服务能够不断提升民众生活品质的企业才会有更为长久的生命力,其股票的投资价值也更为明显。

本基金就主要投资于那些提供的产品或服务能够切实地提升民众生活品质的企业,这些产品和服务包括但不限于:医疗保健、衣食住行、文化服务、旅游服务、金融服务、环境保护、安全服务以及其它由新技术所推动的产品和服务。

(2)选股策略

本基金主要采取“自下而上”的选股策略,精心挖掘那些具有竞争优势和估值优势的优秀上市公司,通过对上市公司品牌力、执行力、财务数据、管理层、管理体制的分析,仔细甄别出高品质公司的各项基因,判别公司发展趋势,精选出未来发展前景看好并且有助于推动人民生活品质提升的上市公司股票进行投资,在严格控制投资风险的前提下,追求基金资产长期稳定增值。

1)定量的方法包括分析相关的财务指标和市场指标,选择财务健康,成长性好,估值合理的股票。具体分析的指标为:

I、成长指标:

--预测未来两年主营业务收入;

--主营业务利润复合增长率等;

II、盈利指标:

--毛利率

--净利率

--净资产收益率等;

III、价值指标:PE、PB、PEG、PS等。

2)定性的方法则是结合本基金研究团队的案头研究和实地调研,深入分析企业的基本面和长期发展前景,精选符合以下一项或数项定性判断标准的股票:

I、公司具有相关领域渠道、品牌、技术或上下游产业链等护城河,业务创新体系顺畅,进入壁垒高;

II、公司是细分行业的龙头企业,即在细分行业中市场占有率及盈利能力综合指标位居前列的企业,也包括经过快速成长即将成为细分行业龙头的企业;

III、公司拥有一只管理能力较强的经营团队,治理结构较为完善、并制定了对管理层有效激励约束的薪酬制度;

IV、经营管理机制灵活,能根据市场变化及时调整经营战略,并充分考虑了产业发展的规律和企业的竞争优势;已形成或初步形成较完备的生产管理、成本管理、薪酬管理、技术开发管理、营销管理的制度体系。

3.债券投资策略

本基金将结合宏观经济变化趋势、货币政策及不同债券品种的收益率水平、流动性和信用风险等因素,运用利率预期、久期管理、收益率曲线等投资管理策略,权衡到期收益率与市场流动性构建和调整债券组合,在追求投资收益的同时兼顾债券资产的流动性和安全性。

久期策略是指通过对宏观面、货币和财政政策、市场结构变化等的分析,可以预测整个债券市场的下一步趋势,确定债券组合的久期;类属配置是分析不同的债券类别包括国债、企业债、金融债和可转换债券未来的不同表现,同时可以确定在不同市场上交易的不同类型、不同到期年限债券的预期价值,据此可以发现市场的失衡情况,确定债券的类属配置;个券选择是指通过对比个券的久期、到期收益率、信用等级、税收因素等其他决定债券价值的因素,确定个券的投资价值并精选个券。

4.权证投资策略

本基金在确保与基金投资目标相一致的前提下,通过对权证标的证券的基本面研究,并结合权证定价模型估计权证价值,本着谨慎和风险可控的原则,为取得与承担风险相称的收益,投资于权证。

依据现代金融投资理论,计算权证的理论价值,结合对权证标的证券的基本面进行分析,评估权证投资价值;同时结合对未来走势的判断,充分评估权证的风险和收益特征,在严格控制风险的前提下,谨慎进行投资。

本基金采取积极的大类资产配置策略,通过宏观策略研究,对相关资产类别的预期收益进行动态跟踪,决定大类资产配置比例。

在大类资产配置过程中,本基金主要考虑以下三类指标:

(1)宏观经济方面:季度GDP增速、消费价格指数、采购经理人指数、月度工业增加值、工业品价格指数、月度进出口数据以及汇率等因素;

(2)宏观经济政策方面:财政政策、货币政策等;

(3)市场流动性方面:市场资金的供需等。

2、股票投资策略

(1)品质生活相关股票的界定

在经济结构转型、人民生活水准和各项需求不断提升的背景下,只有提供的产品或服务能够不断提升民众生活品质的企业才会有更为长久的生命力,其股票的投资价值也更为明显。

本基金就主要投资于那些提供的产品或服务能够切实地提升民众生活品质的企业,这些产品和服务包括但不限于:医疗保健、衣食住行、文化服务、旅游服务、金融服务、环境保护、安全服务以及其它由新技术所推动的产品和服务。

(2)选股策略

本基金主要采取“自下而上”的选股策略,精心挖掘那些具有竞争优势和估值优势的优秀上市公司,通过对上市公司品牌力、执行力、财务数据、管理层、管理体制的分析,仔细甄别出高品质公司的各项基因,判别公司发展趋势,精选出未来发展前景看好并且有助于推动人民生活品质提升的上市公司股票进行投资,在严格控制投资风险的前提下,追求基金资产长期稳定增值。

1)定量的方法包括分析相关的财务指标和市场指标,选择财务健康,成长性好,估值合理的股票。具体分析的指标为:

I、成长指标:

--预测未来两年主营业务收入;

--主营业务利润复合增长率等;

II、盈利指标:

--毛利率

--净利率

--净资产收益率等;

III、价值指标:PE、PB、PEG、PS等。

2)定性的方法则是结合本基金研究团队的案头研究和实地调研,深入分析企业的基本面和长期发展前景,精选符合以下一项或数项定性判断标准的股票:

I、公司具有相关领域渠道、品牌、技术或上下游产业链等护城河,业务创新体系顺畅,进入壁垒高;

II、公司是细分行业的龙头企业,即在细分行业中市场占有率及盈利能力综合指标位居前列的企业,也包括经过快速成长即将成为细分行业龙头的企业;

III、公司拥有一只管理能力较强的经营团队,治理结构较为完善、并制定了对管理层有效激励约束的薪酬制度;

IV、经营管理机制灵活,能根据市场变化及时调整经营战略,并充分考虑了产业发展的规律和企业的竞争优势;已形成或初步形成较完备的生产管理、成本管理、薪酬管理、技术开发管理、营销管理的制度体系。

3.债券投资策略

本基金将结合宏观经济变化趋势、货币政策及不同债券品种的收益率水平、流动性和信用风险等因素,运用利率预期、久期管理、收益率曲线等投资管理策略,权衡到期收益率与市场流动性构建和调整债券组合,在追求投资收益的同时兼顾债券资产的流动性和安全性。

久期策略是指通过对宏观面、货币和财政政策、市场结构变化等的分析,可以预测整个债券市场的下一步趋势,确定债券组合的久期;类属配置是分析不同的债券类别包括国债、企业债、金融债和可转换债券未来的不同表现,同时可以确定在不同市场上交易的不同类型、不同到期年限债券的预期价值,据此可以发现市场的失衡情况,确定债券的类属配置;个券选择是指通过对比个券的久期、到期收益率、信用等级、税收因素等其他决定债券价值的因素,确定个券的投资价值并精选个券。

4.权证投资策略

本基金在确保与基金投资目标相一致的前提下,通过对权证标的证券的基本面研究,并结合权证定价模型估计权证价值,本着谨慎和风险可控的原则,为取得与承担风险相称的收益,投资于权证。

依据现代金融投资理论,计算权证的理论价值,结合对权证标的证券的基本面进行分析,评估权证投资价值;同时结合对未来走势的判断,充分评估权证的风险和收益特征,在严格控制风险的前提下,谨慎进行投资。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为12次,若基金合同生效不满 3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为股票型基金,其预期风险和预期收益高于货币市场基金、债券型基金、混合型基金,属于证券投资基金中较高预期风险、较高预期收益的基金产品。

大摩华鑫

管理规模:218.49亿

旗下基金:30只

大摩领先优势混合

日增长率 1.33% 累计净值 3.3288

大摩科技领先混合

日增长率 -0.82% 累计净值 2.08

大摩万众创新灵活配置混合

日增长率 -1.7% 累计净值 0.8784

大摩品质生活精选股票

日增长率 1.09% 累计净值 4.064

大摩资源优选混合(LOF)

日增长率 -0.57% 累计净值 4.7825