广发主题领先混合基金

(000477)| 基金类型:混合型 | 基金规模:13.86亿亿元 |

| 成 立 日:2014年07月31日 | 基金公司:广发基金 |

| 基金经理:王颂 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-14]

2.1319

日增长率: -0.97% 累计净值: 2.1319

- 近一周

增长率

0.78% - 近一月

增长率

-0.9% - 近一季

增长率

9.53% - 近半年

增长率

13.69%

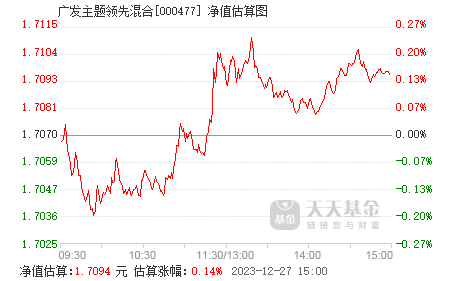

实时估值

历史净值

基金概况

| 基金全称 | 广发主题领先灵活配置混合型证券投资基金 | 基金简称 | 广发主题领先混合 |

| 基金代码 | 000477 | 基金类型 | 混合型 |

| 发行日期 | 2014年06月30日 | 成立日期 | 2014年07月31日 |

| 基金公司 | 广发基金 | 资产规模 | 13.86亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 50%×沪深300指数+50%×中证全债指数 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金力图把握中国经济发展和结构转型环境下的投资机会,通过前瞻性的主题挖掘,在控制风险并保持基金资产良好的流动性的前提下,力争实现基金资产的长期稳健增值。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括中小板、创业板及其他经中国证监会核准上市的股票)、债券(包括国债、金融债、企业债、公司债、央行票据、中期票据、可转换债券、资产支持证券、中小企业私募债等)、权证、货币市场工具、股指期货以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

1、资产配置策略

本基金在宏观经济分析基础上,结合政策面、市场资金面,积极把握市场发展趋势,根据经济周期不同阶段各类资产市场表现变化情况,对股票、债券和现金等大类资产投资比例进行战略配置和调整,以规避或分散市场风险,提高基金风险调整后的收益。

2、股票投资策略

(1)主题挖掘

本基金将重点挖掘中国经济发展和结构转型环境下主题投资机会,在主题挖掘的基础上,将对主题进行综合评估,综合考虑主题成熟度、主题驱动因素、主题影响力、主题市场容量、主题估值水平等因素,确定各大主题的配置权重范围,从而进行主题配置和主题投资。

(2)行业配置

本基金综合运用各种分析方法,挑选主题特征明显和预期具有良好增长前景的行业进行重点投资。通过分析中国经济发展和结构转型对不同行业的潜在影响,得出各行业与主题相关的相对投资价值与投资时机,从中挑选出主题特征明显的优势行业,同时对相关行业进行定量综合评价,确定行业配置比例。

(3)股票配置

在主题挖掘和行业配置的基础上,本基金通过定性和定量分析方法及其它投资分析工具,自下而上方式精选主题特征鲜明,具有投资潜力的股票构建股票投资组合。定性方面,本基金将从技术优势、资源优势和商业模式等方面,把握公司盈利能力的质量和持续性,进而判断公司成长的可持续性。定量方面,本基金将主要从财务分析与估值分析两个方面对上市公司的投资价值进行综合评价,精选其中具有较高投资价值的上市公司构建股票组合。

3、债券投资策略

在债券投资上,本基金将坚持稳健投资原则,对各类债券品种进行配置。本基金将通过自上而下的宏观分析以及对个券相对价值的比较,发现和确认市场失衡,把握投资机会;在良好控制利率风险及市场风险、个券信用风险的前提下,为投资者获得稳定的收益。

债券投资策略的关键是对未来利率走向的预测,并及时调整债券组合使其保持对利率波动的合理敏感性。本基金将在利率合理预期的基础上,通过久期管理,稳健地进行债券投资,控制债券投资风险。

4、金融衍生品投资策略

(1)股指期货投资策略

本基金投资股指期货将根据风险管理的原则,以套期保值为目的,选择流动性好、交易活跃的期货合约,并根据对证券市场和期货市场运行趋势的研判,以及对股指期货合约的估值定价,与股票现货资产进行匹配,实现多头或空头的套期保值操作,由此获得股票组合产生的超额收益。本基金在运用股指期货时,将充分考虑股指期货的流动性及风险收益特征,对冲系统性风险以及特殊情况下的流动性风险,以改善投资组合的风险收益特性。

(2)权证投资策略

权证为本基金辅助性投资工具,投资原则为有利于加强基金风险控制,有利于基金资产增值。

若未来法律法规或监管部门有新规定的,本基金将按最新规定执行。

本基金在宏观经济分析基础上,结合政策面、市场资金面,积极把握市场发展趋势,根据经济周期不同阶段各类资产市场表现变化情况,对股票、债券和现金等大类资产投资比例进行战略配置和调整,以规避或分散市场风险,提高基金风险调整后的收益。

2、股票投资策略

(1)主题挖掘

本基金将重点挖掘中国经济发展和结构转型环境下主题投资机会,在主题挖掘的基础上,将对主题进行综合评估,综合考虑主题成熟度、主题驱动因素、主题影响力、主题市场容量、主题估值水平等因素,确定各大主题的配置权重范围,从而进行主题配置和主题投资。

(2)行业配置

本基金综合运用各种分析方法,挑选主题特征明显和预期具有良好增长前景的行业进行重点投资。通过分析中国经济发展和结构转型对不同行业的潜在影响,得出各行业与主题相关的相对投资价值与投资时机,从中挑选出主题特征明显的优势行业,同时对相关行业进行定量综合评价,确定行业配置比例。

(3)股票配置

在主题挖掘和行业配置的基础上,本基金通过定性和定量分析方法及其它投资分析工具,自下而上方式精选主题特征鲜明,具有投资潜力的股票构建股票投资组合。定性方面,本基金将从技术优势、资源优势和商业模式等方面,把握公司盈利能力的质量和持续性,进而判断公司成长的可持续性。定量方面,本基金将主要从财务分析与估值分析两个方面对上市公司的投资价值进行综合评价,精选其中具有较高投资价值的上市公司构建股票组合。

3、债券投资策略

在债券投资上,本基金将坚持稳健投资原则,对各类债券品种进行配置。本基金将通过自上而下的宏观分析以及对个券相对价值的比较,发现和确认市场失衡,把握投资机会;在良好控制利率风险及市场风险、个券信用风险的前提下,为投资者获得稳定的收益。

债券投资策略的关键是对未来利率走向的预测,并及时调整债券组合使其保持对利率波动的合理敏感性。本基金将在利率合理预期的基础上,通过久期管理,稳健地进行债券投资,控制债券投资风险。

4、金融衍生品投资策略

(1)股指期货投资策略

本基金投资股指期货将根据风险管理的原则,以套期保值为目的,选择流动性好、交易活跃的期货合约,并根据对证券市场和期货市场运行趋势的研判,以及对股指期货合约的估值定价,与股票现货资产进行匹配,实现多头或空头的套期保值操作,由此获得股票组合产生的超额收益。本基金在运用股指期货时,将充分考虑股指期货的流动性及风险收益特征,对冲系统性风险以及特殊情况下的流动性风险,以改善投资组合的风险收益特性。

(2)权证投资策略

权证为本基金辅助性投资工具,投资原则为有利于加强基金风险控制,有利于基金资产增值。

若未来法律法规或监管部门有新规定的,本基金将按最新规定执行。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为6次,每次收益分配比例不得低于该次可供分配利润的10%,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,具有较高风险、较高预期收益的特征,其风险和预期收益低于股票型基金、高于债券型基金和货币市场基金。