长盛生态环境混合基金

(000598)| 基金类型:混合型 | 基金规模:2.31亿亿元 |

| 成 立 日:2014年09月10日 | 基金公司:长盛基金 |

| 基金经理:乔培涛 代毅 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-09-30]

4.468

日增长率: 0.77% 累计净值: 4.468

- 近一周

增长率

3.26% - 近一月

增长率

7.07% - 近一季

增长率

36.05% - 近半年

增长率

38.29%

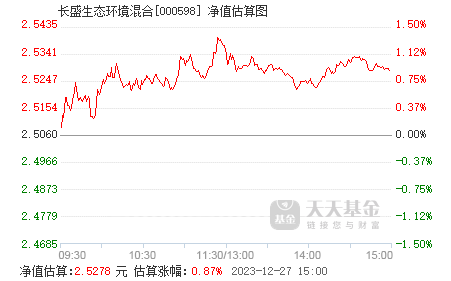

实时估值

历史净值

基金概况

| 基金全称 | 长盛生态环境主题灵活配置混合型证券投资基金 | 基金简称 | 长盛生态环境混合 |

| 基金代码 | 000598 | 基金类型 | 混合型 |

| 发行日期 | 2014年08月11日 | 成立日期 | 2014年09月10日 |

| 基金公司 | 长盛基金 | 资产规模 | 2.31亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 50%*中证环保产业指数收益率+50%*中证综合债指数收益率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金主要投资于从事或受益于生态环境主题的上市公司,通过精选个股和风险控制,力求为基金份额持有人获取超过业绩比较基准的收益。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括中小板、创业板及其他经中国证监会核准上市的股票)、债券、资产支持证券、货币市场工具、权证、股指期货以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

本基金充分发挥基金管理人的投资研究优势,运用科学严谨、规范化的资产配置方法,灵活配置国内生态环境主题行业的上市公司股票和债券,谋求基金资产的长期稳定增长。

1、大类资产配置

在大类资产配置中,本基金将主要考虑:(1)宏观经济指标,包括GDP增长率、工业增加值、PPI、CPI、市场利率变化、进出口数据变化等;(2)微观经济指标,包括各行业主要企业的盈利变化情况及盈利预期等;(3)市场指标,包括股票市场与债券市场的涨跌及预期收益率、市场整体估值水平及与国外市场的比较、市场资金的供求关系及其变化等;(4)政策因素,包括财政政策、货币政策、产业政策及其它与证券市场密切相关的各种政策。

本基金将通过深入分析上述指标与因素,动态调整基金资产在股票、债券、货币市场工具等类别资产间的分配比例,控制市场风险,提高配置效率。

2、生态环境主题上市公司股票的界定

本基金管理人认为,生态环境主题概念包含致力于有效利用自然资源、提升人类生存环境质量的行业和上市公司,所涉及的环节不仅包括上游资源获取和产生方面的有效利用和降低损耗,还包括输送、到最终净化及循环利用的环保处理。

本基金对生态环境主题上市公司股票的界定是:公司主营业务中从事与生态环境主题相关的业务,或者直接或间接受益于生态环境投资主题所带来的较高回报。相关股票具体如下:

A、节能技术和装备。节能技术和装备主要用于改造传统行业,针对电力、钢铁、化工、煤炭、有色金属和建筑建材等行业,如电力节能、煤炭节能、锅炉窑炉、电机及拖动设备和余热余压利用设备等相关行业上市公司;

B、节能产品、节能建材和节能服务,如家用电器与办公设备、高效照明产品、节能玻璃、保温材料和新能源汽车、新能源及其对应的上游材料等相关行业上市公司;

C、环保技术和设备,如大气治理、消除噪声设备、监测仪器设备、水治理、废弃物管理和资源回收循环利用设备、合同能源管理等,还包括环保材料和环保药剂等相关行业上市公司;

D、环保服务及环保受益相关行业,如环境监测、水务、减排、控制大气污染、空气净化、土壤修复、消除噪声、处理废弃物及处理废水、人体健康、医疗服务等相关行业上市公司;

E、清洁生产技术和清洁产品,包括清洁生产技术与设备,新能源、清洁能源和可再生能源的开发及节能技术与设备,生态标志食品和绿色食品等相关行业上市公司;

F、资源回收及循环利用产业,如矿产资源综合利用、固废利用、再制作、再生资源以及水资源节约与利用等相关行业上市公司;

G、与有效利用土地等自然资源、形成生态与经济良性循环主题相关的行业,例如土地流转、生态农业等行业上市公司;

H、城市园林等相关行业上市公司。

如果未来由于技术进步或政策变化导致本基金生态环境主题上市公司相关业务的覆盖范围发生变动,基金管理人有权适时对上述定义进行补充和修订。

3、股票投资策略

本基金将结合定性与定量分析,充分发挥基金管理人研究团队和投资团队“自下而上”的主动选股能力,选择生态环境主题概念的、具有长期持续增长能力的公司。

本基金筛选股票的程序为:

第一,将将样本空间中过去一年日均成交金额排名在后20%的股票剔除。第二,根据本基金对生态环境主题上市公司的界定挑选基金备选股票池。第三,对备选生态环境主题相关上市公司,具体从公司基本状况和股票估值两个方面进行筛选。

1)公司基本状况分析

A.经营状况分析

对于生态环境产业链上的上市公司,将重点关注:环保标准(环保相关政策情况)、业绩成长性、技术密集、附加值、成长空间。主要通过分析公司的研发能力、经营模式、公司治理、行业整合等多方面的运营管理能力,判断公司的核心价值与成长能力,选择具有良好经营状况的上市公司股票。

B.财务状况分析

本基金将重点关注上市公司的盈利能力、成长和股本扩张能力、持续经营能力、杠杆水平以及现金流管理水平,选择优良财务状况的上市公司股票。

2)股票估值分析

通过对内在价值、相对价值、收购价值等方面的研究,考察市盈增长比率(PEG)、市盈率(P/E)、市净率(P/B)、企业价值/息税前利润(EV/EBIT)、自由现金流贴现(DCF)等一系列估值指标,给出股票综合评级,从中选择估值水平相对合理的公司。

本基金将结合公司状况以及股票估值分析的基本结论,选择具有竞争优势且估值具有吸引力的股票,组建并动态调整生态环境主题优选股票库。基金经理将按照本基金的投资决策程序,审慎精选,权衡风险收益特征后,根据市场波动情况构建股票组合并进行动态调整。

4、债券投资策略

本基金的债券投资采取稳健的投资管理方式,获得与风险相匹配的投资收益,以实现在一定程度上规避股票市场的系统性风险和保证基金资产的流动性。

本基金通过分析未来市场利率趋势及市场信用环境变化方向,综合考虑不同券种收益率水平、信用风险、流动性等因素,构造债券投资组合。在实际的投资运作中,本基金将运用久期控制策略、收益率曲线策略策略、类别选择策略、个券选择策略等多种策略,获取债券市场的长期稳定收益。

5、股指期货投资策略

本基金将以投资组合的避险保值和有效管理为目标,在风险可控的前提下,本着谨慎原则,适当参与股指期货的投资。利用股指期货流动性好,交易成本低等特点,在市场向下带动净值走低时,通过股指期货快速降低投资组合的仓位,从而调整投资组合的风险暴露,避免市场的系统性风险,改善组合的风险收益特性;并在市场快速向上基金难以及时提高仓位时,通过股指期货快速提高投资组合的仓位,从而提高基金资产收益。

6、权证投资策略

本基金的权证投资是以权证的市场价值分析为基础,配以权证定价模型寻求其合理估值水平,以主动式的科学投资管理为手段,充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,追求基金资产稳定的当期收益。

1、大类资产配置

在大类资产配置中,本基金将主要考虑:(1)宏观经济指标,包括GDP增长率、工业增加值、PPI、CPI、市场利率变化、进出口数据变化等;(2)微观经济指标,包括各行业主要企业的盈利变化情况及盈利预期等;(3)市场指标,包括股票市场与债券市场的涨跌及预期收益率、市场整体估值水平及与国外市场的比较、市场资金的供求关系及其变化等;(4)政策因素,包括财政政策、货币政策、产业政策及其它与证券市场密切相关的各种政策。

本基金将通过深入分析上述指标与因素,动态调整基金资产在股票、债券、货币市场工具等类别资产间的分配比例,控制市场风险,提高配置效率。

2、生态环境主题上市公司股票的界定

本基金管理人认为,生态环境主题概念包含致力于有效利用自然资源、提升人类生存环境质量的行业和上市公司,所涉及的环节不仅包括上游资源获取和产生方面的有效利用和降低损耗,还包括输送、到最终净化及循环利用的环保处理。

本基金对生态环境主题上市公司股票的界定是:公司主营业务中从事与生态环境主题相关的业务,或者直接或间接受益于生态环境投资主题所带来的较高回报。相关股票具体如下:

A、节能技术和装备。节能技术和装备主要用于改造传统行业,针对电力、钢铁、化工、煤炭、有色金属和建筑建材等行业,如电力节能、煤炭节能、锅炉窑炉、电机及拖动设备和余热余压利用设备等相关行业上市公司;

B、节能产品、节能建材和节能服务,如家用电器与办公设备、高效照明产品、节能玻璃、保温材料和新能源汽车、新能源及其对应的上游材料等相关行业上市公司;

C、环保技术和设备,如大气治理、消除噪声设备、监测仪器设备、水治理、废弃物管理和资源回收循环利用设备、合同能源管理等,还包括环保材料和环保药剂等相关行业上市公司;

D、环保服务及环保受益相关行业,如环境监测、水务、减排、控制大气污染、空气净化、土壤修复、消除噪声、处理废弃物及处理废水、人体健康、医疗服务等相关行业上市公司;

E、清洁生产技术和清洁产品,包括清洁生产技术与设备,新能源、清洁能源和可再生能源的开发及节能技术与设备,生态标志食品和绿色食品等相关行业上市公司;

F、资源回收及循环利用产业,如矿产资源综合利用、固废利用、再制作、再生资源以及水资源节约与利用等相关行业上市公司;

G、与有效利用土地等自然资源、形成生态与经济良性循环主题相关的行业,例如土地流转、生态农业等行业上市公司;

H、城市园林等相关行业上市公司。

如果未来由于技术进步或政策变化导致本基金生态环境主题上市公司相关业务的覆盖范围发生变动,基金管理人有权适时对上述定义进行补充和修订。

3、股票投资策略

本基金将结合定性与定量分析,充分发挥基金管理人研究团队和投资团队“自下而上”的主动选股能力,选择生态环境主题概念的、具有长期持续增长能力的公司。

本基金筛选股票的程序为:

第一,将将样本空间中过去一年日均成交金额排名在后20%的股票剔除。第二,根据本基金对生态环境主题上市公司的界定挑选基金备选股票池。第三,对备选生态环境主题相关上市公司,具体从公司基本状况和股票估值两个方面进行筛选。

1)公司基本状况分析

A.经营状况分析

对于生态环境产业链上的上市公司,将重点关注:环保标准(环保相关政策情况)、业绩成长性、技术密集、附加值、成长空间。主要通过分析公司的研发能力、经营模式、公司治理、行业整合等多方面的运营管理能力,判断公司的核心价值与成长能力,选择具有良好经营状况的上市公司股票。

B.财务状况分析

本基金将重点关注上市公司的盈利能力、成长和股本扩张能力、持续经营能力、杠杆水平以及现金流管理水平,选择优良财务状况的上市公司股票。

2)股票估值分析

通过对内在价值、相对价值、收购价值等方面的研究,考察市盈增长比率(PEG)、市盈率(P/E)、市净率(P/B)、企业价值/息税前利润(EV/EBIT)、自由现金流贴现(DCF)等一系列估值指标,给出股票综合评级,从中选择估值水平相对合理的公司。

本基金将结合公司状况以及股票估值分析的基本结论,选择具有竞争优势且估值具有吸引力的股票,组建并动态调整生态环境主题优选股票库。基金经理将按照本基金的投资决策程序,审慎精选,权衡风险收益特征后,根据市场波动情况构建股票组合并进行动态调整。

4、债券投资策略

本基金的债券投资采取稳健的投资管理方式,获得与风险相匹配的投资收益,以实现在一定程度上规避股票市场的系统性风险和保证基金资产的流动性。

本基金通过分析未来市场利率趋势及市场信用环境变化方向,综合考虑不同券种收益率水平、信用风险、流动性等因素,构造债券投资组合。在实际的投资运作中,本基金将运用久期控制策略、收益率曲线策略策略、类别选择策略、个券选择策略等多种策略,获取债券市场的长期稳定收益。

5、股指期货投资策略

本基金将以投资组合的避险保值和有效管理为目标,在风险可控的前提下,本着谨慎原则,适当参与股指期货的投资。利用股指期货流动性好,交易成本低等特点,在市场向下带动净值走低时,通过股指期货快速降低投资组合的仓位,从而调整投资组合的风险暴露,避免市场的系统性风险,改善组合的风险收益特性;并在市场快速向上基金难以及时提高仓位时,通过股指期货快速提高投资组合的仓位,从而提高基金资产收益。

6、权证投资策略

本基金的权证投资是以权证的市场价值分析为基础,配以权证定价模型寻求其合理估值水平,以主动式的科学投资管理为手段,充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,追求基金资产稳定的当期收益。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为4次,每次收益分配比例不得低于该次可供分配利润的20%,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利按除权日经除权后的该基金份额净值自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、投资者的现金红利保留到小数点后第2位,由此误差产生的收益或损失由基金资产承担;

6、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利按除权日经除权后的该基金份额净值自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、投资者的现金红利保留到小数点后第2位,由此误差产生的收益或损失由基金资产承担;

6、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,具有较高风险、较高预期收益的特征,其风险和预期收益低于股票型基金、高于债券型基金和货币市场基金。

长盛基金

管理规模:343.19亿

旗下基金:83只

长盛城镇化主题混合

日增长率 -1.72% 累计净值 3.4507

长盛国企改革混合

日增长率 1.42% 累计净值 0.641

长盛高端装备制造灵活配置

日增长率 0.82% 累计净值 5.312

长盛新兴成长混合

日增长率 0.7% 累计净值 3.031

长盛创新驱动灵活配置混合

日增长率 0.73% 累计净值 3.0311