嘉实逆向策略股票基金

(000985)| 基金类型:股票型 | 基金规模:12.03亿亿元 |

| 成 立 日:2015年02月02日 | 基金公司:嘉实基金 |

| 基金经理:曲盛伟 | 基金评级:暂无评级 |

| 购买状态:申购-限大额| 赎回-开放 | |

基金净值[2025-11-14]

1.559

日增长率: -1.2% 累计净值: 1.559

- 近一周

增长率

1.63% - 近一月

增长率

3.38% - 近一季

增长率

8.26% - 近半年

增长率

16.6%

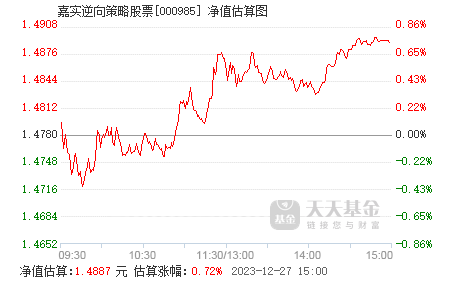

实时估值

历史净值

基金概况

| 基金全称 | 嘉实逆向策略股票型证券投资基金 | 基金简称 | 嘉实逆向策略股票 |

| 基金代码 | 000985 | 基金类型 | 股票型 |

| 发行日期 | 2015年01月08日 | 成立日期 | 2015年02月02日 |

| 基金公司 | 嘉实基金 | 资产规模 | 12.03亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 沪深300指数收益率*80%+中证综合债券指数收益率*20% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金为股票型基金。本基金将采用逆向投资策略,重点投资于价值低估乃至阶段性错误定价的个股品种,在严格控制风险的前提下,力争实现基金资产的长期稳定增值。

投资范围

本基金投资于依法发行或上市的股票、债券等金融工具及法律法规或中国证监会允许基金投资的其他金融工具。具体包括:股票(包含中小板、创业板及其他依法发行、上市的股票),股指期货、权证,债券(国债、金融债、企业(公司)债、次级债、可转换债券(含分离交易可转债)、央行票据、短期融资券、超短期融资券、中期票据等)、中小企业私募债、资产支持证券、债券回购、银行存款等固定收益类资产以及现金,以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

投资策略

结合逆向投资策略的核心理念以及中国市场的实际情况,本基金着重于精选个股。在逆向投资过程中,本基金坚持从基本面出发,自下而上地寻找阶段性错误定价的品种,以获得中期合理回报。目前,市场中常见的是短期有效,即很大程度上是反映了情绪,而中期失效,即实际上未能体现真实价值。经济转型期会加剧宏观以及中观因素对微观情绪的影响,阶段性错误定价的品种较多,足以支撑一个较大的投资组合,从而使本基金获得长期丰厚的回报。

1、大类资产配置

本基金重点配置股票资产,同时从宏观面、政策面、基本面和资金面等四个纬度进行综合分析。在严格控制投资组合风险的前提下,确定或调整投资组合中股票、债券、货币市场工具和法律法规或中国证监会允许基金投资的其他品种的投资比例。

2、股票投资策略

本基金管理人将以下四类股票定义为逆向投资策略相关的股票,具体包括:传统行业中低估值而实际可能持续高增长的股票,可能存在并购重组预期等外延式扩张可能的企业,其它因素导致出现估值修复的企业以及未来可能出现逆向投资机会的企业。

在逆向投资过程中,本基金管理人需要深入研究公司基本面,主要考虑以下几类价值尚未体现的股票。具体包括:

(1)传统行业中低估值而实际可能持续高增长的股票。由于市场风格,行业增长等因素影响,部分上市企业即使业绩持续较高增长,但市场始终对行业前景悲观,导致优质个股股价持续低估,从而产生投资机会。另外,市场往往可能高估新兴行业的短期高增长,而低估传统行业3-5年的中期增长前景,其中存在较大投资机会。

(2)可能存在并购重组预期等外延式扩张可能的企业。在经济转型以及国企改革的大势之下,大量传统行业企业面临转型,希望进入更有前景的新兴产业。并购重组将成为经济乃至市场运行的重要方向。在充分考虑估值合理的前提下,积极布局企业转型乃至并购重组将能够带来较大的投资机会。

(3)其它因素导致出现估值修复的企业。行业景气复苏未能及时传导、公司重大事件的市场反应度不一致以及市场关注度较低等因素可能导致在一段时期内,股价未能充分反映其内在价值,因此存在较大的投资机会。

(4)未来可能出现逆向投资机会的企业。由于未来宏观政策、行业更替、证券市场风格转换、市场运行规律变化或者其他因素的影响,对受益行业与上市公司的基本面、估值水平造成较大变化,但是短期股价尚未充分反映其基本面的良性变化,从而带来投资机会。

本基金管理人将实地调研上市公司,深入了解管理团队、企业经营状况、重大投资项目进展以及财务数据真实性等基本面信息,根据不同行业特征和市场特征,从内在价值、相对价值、收购价值等方面,灵活运用市盈率(P/E)、市净率(P/B)、市盈增长比率(PEG)、企业价值/息税前利润(EV/EBIT)、企业价值/息税、折旧、摊销前利润(EV/EBITDA)、自由现金流贴现(DCF)等指标,选择价值被低估的股票。另外,本基金管理人还将积极了解观察并分析影响企业运行环境的社会因素变化,研究需求驱动的因素变化以及持续的时间,积极寻找行业主题性投资机会。最后,本基金管理人将按照本基金的投资决策程序,审慎精选,权衡风险收益特征后,根据二级市场波动情况构建股票组合并对投资组合进行动态调整。

3、债券投资策略

本基金在债券投资方面,通过深入分析宏观经济数据、货币政策和利率变化趋势以及不同类属的收益率水平、流动性和信用风险等因素,以久期控制和结构分布策略为主,以收益率曲线策略、利差策略等为辅,构造能够提供稳定收益的债券和货币市场工具组合。

4、中小企业私募债券投资策略

本基金将通过对中小企业私募债券进行信用评级控制,通过对投资单只中小企业私募债券的比例限制,严格控制风险,对投资单只中小企业私募债券而引起组合整体的利率风险敞口和信用风险敞口变化进行风险评估,并充分考虑单只中小企业私募债券对基金资产流动性造成的影响,通过信用研究和流动性管理后,决定投资品种。

基金投资中小企业私募债券,基金管理人将根据审慎原则,制定严格的投资决策流程、风险控制制度和信用风险、流动性风险处置预案,以防范信用风险、流动性风险等各种风险。

5、衍生品投资策略

本基金的衍生品投资将严格遵守证监会及相关法律法规的约束,合理利用股指期货、权证等衍生工具,利用数量方法发掘可能的套利机会。投资原则为有利于基金资产增值,控制下跌风险,实现保值和锁定收益。

6、风险管理策略

本基金将借鉴国外风险管理的成功经验如Barra多因子模型、风险预算模型等,并结合公司现有的风险管理流程,在各个投资环节中来识别、度量和控制投资风险,并通过调整投资组合的风险结构,来优化基金的风险收益匹配。

1、大类资产配置

本基金重点配置股票资产,同时从宏观面、政策面、基本面和资金面等四个纬度进行综合分析。在严格控制投资组合风险的前提下,确定或调整投资组合中股票、债券、货币市场工具和法律法规或中国证监会允许基金投资的其他品种的投资比例。

2、股票投资策略

本基金管理人将以下四类股票定义为逆向投资策略相关的股票,具体包括:传统行业中低估值而实际可能持续高增长的股票,可能存在并购重组预期等外延式扩张可能的企业,其它因素导致出现估值修复的企业以及未来可能出现逆向投资机会的企业。

在逆向投资过程中,本基金管理人需要深入研究公司基本面,主要考虑以下几类价值尚未体现的股票。具体包括:

(1)传统行业中低估值而实际可能持续高增长的股票。由于市场风格,行业增长等因素影响,部分上市企业即使业绩持续较高增长,但市场始终对行业前景悲观,导致优质个股股价持续低估,从而产生投资机会。另外,市场往往可能高估新兴行业的短期高增长,而低估传统行业3-5年的中期增长前景,其中存在较大投资机会。

(2)可能存在并购重组预期等外延式扩张可能的企业。在经济转型以及国企改革的大势之下,大量传统行业企业面临转型,希望进入更有前景的新兴产业。并购重组将成为经济乃至市场运行的重要方向。在充分考虑估值合理的前提下,积极布局企业转型乃至并购重组将能够带来较大的投资机会。

(3)其它因素导致出现估值修复的企业。行业景气复苏未能及时传导、公司重大事件的市场反应度不一致以及市场关注度较低等因素可能导致在一段时期内,股价未能充分反映其内在价值,因此存在较大的投资机会。

(4)未来可能出现逆向投资机会的企业。由于未来宏观政策、行业更替、证券市场风格转换、市场运行规律变化或者其他因素的影响,对受益行业与上市公司的基本面、估值水平造成较大变化,但是短期股价尚未充分反映其基本面的良性变化,从而带来投资机会。

本基金管理人将实地调研上市公司,深入了解管理团队、企业经营状况、重大投资项目进展以及财务数据真实性等基本面信息,根据不同行业特征和市场特征,从内在价值、相对价值、收购价值等方面,灵活运用市盈率(P/E)、市净率(P/B)、市盈增长比率(PEG)、企业价值/息税前利润(EV/EBIT)、企业价值/息税、折旧、摊销前利润(EV/EBITDA)、自由现金流贴现(DCF)等指标,选择价值被低估的股票。另外,本基金管理人还将积极了解观察并分析影响企业运行环境的社会因素变化,研究需求驱动的因素变化以及持续的时间,积极寻找行业主题性投资机会。最后,本基金管理人将按照本基金的投资决策程序,审慎精选,权衡风险收益特征后,根据二级市场波动情况构建股票组合并对投资组合进行动态调整。

3、债券投资策略

本基金在债券投资方面,通过深入分析宏观经济数据、货币政策和利率变化趋势以及不同类属的收益率水平、流动性和信用风险等因素,以久期控制和结构分布策略为主,以收益率曲线策略、利差策略等为辅,构造能够提供稳定收益的债券和货币市场工具组合。

4、中小企业私募债券投资策略

本基金将通过对中小企业私募债券进行信用评级控制,通过对投资单只中小企业私募债券的比例限制,严格控制风险,对投资单只中小企业私募债券而引起组合整体的利率风险敞口和信用风险敞口变化进行风险评估,并充分考虑单只中小企业私募债券对基金资产流动性造成的影响,通过信用研究和流动性管理后,决定投资品种。

基金投资中小企业私募债券,基金管理人将根据审慎原则,制定严格的投资决策流程、风险控制制度和信用风险、流动性风险处置预案,以防范信用风险、流动性风险等各种风险。

5、衍生品投资策略

本基金的衍生品投资将严格遵守证监会及相关法律法规的约束,合理利用股指期货、权证等衍生工具,利用数量方法发掘可能的套利机会。投资原则为有利于基金资产增值,控制下跌风险,实现保值和锁定收益。

6、风险管理策略

本基金将借鉴国外风险管理的成功经验如Barra多因子模型、风险预算模型等,并结合公司现有的风险管理流程,在各个投资环节中来识别、度量和控制投资风险,并通过调整投资组合的风险结构,来优化基金的风险收益匹配。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金可以进行收益分配,每年收益分配次数最多为12次,每份基金份额每次收益分配比例不得低于收益分配基准日每份基金份额可供分配利润的20%,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为股票型证券投资基金,属于较高预期风险和预期收益的证券投资基金品种,其预期风险和预期收益高于混合型基金、债券型基金和货币市场基金。