大摩健康产业混合基金

(002708)| 基金类型:混合型 | 基金规模:1.36亿亿元 |

| 成 立 日:2016年06月30日 | 基金公司:摩根士丹利华鑫基金 |

| 基金经理:王大鹏 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-10-21]

1.86

日增长率: 0.87% 累计净值: 1.86

- 近一周

增长率

2.93% - 近一月

增长率

-7.14% - 近一季

增长率

-0.48% - 近半年

增长率

10.85%

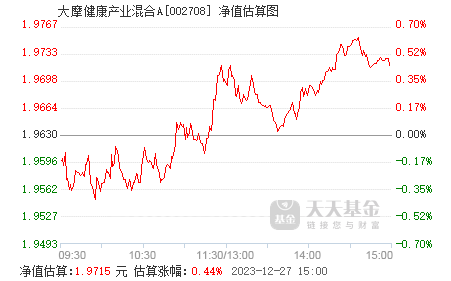

实时估值

历史净值

基金概况

| 基金全称 | 摩根士丹利华鑫健康产业混合型证券投资基金 | 基金简称 | 大摩健康产业混合 |

| 基金代码 | 002708 | 基金类型 | 混合型 |

| 发行日期 | 2016年05月26日 | 成立日期 | 2016年06月30日 |

| 基金公司 | 摩根士丹利华鑫基金 | 资产规模 | 1.36亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 沪深300指数收益率×80%+中证综合债指数收益率×20% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金采取主动管理的投资策略,在控制风险的基础上,优选健康产业股票,力争获取超额收益与长期资本增值。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法上市的股票(包括中小板、创业板及其他经中国证监会核准发行上市的股票)、债券(包括国债、央行票据、金融债、企业债、公司债、政府支持机构债券、政府支持债券、地方政府债券、证券公司短期公司债、可转换债券(含可分离交易可转换债券)、次级债、短期融资券、超短期融资券、中期票据及其他中国证监会允许投资的债券或票据)、资产支持证券、债券回购、银行存款、权证、股指期货、货币市场工具以及法律法规或中国证监会允许基金投资的其它金融工具(但须符合中国证监会的相关规定)。

投资策略

1、资产配置策略

本基金将结合对包括宏观经济形势、政策走势、证券市场环境等在内的因素的分析,主动判断市场时机,进行积极的资产配置策略,合理确定基金在股票、债券等各类资产上的投资比例,最大限度地降低投资组合的风险,提高收益。

2、股票投资策略

股票组合的构建主要通过对健康产业子行业的灵活配置及子行业内个股的精选,实现基金资产的保值增值。

(1)健康产业股票的界定

本基金所指的健康产业主要包括传统医疗产业、健康管理与促进、健康保险以及相关服务,涉及药品、医疗器械、医疗服务、保健用品、保健食品、健身产品、环保产品与服务、养老地产、医疗信息化等与健康、养老紧密相关的生产和服务领域,主要包括:

1)以药品、医疗器械、医疗服务、医药商业为主的传统医疗产业。

2)以健康理疗、康复调理、生殖护理、美容化妆为主体的健康产业。

3)以保健食品、功能性饮品、健康用品产销为主体的保健品产业。

4)以个性化健康检测评估、咨询顾问、体育休闲、中介服务、保障促进和养生文化机构等为主体的健康管理产业。

5)以消杀产品、健康家居、有机农业、食品安全为主体的新型健康产业。

6)以清洁能源、节能减排、环保技术和设备、环保服务为主体的低碳环保产业。

7)以医药健康产品终端化为核心驱动而崛起的中转流通、专业物流配送为主体的新型健康产业。

8)以医院信息管理系统、临床信息管理系统和公共卫生信息化为主体的医疗信息化产业。

9)以老年医疗护理、养老地产、养老金融等为主体的养老产业。

本基金将根据上述定义确定健康产业上市公司范围,并考虑其他有潜力成为以健康产业作为公司主要收入或利润来源的上市公司,构建本基金的基础股票池。

未来如果基金管理人认为有更适当的健康产业划分标准,基金管理人有权对健康产业股票的界定方法进行变更,不需经基金份额持有人大会通过,但应及时告知基金托管人并在更新的招募说明书中列示。

(2)子行业配置策略

健康产业根据所提供的产品和服务类别不同,可划分为不同的细分子行业。本基金将自上而下地进行子行业遴选,重点关注行业增长前景、行业利润前景和商业模式成功要素。

对行业增长前景,主要分析外部宏观经济指标,包括GDP增长率、工业增加值、PPI、CPI、市场利率变化以及国家健康产业发展战略等因素,把握行业的生命周期以及行业波动与经济周期的关系等。对行业利润前景,主要分析行业结构、同业竞争、准入门槛、各子行业主要企业的盈利变化及盈利预期等。本基金重点关注处于进入壁垒较高、利润率稳定或能够进一步提升的子行业。对商业模式成功要素的判断,主要考虑技术进步是否能延长行业生命周期的进程,而且能有效推动行业需求容量和利润增长等。

(3)个股精选策略

本基金通过定性和定量相结合的方法,对健康产业内的公司因所处子行业不同需要通过不同的分析方法进行筛选,精选优质个股。

1)定性分析

定性分析主要包括:公司的新技术开发能力、产品的独特性分析、产品的市场占有率水平,公司的管理及治理结构是否稳定、股东方面的支持、资本运作能力等,选择具有可持续竞争优势的上市公司或未来具有广阔成长空间的公司。

2)定量分析

相对估值指标用以判断健康产业上市公司的估值高低,以选择恰当的买入时点。相对估值指标如PE、PB、PEG等反映了市场价格、企业盈利或企业净资产和企业成长性之间的关系。本基金将基于行业的特点确定对股价的关键估值方法,横向、纵向比较分析,挖掘优质的投资标的,选择估值位于合理区间下限的健康产业公司进行投资。

3、衍生品投资策略

本基金的衍生品投资将严格遵守相关法律法规的规定,合理利用股指期货、权证等衍生工具,充分考虑衍生品的收益性、流动性及风险特征,通过资产配置、品种选择,谨慎进行投资,追求稳定的当期收益或降低投资组合的整体风险。

(1)权证投资策略

本基金在进行权证投资时,将通过对权证标的证券基本面的研究,结合权证定价模型寻求其合理估值水平,利用正股和权证之间的不同组合来套取无风险收益。

(2)股指期货投资策略

本基金将以套期保值为主要目的,有选择地投资于股指期货。套期保值将主要采用流动性好、交易活跃的期货合约。本基金在进行股指期货投资时,将通过对证券市场和期货市场运行趋势的研究,并结合股指期货的定价模型寻求其合理的估值水平。

(3)资产支持证券投资策略

本基金通过对资产支持证券的发行条款、基础资产的构成及质量等基本面研究,结合相关定价模型评估其内在价值,谨慎参与资产支持证券投资。

4、债券投资策略

本投资组合对于债券的投资主要为久期管理策略、收益率曲线策略、个券选择策略、跨市场套利策略等,并择机把握市场有效性不足情况下的交易机会。

本基金将结合对包括宏观经济形势、政策走势、证券市场环境等在内的因素的分析,主动判断市场时机,进行积极的资产配置策略,合理确定基金在股票、债券等各类资产上的投资比例,最大限度地降低投资组合的风险,提高收益。

2、股票投资策略

股票组合的构建主要通过对健康产业子行业的灵活配置及子行业内个股的精选,实现基金资产的保值增值。

(1)健康产业股票的界定

本基金所指的健康产业主要包括传统医疗产业、健康管理与促进、健康保险以及相关服务,涉及药品、医疗器械、医疗服务、保健用品、保健食品、健身产品、环保产品与服务、养老地产、医疗信息化等与健康、养老紧密相关的生产和服务领域,主要包括:

1)以药品、医疗器械、医疗服务、医药商业为主的传统医疗产业。

2)以健康理疗、康复调理、生殖护理、美容化妆为主体的健康产业。

3)以保健食品、功能性饮品、健康用品产销为主体的保健品产业。

4)以个性化健康检测评估、咨询顾问、体育休闲、中介服务、保障促进和养生文化机构等为主体的健康管理产业。

5)以消杀产品、健康家居、有机农业、食品安全为主体的新型健康产业。

6)以清洁能源、节能减排、环保技术和设备、环保服务为主体的低碳环保产业。

7)以医药健康产品终端化为核心驱动而崛起的中转流通、专业物流配送为主体的新型健康产业。

8)以医院信息管理系统、临床信息管理系统和公共卫生信息化为主体的医疗信息化产业。

9)以老年医疗护理、养老地产、养老金融等为主体的养老产业。

本基金将根据上述定义确定健康产业上市公司范围,并考虑其他有潜力成为以健康产业作为公司主要收入或利润来源的上市公司,构建本基金的基础股票池。

未来如果基金管理人认为有更适当的健康产业划分标准,基金管理人有权对健康产业股票的界定方法进行变更,不需经基金份额持有人大会通过,但应及时告知基金托管人并在更新的招募说明书中列示。

(2)子行业配置策略

健康产业根据所提供的产品和服务类别不同,可划分为不同的细分子行业。本基金将自上而下地进行子行业遴选,重点关注行业增长前景、行业利润前景和商业模式成功要素。

对行业增长前景,主要分析外部宏观经济指标,包括GDP增长率、工业增加值、PPI、CPI、市场利率变化以及国家健康产业发展战略等因素,把握行业的生命周期以及行业波动与经济周期的关系等。对行业利润前景,主要分析行业结构、同业竞争、准入门槛、各子行业主要企业的盈利变化及盈利预期等。本基金重点关注处于进入壁垒较高、利润率稳定或能够进一步提升的子行业。对商业模式成功要素的判断,主要考虑技术进步是否能延长行业生命周期的进程,而且能有效推动行业需求容量和利润增长等。

(3)个股精选策略

本基金通过定性和定量相结合的方法,对健康产业内的公司因所处子行业不同需要通过不同的分析方法进行筛选,精选优质个股。

1)定性分析

定性分析主要包括:公司的新技术开发能力、产品的独特性分析、产品的市场占有率水平,公司的管理及治理结构是否稳定、股东方面的支持、资本运作能力等,选择具有可持续竞争优势的上市公司或未来具有广阔成长空间的公司。

2)定量分析

相对估值指标用以判断健康产业上市公司的估值高低,以选择恰当的买入时点。相对估值指标如PE、PB、PEG等反映了市场价格、企业盈利或企业净资产和企业成长性之间的关系。本基金将基于行业的特点确定对股价的关键估值方法,横向、纵向比较分析,挖掘优质的投资标的,选择估值位于合理区间下限的健康产业公司进行投资。

3、衍生品投资策略

本基金的衍生品投资将严格遵守相关法律法规的规定,合理利用股指期货、权证等衍生工具,充分考虑衍生品的收益性、流动性及风险特征,通过资产配置、品种选择,谨慎进行投资,追求稳定的当期收益或降低投资组合的整体风险。

(1)权证投资策略

本基金在进行权证投资时,将通过对权证标的证券基本面的研究,结合权证定价模型寻求其合理估值水平,利用正股和权证之间的不同组合来套取无风险收益。

(2)股指期货投资策略

本基金将以套期保值为主要目的,有选择地投资于股指期货。套期保值将主要采用流动性好、交易活跃的期货合约。本基金在进行股指期货投资时,将通过对证券市场和期货市场运行趋势的研究,并结合股指期货的定价模型寻求其合理的估值水平。

(3)资产支持证券投资策略

本基金通过对资产支持证券的发行条款、基础资产的构成及质量等基本面研究,结合相关定价模型评估其内在价值,谨慎参与资产支持证券投资。

4、债券投资策略

本投资组合对于债券的投资主要为久期管理策略、收益率曲线策略、个券选择策略、跨市场套利策略等,并择机把握市场有效性不足情况下的交易机会。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为6次,每次收益分配比例不得低于该次可供分配利润的10%,若基金合同生效不满

3 个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默

认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的

基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

3 个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默

认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的

基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,理论上其长期平均风险收益水平低于股票型基金,高于债券型基金和货币市场基金。

大摩华鑫

管理规模:218.49亿

旗下基金:30只

大摩领先优势混合

日增长率 1.33% 累计净值 3.3288

大摩科技领先混合

日增长率 1.34% 累计净值 2.145

大摩万众创新灵活配置混合

日增长率 1.29% 累计净值 0.9214

大摩卓越成长混合

日增长率 -1.13% 累计净值 3.2782

大摩品质生活精选股票

日增长率 0.25% 累计净值 4.061