长信中证500指数增强基金

(004945)| 基金类型:股票指数 | 基金规模:0.17亿亿元 |

| 成 立 日:2017年08月30日 | 基金公司:长信基金 |

| 基金经理:宋海岸 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-09-30]

1.9504

日增长率: 0.87% 累计净值: 1.9504

- 近一周

增长率

3.37% - 近一月

增长率

6.56% - 近一季

增长率

28.56% - 近半年

增长率

32.58%

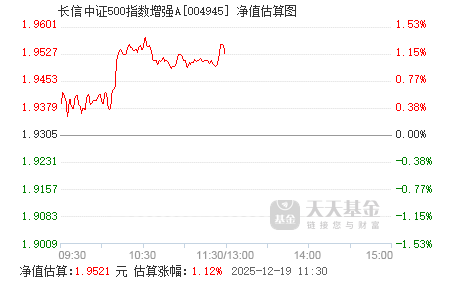

实时估值

历史净值

基金概况

| 基金全称 | 长信中证500指数增强型证券投资基金 | 基金简称 | 长信中证500指数增强 |

| 基金代码 | 004945 | 基金类型 | 股票指数 |

| 发行日期 | 2017年08月01日 | 成立日期 | 2017年08月30日 |

| 基金公司 | 长信基金 | 资产规模 | 0.17亿 |

| 管理费率 | 0.80 | 托管费率 | 0.15 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中证500指数收益率*95%+银行活期存款利率(税后)*5% | 跟踪标的 | 中证500指数 |

投资目标

本基金为增强型股票指数基金,通过严格的投资纪律约束和数量化风险管理手段,追求基金净值增长率与业绩比较基准之间跟踪偏离度和跟踪误差的最小化,力争日均跟踪偏离度的绝对值不超过0.5%,年跟踪误差不超过7.75%,同时力求实现超越标的指数的业绩表现,谋求基金资产的长期增值。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(含中小板、创业板及其他中国证监会核准发行的股票)、衍生工具(权证、股指期货等)、债券(国债、金融债、企业债、公司债、次级债、可转换债券、分离交易可转债、央行票据、中期票据、地方政府债、短期融资券、超短期融资券等)、债券回购、银行存款、资产支持证券、同业存单等,以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

本基金在指数化投资的基础上通过数量化模型进行投资组合优化,在控制与业绩比较基准偏离风险的前提下,力争获得超越标的指数的投资收益。

1、资产配置策略

本基金为股票指数增强型证券投资基金,投资股票的资产不低于基金资产的80%,其中,投资于标的指数成分股及其备选成分股的比例不低于非现金基金资产的80%;每个交易日日终在扣除股指期货合约需缴纳的交易保证金后,应当保持不低于基金资产净值5%的现金或到期日在一年以内的政府债券。大类资产配置不作为本基金的核心策略,一般情况下将保持各类资产配置的基本稳定。在综合考量系统性风险、各类资产收益风险比值、股票资产估值、流动性要求、申购赎回以及分红等因素后,对基金资产配置做出合适调整。

2、股票投资策略

本基金作为股票指数增强型证券投资基金,股票投资策略为本基金的核心策略。本基金股票投资主要策略为标的指数投资策略,通过复制目标股票指数作为基本投资组合,然后通过量化增强策略考虑基本面与技术面等多种因素,找出具有相对于标的指数超额收益的相关量化因子,并根据因子对应的股票权重调整基本投资组合,最后对投资组合进行跟踪误差以及交易成本等相关优化,力争在控制风险的基础上实现超越目标指数的相对收益。

(1)标的指数投资策略

指数化被动投资策略参照标的指数的成分股、备选成分股及其权重,初步构建投资组合,并按照标的指数的调整规则作出相应调整。

(2)量化增强策略

量化增强策略主要采用三大类量化模型分别用以评估资产定价、控制风险和优化交易。基于模型结果,基金管理人结合市场环境和股票特性,产出投资组合,以追求超越标的指数表现的业绩水平。

多因子超额收益模型:本模型是基于市场不完全有效的假设,着眼于运用统计方法和金融理论发现证券预期收益的驱动因子以及他们之间的关系,利用历史数据回测和构建量化投资模型,预测并持有概率统计上有极大可能产生正收益的投资组合。预期收益的驱动因子可以和基本面投资相同或类似,例如市盈率,资本市值,公司所处板块以及证券历史表现等,也可以是动量因子等技术面指标或者交易数量等流动性因子。

风险模型:该模型控制投资组合对各类风险因子的敞口,包括基金规模、资产波动率、行业集中度等,力求主动风险以及跟踪误差控制在目标范围内,使其收益需要符合指数收益特征。本模型主要通过控制和优化投资组合相对指数在一些风险因子上的偏离度来实现,常见风险因子如行业因子和基本面因子等。通过调整风险模型,本模型力争使日均跟踪偏离度的绝对值不超过0.5%,年跟踪误差不超过7.75%。

成本模型:该模型根据各类资产的市场交易活跃度、市场冲击成本、印花税、佣金等数据预测本基金的交易成本,调整基金的换手率,来达到优化投资组合的目的。

(3)模型的应用与调整

在正常的市场情况下,本基金将主要依据量化增强模型的运行结果来进行组合的构建。同时,基金管理人也会定期对模型的有效性进行检验和更新,以反映市场结构趋势的变化。在市场出现非正常波动或基金管理人预测市场可能出现重大非正常波动时,本基金将结合市场情况做出具有一定前瞻性的判断,临时调整各因子类别的具体组成及权重。

3、债券投资策略

本基金管理人将基于对国内外宏观经济形势的深入分析、国内财政政策与货币市场政策等因素对债券市场的影响,进行合理的利率预期,判断债券市场的基本走势,制定久期控制下的资产类属配置策略。在债券投资组合构建和管理过程中,本基金管理人将具体采用期限结构配置、市场转换、信用利差和相对价值判断、信用风险评估、现金管理等管理手段进行个券选择。

本基金债券投资的目的是在保证基金资产流动性的基础上,降低跟踪误差。

4、金融衍生工具投资策略

在法律法规许可时,本基金可基于谨慎原则运用权证、股指期货等相关金融衍生工具对基金投资组合进行管理,以控制并降低投资组合风险、提高投资效率,降低跟踪误差,从而更好地实现本基金的投资目标。

本基金投资股指期货将根据风险管理的原则,主要选择流动性好、交易活跃的股指期货合约。本基金力争利用股指期货的杠杆作用,降低股票仓位频繁调整的交易成本和跟踪误差,达到有效跟踪标的指数的目的。

5、资产支持证券投资策略

本基金投资资产支持证券将综合考虑市场利率、发行条款、支持资产的构成和质量等因素,研究资产支持证券的收益和风险匹配情况,在严格控制风险的基础上选择投资对象,追求稳定收益。

6、权证投资策略

本基金对权证的投资是在严格控制投资组合风险,有利于实现资产保值和锁定收益的前提下进行的。

本基金将通过对权证标的股票基本面的研究,并结合期权定价模型,评估权证的合理投资价值,在有效控制风险的前提下进行权证投资。

本基金将通过权证与证券的组合投资,达到改善组合风险收益特征的目的,包括但不限于卖空保护性的认购权证策略、买入保护性的认沽权证策略,杠杆交易策略等,利用权证进行对冲和套利等。

1、资产配置策略

本基金为股票指数增强型证券投资基金,投资股票的资产不低于基金资产的80%,其中,投资于标的指数成分股及其备选成分股的比例不低于非现金基金资产的80%;每个交易日日终在扣除股指期货合约需缴纳的交易保证金后,应当保持不低于基金资产净值5%的现金或到期日在一年以内的政府债券。大类资产配置不作为本基金的核心策略,一般情况下将保持各类资产配置的基本稳定。在综合考量系统性风险、各类资产收益风险比值、股票资产估值、流动性要求、申购赎回以及分红等因素后,对基金资产配置做出合适调整。

2、股票投资策略

本基金作为股票指数增强型证券投资基金,股票投资策略为本基金的核心策略。本基金股票投资主要策略为标的指数投资策略,通过复制目标股票指数作为基本投资组合,然后通过量化增强策略考虑基本面与技术面等多种因素,找出具有相对于标的指数超额收益的相关量化因子,并根据因子对应的股票权重调整基本投资组合,最后对投资组合进行跟踪误差以及交易成本等相关优化,力争在控制风险的基础上实现超越目标指数的相对收益。

(1)标的指数投资策略

指数化被动投资策略参照标的指数的成分股、备选成分股及其权重,初步构建投资组合,并按照标的指数的调整规则作出相应调整。

(2)量化增强策略

量化增强策略主要采用三大类量化模型分别用以评估资产定价、控制风险和优化交易。基于模型结果,基金管理人结合市场环境和股票特性,产出投资组合,以追求超越标的指数表现的业绩水平。

多因子超额收益模型:本模型是基于市场不完全有效的假设,着眼于运用统计方法和金融理论发现证券预期收益的驱动因子以及他们之间的关系,利用历史数据回测和构建量化投资模型,预测并持有概率统计上有极大可能产生正收益的投资组合。预期收益的驱动因子可以和基本面投资相同或类似,例如市盈率,资本市值,公司所处板块以及证券历史表现等,也可以是动量因子等技术面指标或者交易数量等流动性因子。

风险模型:该模型控制投资组合对各类风险因子的敞口,包括基金规模、资产波动率、行业集中度等,力求主动风险以及跟踪误差控制在目标范围内,使其收益需要符合指数收益特征。本模型主要通过控制和优化投资组合相对指数在一些风险因子上的偏离度来实现,常见风险因子如行业因子和基本面因子等。通过调整风险模型,本模型力争使日均跟踪偏离度的绝对值不超过0.5%,年跟踪误差不超过7.75%。

成本模型:该模型根据各类资产的市场交易活跃度、市场冲击成本、印花税、佣金等数据预测本基金的交易成本,调整基金的换手率,来达到优化投资组合的目的。

(3)模型的应用与调整

在正常的市场情况下,本基金将主要依据量化增强模型的运行结果来进行组合的构建。同时,基金管理人也会定期对模型的有效性进行检验和更新,以反映市场结构趋势的变化。在市场出现非正常波动或基金管理人预测市场可能出现重大非正常波动时,本基金将结合市场情况做出具有一定前瞻性的判断,临时调整各因子类别的具体组成及权重。

3、债券投资策略

本基金管理人将基于对国内外宏观经济形势的深入分析、国内财政政策与货币市场政策等因素对债券市场的影响,进行合理的利率预期,判断债券市场的基本走势,制定久期控制下的资产类属配置策略。在债券投资组合构建和管理过程中,本基金管理人将具体采用期限结构配置、市场转换、信用利差和相对价值判断、信用风险评估、现金管理等管理手段进行个券选择。

本基金债券投资的目的是在保证基金资产流动性的基础上,降低跟踪误差。

4、金融衍生工具投资策略

在法律法规许可时,本基金可基于谨慎原则运用权证、股指期货等相关金融衍生工具对基金投资组合进行管理,以控制并降低投资组合风险、提高投资效率,降低跟踪误差,从而更好地实现本基金的投资目标。

本基金投资股指期货将根据风险管理的原则,主要选择流动性好、交易活跃的股指期货合约。本基金力争利用股指期货的杠杆作用,降低股票仓位频繁调整的交易成本和跟踪误差,达到有效跟踪标的指数的目的。

5、资产支持证券投资策略

本基金投资资产支持证券将综合考虑市场利率、发行条款、支持资产的构成和质量等因素,研究资产支持证券的收益和风险匹配情况,在严格控制风险的基础上选择投资对象,追求稳定收益。

6、权证投资策略

本基金对权证的投资是在严格控制投资组合风险,有利于实现资产保值和锁定收益的前提下进行的。

本基金将通过对权证标的股票基本面的研究,并结合期权定价模型,评估权证的合理投资价值,在有效控制风险的前提下进行权证投资。

本基金将通过权证与证券的组合投资,达到改善组合风险收益特征的目的,包括但不限于卖空保护性的认购权证策略、买入保护性的认沽权证策略,杠杆交易策略等,利用权证进行对冲和套利等。

收益分配原则

1、本基金在符合基金法定分红条件的前提下可进行收益分配,具体分红方案见基金管理人根据基金运作情况届时不定期发布的相关分红公告,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为股票型基金,具有较高预期风险、较高预期收益的特征,其预期风险和预期收益均高于混合型基金、债券型基金和货币市场基金。

长信基金

管理规模:568.07亿

旗下基金:95只

长信创新驱动股票

日增长率 2.85% 累计净值 2.235

长信电子信息行业量化混合

日增长率 -3.44% 累计净值 1.712

长信国防军工量化混合

日增长率 2.57% 累计净值 1.8791

长信多利混合

日增长率 0.19% 累计净值 2.337

长信利泰灵活配置混合

日增长率 -0.54% 累计净值 1.7196