圆信永丰精选回报混合基金

(006564)| 基金类型:混合型 | 基金规模:2.47亿亿元 |

| 成 立 日:2019年05月15日 | 基金公司:圆信永丰基金 |

| 基金经理:范习辉 | 基金评级:暂无评级 |

| 购买状态:申购-暂停| 赎回-暂停 | |

基金净值[2025-10-30]

1.4193

日增长率: -1.85% 累计净值: 1.6743

- 近一周

增长率

3.49% - 近一月

增长率

-3.31% - 近一季

增长率

17.32% - 近半年

增长率

27.1%

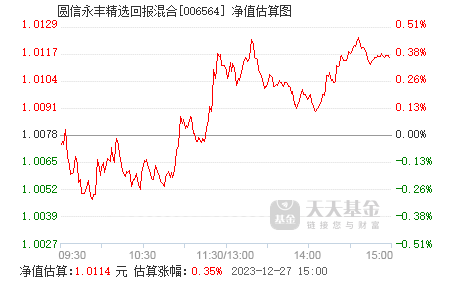

实时估值

历史净值

基金概况

| 基金全称 | 圆信永丰精选回报混合型证券投资基金 | 基金简称 | 圆信永丰精选回报混合 |

| 基金代码 | 006564 | 基金类型 | 混合型 |

| 发行日期 | 2019年03月20日 | 成立日期 | 2019年05月15日 |

| 基金公司 | 圆信永丰基金 | 资产规模 | 2.47亿 |

| 管理费率 | 1.50 | 托管费率 | 0.20 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 沪深300指数收益率×60%+上证国债指数收益率×40% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金在严格控制风险和保持流动性的基础上,通过积极主动的投资管理,力争实现基金资产长期稳健的增值。

投资范围

本基金的投资范围主要为具有良好流动性的金融工具,包括国内依法发行上市的股票(含主板、中小板、创业板及其他经中国证监会核准上市的股票)、债券(包括国债、金融债、企业债、公司债、央行票据、中期票据、短期融资券(含超短期融资券)、中小企业私募债、政府支持债券、地方政府债券、可转换债券(含可分离交易可转换债券)、可交换债券、次级债及其他中国证监会允许投资的债券)、资产支持证券、债券回购、银行存款、同业存单、货币市场工具、权证、股指期货以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

投资策略

(一)资产配置策略

本基金通过对国家宏观经济政策的深入分析,在动态跟踪财政政策、货币政策的基础上,判断宏观经济运行所处的经济周期及趋势,分析不同政策对各类资产的市场影响和预期收益风险,评估股票、债券等大类资产的估值水平和投资价值,确定投资组合的资产配置比例,并适时进行调整。

(二)股票投资策略

1、行业配置策略

本基金结合定量和定性的方法分析行业的基本面。定量分析包括盈利分析、估值分析和景气度分析等,定性分析分为行业生命周期识别和行业竞争结构分析。

A、行业收益率是行业配置的主要参考指标。影响各个行业收益率的要素可以分解为三类:一类是质量因子,如ROE,毛利率、周转率、现金流质量等;第二类是估值因子,如P/E、P/B、EV/EBITDA等;第三类是经济周期的景气指标,如行业PMI指数、终端消费数据、产能利用率、库存、通货膨胀等。不同行业的盈利对不同因子的敏感度差异较大。

B、根据周期性行业和弱周期性行业的不同属性分类研究。行业景气度和供需关系是周期性行业配置的重要依据,基金管理人主要通过跟踪各个行业的资本开支、库存、原材料和产成品价格、产能利用率等指标来把握周期性行业的轮动规律。

在上述分析的基础上,本基金将选择直接受益、长期受益或间接收益且行业基本面良好的行业进行重点配置。

2、个股精选策略

本基金选股策略将采用“自下而上”的分析方法,通过定量和定性相结合的方式紧密跟踪中国经济结构调整和转型过程中具备长期价值增长潜力的上市公司。

本基金的定量分析主要关注上市公司的基本面情况,包括财务分析和资产估值分析。重点关注上市公司的资产质量、盈利能力、偿债能力、成本控制能力、成长性和相对价值等。定性分析主要关注企业的公司治理结构、团队管理能力、核心竞争力、创新能力和经营策略等。

(三)债券投资策略

在债券投资方面,基金管理人将通过自上而下和自下而上相结合、定性分析和定量分析相补充的方法,确定资产在非信用类固定收益类证券(国债、中央银行票据等)和信用类固定收益类证券(如企业债、公司债等)之间的配置比例,灵活应用期限结构策略、类属策略、信用策略、息差策略、互换策略等,在合理管理并控制组合风险的前提下,最大化组合收益。

1、债券资产配置策略

在宏观经济趋势研究、货币及财政政策趋势研究的基础上,以中长期利率趋势分析和债券市场供求关系研究为核心,自上而下地决定债券组合久期、动态调整各类金融资产比例,结合收益率水平曲线形态分析和类属资产相对估值分析,优化债券组合的期限结构和类属配置。

(1)久期配置

基金管理人将通过积极主动地预测市场利率的变动趋势,相应调整债券组合的久期配置,以达到提高债券组合收益、降低债券组合利率风险的目的。在确定债券组合久期的过程中,基金管理人将在判断市场利率波动趋势的基础上,根据债券市场收益率曲线的当前形态,通过合理假设下的情景分析和压力测试,最后确定最优的债券组合久期。

根据对市场利率变化趋势的预期,可适当调整组合久期,预期市场利率水平将上升时,适当降低组合久期;预期市场利率将下降时,适当提高组合久期。

(2)期限结构配置

对同一类属收益率曲线形态和期限结构变动进行分析,在给定组合久期以及其它组合约束条件的情形下,通过建立债券组合优化数量模型,确定最优的期限结构。

(3)类属配置

对不同类型固定收益品种的利率风险、信用风险、流动性等因素进行分析,研究各类型投资品种的利差和变化趋势,制定债券类属配置策略,以获取不同债券类属之间利差变化所带来的投资收益。

2、信用类固定收益类证券的投资策略

对企业债、公司债和短期融资券等信用类固定收益类证券采取自上而下和自下而上相结合的投资策略。影响信用债信用风险的因素分为行业风险、公司风险、现金流风险、资产负债风险和其他风险等五个方面。

为控制信用风险,基金管理人将根据国家有权机构批准或认可的信用评级机构提供的信用评级,并主要依靠内部评级系统分析信用债的相对信用水平、违约风险及理论信用利差。

3、息差策略

利用回购等方式融入低成本资金,购买较高收益的债券,以期获取超额收益的操作方式。

4、互换策略

不同券种在利息、违约风险、久期、流动性、税收和衍生条款等方面存在差别,基金管理人可以同时买入和卖出具有相近特性的两个或两个以上券种,赚取收益级差。

5、可转换债券投资策略

可转换债券兼具权益类证券与固定收益类证券的特性,具有抵御下行风险、分享股票价格上涨收益的特点。可转换债券的选择结合其债性和股性特征,在对公司基本面和转债条款深入研究的基础上进行估值分析,投资于公司基本面优良、具有较高安全边际和良好流动性的可转换债券,获取稳健的投资回报。

6、中小企业私募债券投资策略

中小企业私募债券由于该券种的发行主体资质相对较弱,且存在信息透明度较低等问题,因而面临更大的信用风险,属于高风险高收益品种,未来有可能出现债券到期后企业不能按时清偿债务的情况,从而导致基金资产的损失。

本基金将从发行主体所处行业的稳定性、未来成长性,以及企业经营、现金流状况、抵质押及担保增信措施等方面优选信用资质相对较强的高收益债进行投资。严格执行分散化投资策略,分散行业、发行人和区域集中度,以避免行业或区域性事件对组合造成的集体冲击。

(四)资产支持证券投资策略

本基金通过分析资产支持证券对应资产池的资产特征,来估计资产违约风险和提前偿付风险,根据资产证券化的收益结构安排,模拟资产支持证券的本金偿还和利息收益的现金流支付,并利用合理的收益率曲线对资产支持证券进行估值。同时还将充分考虑该投资品种的风险补偿收益和市场流动性,控制资产支持证券投资的风险,以获取较高的投资收益。

(五)股指期货投资策略

本基金将根据风险管理的原则,以套期保值为目的,有选择地投资于股指期货。套期保值将主要采用流动性好、交易活跃的期货合约。本基金在进行股指期货投资时,将通过对证券市场和期货市场运行趋势的研究,并结合股指期货的定价模型寻求其合理的估值水平。基金管理人将充分考虑股指期货的收益性、流动性及风险特征,通过资产配置、品种选择,谨慎进行投资,以降低投资组合的整体风险。

(六)权证投资策略

权证为本基金辅助性投资工具。在进行权证投资时,基金管理人将通过对权证标的证券基本面的研究,并结合权证定价模型寻求其合理估值水平,根据权证的高杠杆性、有限损失性、灵活性等特性,通过限量投资、趋势投资、优化组合、获利等投资策略进行权证投资。基金管理人将充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,谨慎进行投资,追求较稳定的当期收益。

本基金通过对国家宏观经济政策的深入分析,在动态跟踪财政政策、货币政策的基础上,判断宏观经济运行所处的经济周期及趋势,分析不同政策对各类资产的市场影响和预期收益风险,评估股票、债券等大类资产的估值水平和投资价值,确定投资组合的资产配置比例,并适时进行调整。

(二)股票投资策略

1、行业配置策略

本基金结合定量和定性的方法分析行业的基本面。定量分析包括盈利分析、估值分析和景气度分析等,定性分析分为行业生命周期识别和行业竞争结构分析。

A、行业收益率是行业配置的主要参考指标。影响各个行业收益率的要素可以分解为三类:一类是质量因子,如ROE,毛利率、周转率、现金流质量等;第二类是估值因子,如P/E、P/B、EV/EBITDA等;第三类是经济周期的景气指标,如行业PMI指数、终端消费数据、产能利用率、库存、通货膨胀等。不同行业的盈利对不同因子的敏感度差异较大。

B、根据周期性行业和弱周期性行业的不同属性分类研究。行业景气度和供需关系是周期性行业配置的重要依据,基金管理人主要通过跟踪各个行业的资本开支、库存、原材料和产成品价格、产能利用率等指标来把握周期性行业的轮动规律。

在上述分析的基础上,本基金将选择直接受益、长期受益或间接收益且行业基本面良好的行业进行重点配置。

2、个股精选策略

本基金选股策略将采用“自下而上”的分析方法,通过定量和定性相结合的方式紧密跟踪中国经济结构调整和转型过程中具备长期价值增长潜力的上市公司。

本基金的定量分析主要关注上市公司的基本面情况,包括财务分析和资产估值分析。重点关注上市公司的资产质量、盈利能力、偿债能力、成本控制能力、成长性和相对价值等。定性分析主要关注企业的公司治理结构、团队管理能力、核心竞争力、创新能力和经营策略等。

(三)债券投资策略

在债券投资方面,基金管理人将通过自上而下和自下而上相结合、定性分析和定量分析相补充的方法,确定资产在非信用类固定收益类证券(国债、中央银行票据等)和信用类固定收益类证券(如企业债、公司债等)之间的配置比例,灵活应用期限结构策略、类属策略、信用策略、息差策略、互换策略等,在合理管理并控制组合风险的前提下,最大化组合收益。

1、债券资产配置策略

在宏观经济趋势研究、货币及财政政策趋势研究的基础上,以中长期利率趋势分析和债券市场供求关系研究为核心,自上而下地决定债券组合久期、动态调整各类金融资产比例,结合收益率水平曲线形态分析和类属资产相对估值分析,优化债券组合的期限结构和类属配置。

(1)久期配置

基金管理人将通过积极主动地预测市场利率的变动趋势,相应调整债券组合的久期配置,以达到提高债券组合收益、降低债券组合利率风险的目的。在确定债券组合久期的过程中,基金管理人将在判断市场利率波动趋势的基础上,根据债券市场收益率曲线的当前形态,通过合理假设下的情景分析和压力测试,最后确定最优的债券组合久期。

根据对市场利率变化趋势的预期,可适当调整组合久期,预期市场利率水平将上升时,适当降低组合久期;预期市场利率将下降时,适当提高组合久期。

(2)期限结构配置

对同一类属收益率曲线形态和期限结构变动进行分析,在给定组合久期以及其它组合约束条件的情形下,通过建立债券组合优化数量模型,确定最优的期限结构。

(3)类属配置

对不同类型固定收益品种的利率风险、信用风险、流动性等因素进行分析,研究各类型投资品种的利差和变化趋势,制定债券类属配置策略,以获取不同债券类属之间利差变化所带来的投资收益。

2、信用类固定收益类证券的投资策略

对企业债、公司债和短期融资券等信用类固定收益类证券采取自上而下和自下而上相结合的投资策略。影响信用债信用风险的因素分为行业风险、公司风险、现金流风险、资产负债风险和其他风险等五个方面。

为控制信用风险,基金管理人将根据国家有权机构批准或认可的信用评级机构提供的信用评级,并主要依靠内部评级系统分析信用债的相对信用水平、违约风险及理论信用利差。

3、息差策略

利用回购等方式融入低成本资金,购买较高收益的债券,以期获取超额收益的操作方式。

4、互换策略

不同券种在利息、违约风险、久期、流动性、税收和衍生条款等方面存在差别,基金管理人可以同时买入和卖出具有相近特性的两个或两个以上券种,赚取收益级差。

5、可转换债券投资策略

可转换债券兼具权益类证券与固定收益类证券的特性,具有抵御下行风险、分享股票价格上涨收益的特点。可转换债券的选择结合其债性和股性特征,在对公司基本面和转债条款深入研究的基础上进行估值分析,投资于公司基本面优良、具有较高安全边际和良好流动性的可转换债券,获取稳健的投资回报。

6、中小企业私募债券投资策略

中小企业私募债券由于该券种的发行主体资质相对较弱,且存在信息透明度较低等问题,因而面临更大的信用风险,属于高风险高收益品种,未来有可能出现债券到期后企业不能按时清偿债务的情况,从而导致基金资产的损失。

本基金将从发行主体所处行业的稳定性、未来成长性,以及企业经营、现金流状况、抵质押及担保增信措施等方面优选信用资质相对较强的高收益债进行投资。严格执行分散化投资策略,分散行业、发行人和区域集中度,以避免行业或区域性事件对组合造成的集体冲击。

(四)资产支持证券投资策略

本基金通过分析资产支持证券对应资产池的资产特征,来估计资产违约风险和提前偿付风险,根据资产证券化的收益结构安排,模拟资产支持证券的本金偿还和利息收益的现金流支付,并利用合理的收益率曲线对资产支持证券进行估值。同时还将充分考虑该投资品种的风险补偿收益和市场流动性,控制资产支持证券投资的风险,以获取较高的投资收益。

(五)股指期货投资策略

本基金将根据风险管理的原则,以套期保值为目的,有选择地投资于股指期货。套期保值将主要采用流动性好、交易活跃的期货合约。本基金在进行股指期货投资时,将通过对证券市场和期货市场运行趋势的研究,并结合股指期货的定价模型寻求其合理的估值水平。基金管理人将充分考虑股指期货的收益性、流动性及风险特征,通过资产配置、品种选择,谨慎进行投资,以降低投资组合的整体风险。

(六)权证投资策略

权证为本基金辅助性投资工具。在进行权证投资时,基金管理人将通过对权证标的证券基本面的研究,并结合权证定价模型寻求其合理估值水平,根据权证的高杠杆性、有限损失性、灵活性等特性,通过限量投资、趋势投资、优化组合、获利等投资策略进行权证投资。基金管理人将充分考虑权证资产的收益性、流动性及风险性特征,通过资产配置、品种与类属选择,谨慎进行投资,追求较稳定的当期收益。

收益分配原则

1、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;

2、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

3、每一基金份额享有同等分配权;

4、法律法规或监管机关另有规定的,从其规定。

2、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

3、每一基金份额享有同等分配权;

4、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,属于证券投资基金中较高预期风险、较高预期收益的品种,其预期风险收益水平高于债券型基金、货币市场基金,低于股票型基金。

圆信永丰

管理规模:192.76亿

旗下基金:24只

圆信永丰多策略

日增长率 -2.18% 累计净值 2.2752

圆信永丰高端制造混合

日增长率 3.07% 累计净值 2.5912

圆信永丰消费升级

日增长率 -2.01% 累计净值 1.697

圆信永丰医药健康

日增长率 0.05% 累计净值 2.3195

圆信永丰兴源灵活配置混合A

日增长率 0.15% 累计净值 2.3435