华安中国A股增强指数基金

(040002)| 基金类型:股票指数 | 基金规模:20.31亿亿元 |

| 成 立 日:2002年11月08日 | 基金公司:华安基金 |

| 基金经理:马韬 | 基金评级:暂无评级 |

| 购买状态:申购-限大额| 赎回-开放 | |

基金净值[2025-10-27]

0.9014

日增长率: 1.3% 累计净值: 4.555

- 近一周

增长率

4.2% - 近一月

增长率

3.45% - 近一季

增长率

15.31% - 近半年

增长率

25.89%

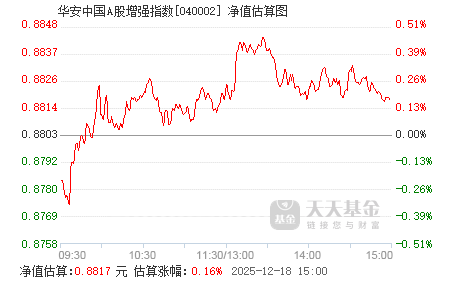

实时估值

历史净值

基金概况

| 基金全称 | 华安MSCI中国A股指数增强型证券投资基金 | 基金简称 | 华安中国A股增强指数 |

| 基金代码 | 040002 | 基金类型 | 股票指数 |

| 发行日期 | 2002年10月15日 | 成立日期 | 2002年11月08日 |

| 基金公司 | 华安基金 | 资产规模 | 20.31亿 |

| 管理费率 | 1.00 | 托管费率 | 0.20 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 95%×MSCI中国A股指数收益率 + 5%×金融同业存款利率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

运用增强性指数化投资方法,通过控制股票投资组合相对MSCI中国A股指数有限度的偏离,力求基金收益率适度超越本基金比较基准,并在谋求基金资产长期增值的基础上,择机实现一定的收益和分配。

投资范围

本基金资产主要投资于标的指数成份股。具体的投资范围为:

1)投资于股票的目标比例为基金资产净值的95%,本基金投资MSCI中国A股指数成份股的比重在50个交易日内不持续低于组合中股票市值的80%。

2)参与股票一级市场的市值配售以及MSCI中国A股指数成份股的增发和配股。

3)在成份股之外的股票投资,仅限于未售出的申购新股、预期将调整入指数成份股的个股以及增强性投资中替代成份股的其他个股。

4)在目前的法律法规限制下,保持不低于基金资产净值5%的现金或者到期日在一年以内的政府债券。

5)经中国证监会批准的允许本基金投资的其它金融工具。

1)投资于股票的目标比例为基金资产净值的95%,本基金投资MSCI中国A股指数成份股的比重在50个交易日内不持续低于组合中股票市值的80%。

2)参与股票一级市场的市值配售以及MSCI中国A股指数成份股的增发和配股。

3)在成份股之外的股票投资,仅限于未售出的申购新股、预期将调整入指数成份股的个股以及增强性投资中替代成份股的其他个股。

4)在目前的法律法规限制下,保持不低于基金资产净值5%的现金或者到期日在一年以内的政府债券。

5)经中国证监会批准的允许本基金投资的其它金融工具。

投资策略

1.投资组合原则及选择标准

(1)投资组合的基本原则

1)资产分配原则:本基金投资于股票的目标比例为基金资产净值的95%。本基金在目前中国证券市场缺少规避风险工具的情况下,可以根据开放式基金运作的实际需求和市场的实际情况,适当调整基金资产分配比例。

2)股票投资原则:本基金以MSCI中国A股指数成份股构成及其权重等指标为基础,通过复制和有限度的增强管理方法,构造指数化投资组合。在投资组合建立后,基金经理定期检验该组合与比较基准的跟踪偏离度,适时对投资组合进行调整,使跟踪偏离度控制在限定的范围内。此外,本基金还将参与一级市场的新股申购、股票增发等。

3)其他投资原则:本基金将审慎投资于经中国证监会批准的其他金融工具,减少基金资产的风险并提高基金的收益。

(2)投资组合构建

1)股票指数化投资组合构建:

本基金的指数化投资方式将采用复制法来实现对MSCI中国A股指数的跟踪,具体过程如下:

①以MSCI中国A股指数成份股构成及其权重为基础拟定标准权重的指数化投资组合方案;

②根据增强性投资选择标准,对标准权重的指数化投资组合进行调整,形成指数增强型投资组合方案;

③根据拟定的指数增强型投资组合方案,通过指数化投资组合交易系统进行买卖;

④基金经理根据建仓过程中的买卖情况、申购赎回情况等,对投资组合进行动态调整,以保证完成指数化投资组合的构建。

2)增强性投资选择标准:

本基金的增强性投资,是指在基于研究员和基金经理对行业及上市公司的深入研究和调查的基础上,由基金经理根据股票市场的具体情况,对投资组合的股票仓位、行业及个股、权重进行适当的调整。对于以下成份股,本基金将考虑予以剔除或降低权重:

①由于公司经营状况、财务状况严重恶化或其他基本面发生重大变化而导致其投资价值严重降低的个股;

②因流动性太差而导致无法按照指数标准权重建仓的个股;

③存在重大违规嫌疑,被监管部门调查的个股;

④基金经理在充分调研的基础上,判断预期收益将远低于成份股中同类股票或指数平均水平的个股;

⑤其他特殊个股,例如预期将从指数中剔除的个股等。

对于以下个股,本基金将考虑纳入组合或增加投资权重:

①新股配售而得到的非成份股以及因增发配售而超出指数标准权重的成份股,本基金将在新股上市后1个月以内择机卖出此类股票;

②由于其他成份股的建仓困难而被选择作为替代的个股;

③基金经理在充分调研的基础上,判断预期收益将远高于成份股中同类股票或指数平均水平的个股;

④其他特殊个股,例如预期将纳入指数的个股等。

(3)指数化增强性投资管理的限度和控制

本基金以指数化投资为主,增强性投资为辅,为控制因增强型投资而导致的投资组合相对指数标准结构的偏离,本基金选择以"跟踪偏离度"为标准,对积极投资行为予以约束,以控制基金相对指数的偏离风险。

■

n为计算区间,本基金选定为30个交易日

本基金以日跟踪偏离度为测算基础,将该指标的最大容忍值设定为0.5%,以每周为检测周期,即本基金将每周计算该指标,计算区间为每周最后一个交易日起前30个交易日(含当日)。如该指标接近或超过0.5%(相应折算的年跟踪偏离度约为7.75%),则基金经理必须通过归因分析,找出造成跟踪偏离的来源,如是源于积极投资的操作,则在适当时机行使必要的组合调整,降低增强性投资力度,以使跟踪偏离度回归到最大容忍值以下。当跟踪偏离度在最大容忍值以下时,由基金经理对最佳偏离度的选择作出判断。当本基金运作发展到一定阶段后,本基金可能会将测算基础转为代表相同风险度的周或月跟踪偏离度,具体变化将另行公告。

除此之外,本基金对增强性投资的其他限制包括:

①在本基金成立之日起的合理期间后,投资组合中持有的MSCI中国A股指数成份股的数量不低于指数成份股总个数的70%;

②在本基金成立之日起的合理期间后,投资组合中投资于股票资产的比例不低于基金资产净值的70%。

(1)投资组合的基本原则

1)资产分配原则:本基金投资于股票的目标比例为基金资产净值的95%。本基金在目前中国证券市场缺少规避风险工具的情况下,可以根据开放式基金运作的实际需求和市场的实际情况,适当调整基金资产分配比例。

2)股票投资原则:本基金以MSCI中国A股指数成份股构成及其权重等指标为基础,通过复制和有限度的增强管理方法,构造指数化投资组合。在投资组合建立后,基金经理定期检验该组合与比较基准的跟踪偏离度,适时对投资组合进行调整,使跟踪偏离度控制在限定的范围内。此外,本基金还将参与一级市场的新股申购、股票增发等。

3)其他投资原则:本基金将审慎投资于经中国证监会批准的其他金融工具,减少基金资产的风险并提高基金的收益。

(2)投资组合构建

1)股票指数化投资组合构建:

本基金的指数化投资方式将采用复制法来实现对MSCI中国A股指数的跟踪,具体过程如下:

①以MSCI中国A股指数成份股构成及其权重为基础拟定标准权重的指数化投资组合方案;

②根据增强性投资选择标准,对标准权重的指数化投资组合进行调整,形成指数增强型投资组合方案;

③根据拟定的指数增强型投资组合方案,通过指数化投资组合交易系统进行买卖;

④基金经理根据建仓过程中的买卖情况、申购赎回情况等,对投资组合进行动态调整,以保证完成指数化投资组合的构建。

2)增强性投资选择标准:

本基金的增强性投资,是指在基于研究员和基金经理对行业及上市公司的深入研究和调查的基础上,由基金经理根据股票市场的具体情况,对投资组合的股票仓位、行业及个股、权重进行适当的调整。对于以下成份股,本基金将考虑予以剔除或降低权重:

①由于公司经营状况、财务状况严重恶化或其他基本面发生重大变化而导致其投资价值严重降低的个股;

②因流动性太差而导致无法按照指数标准权重建仓的个股;

③存在重大违规嫌疑,被监管部门调查的个股;

④基金经理在充分调研的基础上,判断预期收益将远低于成份股中同类股票或指数平均水平的个股;

⑤其他特殊个股,例如预期将从指数中剔除的个股等。

对于以下个股,本基金将考虑纳入组合或增加投资权重:

①新股配售而得到的非成份股以及因增发配售而超出指数标准权重的成份股,本基金将在新股上市后1个月以内择机卖出此类股票;

②由于其他成份股的建仓困难而被选择作为替代的个股;

③基金经理在充分调研的基础上,判断预期收益将远高于成份股中同类股票或指数平均水平的个股;

④其他特殊个股,例如预期将纳入指数的个股等。

(3)指数化增强性投资管理的限度和控制

本基金以指数化投资为主,增强性投资为辅,为控制因增强型投资而导致的投资组合相对指数标准结构的偏离,本基金选择以"跟踪偏离度"为标准,对积极投资行为予以约束,以控制基金相对指数的偏离风险。

■

n为计算区间,本基金选定为30个交易日

本基金以日跟踪偏离度为测算基础,将该指标的最大容忍值设定为0.5%,以每周为检测周期,即本基金将每周计算该指标,计算区间为每周最后一个交易日起前30个交易日(含当日)。如该指标接近或超过0.5%(相应折算的年跟踪偏离度约为7.75%),则基金经理必须通过归因分析,找出造成跟踪偏离的来源,如是源于积极投资的操作,则在适当时机行使必要的组合调整,降低增强性投资力度,以使跟踪偏离度回归到最大容忍值以下。当跟踪偏离度在最大容忍值以下时,由基金经理对最佳偏离度的选择作出判断。当本基金运作发展到一定阶段后,本基金可能会将测算基础转为代表相同风险度的周或月跟踪偏离度,具体变化将另行公告。

除此之外,本基金对增强性投资的其他限制包括:

①在本基金成立之日起的合理期间后,投资组合中持有的MSCI中国A股指数成份股的数量不低于指数成份股总个数的70%;

②在本基金成立之日起的合理期间后,投资组合中投资于股票资产的比例不低于基金资产净值的70%。

收益分配原则

1.本基金收益以现金形式分配,但投资人可选择现金红利或将现金红利按红利发放日的基金份额净值自动转为基金份额进行再投资。如果投资者没有明示选择收益分配方式,则视为选择现金方式;

2.基金收益分配每年至少一次,成立不满3个月,收益可不分配;

3.基金当年收益先弥补上一年度亏损后,方可进行当年收益分配;

4.基金收益分配后每基金份额净值不能低于面值;

5.如果基金投资当期出现净亏损,则不进行收益分配;

6.每一基金份额享有同等分配权;

7.在权益登记日,如投资者的基金账户或基金份额处于冻结状态或者托管转出尚未转入时,其相对应的现金红利自动转购基金份额;

8.红利分配时所发生的银行转账或其他手续费用由投资人自行承担。当投资人的现金红利小于一定金额,不足于支付银行转账或其他手续费用时,基金注册登记机构可将投资人的现金红利按红利发放日的基金份额净值自动转为基金份额,不足0.01份基金份额的,四舍五入。

2.基金收益分配每年至少一次,成立不满3个月,收益可不分配;

3.基金当年收益先弥补上一年度亏损后,方可进行当年收益分配;

4.基金收益分配后每基金份额净值不能低于面值;

5.如果基金投资当期出现净亏损,则不进行收益分配;

6.每一基金份额享有同等分配权;

7.在权益登记日,如投资者的基金账户或基金份额处于冻结状态或者托管转出尚未转入时,其相对应的现金红利自动转购基金份额;

8.红利分配时所发生的银行转账或其他手续费用由投资人自行承担。当投资人的现金红利小于一定金额,不足于支付银行转账或其他手续费用时,基金注册登记机构可将投资人的现金红利按红利发放日的基金份额净值自动转为基金份额,不足0.01份基金份额的,四舍五入。

风险收益特征

本基金为增强型指数基金,通过承担证券市场的系统性风险,来获取市场的平均回报,属于中等风险、中等收益的投资产品。

华安基金

管理规模:3267.46亿

旗下基金:177只

华安沪港深机会灵活配置混合

日增长率 -2.26% 累计净值 2.499

华安沪港深通精选灵活配置混合

日增长率 -0.75% 累计净值 3.156

华安大中华升级

日增长率 1.48% 累计净值 2.392

华安香港精选

日增长率 1.37% 累计净值 2.963

华安沪港深优选混合

日增长率 -2.52% 累计净值 1.3203