华安宝利配置混合基金

(040004)| 基金类型:混合型 | 基金规模:15.72亿亿元 |

| 成 立 日:2004年08月24日 | 基金公司:华安基金 |

| 基金经理:陈媛 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-10-28]

0.894

日增长率: -0.78% 累计净值: 4.661

- 近一周

增长率

2.29% - 近一月

增长率

-0.11% - 近一季

增长率

8.36% - 近半年

增长率

20.97%

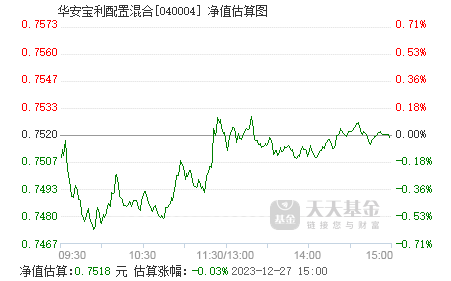

实时估值

历史净值

基金概况

| 基金全称 | 华安宝利配置证券投资基金 | 基金简称 | 华安宝利配置混合 |

| 基金代码 | 040004 | 基金类型 | 混合型 |

| 发行日期 | 2004年07月16日 | 成立日期 | 2004年08月24日 |

| 基金公司 | 华安基金 | 资产规模 | 15.72亿 |

| 管理费率 | 1.20 | 托管费率 | 0.25 |

| 申购费率 | 1.20 | 赎回费率 | 1.50 |

| 业绩比较基准 | 35%×天相转债指数收益率 + 30%×天相280指数收益率 + 30%×天相国债全价指数收益率 + 5%×金融同业存款利率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

通过挖掘存在于各相关证券子市场以及不同金融工具之间的投资机会,灵活配置资产,并充分提高基金资产的使用效率,在实现基金资产保值的基础上获取更高的投资收益。

投资范围

本基金主要投资于中国证监会认可的具有良好流动性的金融工具,如债券(包括可转换债券、国债、金融债、企业债)、股票、短期金融工具(含央行票据、债券回购)等,并根据开放式基金的申购和赎回情况,保留适当比例的现金。

可转换债券及其对应的基础股票目标比例45%,最高比例70%,最低比例10%,其它债券(除可转换债券外)目标比例30%,最高比例65%,最低比例,10%。其它股票(除可转换债券所对应的基础股票外)目标比例20%,最高比例,65%,最低比例10%。

可转换债券及其对应的基础股票目标比例45%,最高比例70%,最低比例10%,其它债券(除可转换债券外)目标比例30%,最高比例65%,最低比例,10%。其它股票(除可转换债券所对应的基础股票外)目标比例20%,最高比例,65%,最低比例10%。

投资策略

基金管理人将通过对中国证券市场进行定量和定性的分析,采用积极的投资组合策略,保留可控制的风险,规避或降低无法控制的风险,发现和捕捉市场机会以实现基金的投资目标。

1, 整体投资组合策略

(1)资产配置策略

本基金将通过对宏观经济、国家政策等可能影响证券市场的重要因素的研究和预测,并利用公司研究开发的各种数量模型工具,分析和比较不同证券子市场和不同金融工具的收益及风险特征,积极寻找各种可能的套利和价值增长的机会,以确定基金资产的分配比例,如股票市场、债券市场和短期资金市场的资产配置比例;可转换债券在债券投资中的配置比例;

债券投资中的市场配置比例;股票和可转换债投资中的行业配置比例等。同时基金管理人将根据预先的研究和判断,对不同的证券子市场和金融工具设定收益目标,主动实现投资收益。

(2)资产调控策略

基金管理人将在深入分析和研究基础上,通过适时的债券回购和逆回购操作,提高基金资产的使用效率。此外,在获得有关监管机关的同意或许可后,本基金也将充分利用开放式回购等资产调控工具,在严格的风险管理基础上,以获得更多的投资收益,实现在市场上升和下跌时都可能为投资者获取收益的目标。如在市场价格处于上升过程中,本基金可以通过

开放式回购交易等资产调控产品达到融资的效果;在市场价格处于下降过程中,本基金可以通过开放式回购交易等资产调控工具达到为投资者获取收益的效果;在市场价格不确定时,

本基金可通过开放式逆回购等资产调控工具,将融入的固定收益类证券与现券进行对冲,实现套期保值,锁定收益;在市场资金紧张,短、长期回购成本倒置时,本基金可以通过回购利率组合进行套利。

本基金采用资产调控策略的资金余额不得超过基金净资产的40%,若未来有关监管机构有新规定的,按照有关监管机构的规定执行。

2,具体品种投资策略

(1)可转换债券及其对应的基础股票的投资策略

可转换债券同时具有债券、股票和期权的相关特性,结合了股票的长期增长潜力和债券的相对安全、收益固定的优势,并有利于从资产整体配置上分散利率风险并提高收益水平。

本基金将重点从可转换债券的内在债券价值(如票面利息、利息补偿及无条件回售价格)、保护条款的适用范围、期权价值的大小、基础股票的质地和成长性、基础股票的流通性等方面进行研究,在公司自行开发的可转债定价分析系统的支持下,充分发掘投资价值,并积极寻找各种套利机会,以获取更高的投资收益。

具体的投资方法包括但不限于:新券申购以获取一、二级市场的无风险收益;根据可转债的转股溢折价率,结合转债条款、股票基本面和流通性,确定可转债与其对应股票之间的配置比例,并利用转股期内基础股票转换价格与转债价格的定价偏差进行套利;当股市良好时,持有可转换债券或逢高卖出,以享受股市上升的利益;股市低迷时,持有可转换债券获

取固定利息。可转换债券及其对应的基础股票是本基金重要的投资品种。

(2)国债、企业债等其它固定收益类证券的投资策略

利率预期调整方法为本基金进行国债、企业债等其它固定收益类证券投资的核心策略。基金管理人将通过利率预期调整方法,确定整体投资组合。

在利率预期调整方法的基础上,基金管理人通过对收益率、流动性、信用风险和风险溢价等因素的综合评估,合理分配固定收益类证券组合中投资于国债、金融债、企业债、短期金融工具等产品的比例。并灵活地采用收益率曲线方法、市场和品种选择方法等以组建一个有效的固定收益类证券组合。力求这些有效的固定收益类证券组合,在一定的风险度下能提

供最大的预期收益,或者在确定收益率上承担最小的风险。

(3)其它股票的投资策略

本基金除了投资可转换债券所对应的基础股票外,还将通过基本面研究和数量分析相结合的方法,在公司开发的条件特征选股模型的支持下,选择具有良好投资价值的股票。

股票选择的过程如下:首先通过初步筛选选定研究目标,然后结合实地调研进行深入的基本面分析,并完成财务分析预测及价值评估模型,在力求获得准确的估值结果的基础上,形成明确的投资建议,最终纳入基金股票库。在形成基金股票库的过程中,本基金还将参考条件特征选股模型所给出的分析,以求进一步完善。条件特征模型是基于对大量股票价格正

常及异常变动的研究,对包括行业差异等诸多因素进行分析,以获取评估公司内在价值的相关参数,从而确定被市场高估或低估的行业和公司。

此外,本基金还将分析、判断新股的二级市场定价,评估新股一、二级市场间的差价幅度。对于认定有投资价值的新股进行认购。

1, 整体投资组合策略

(1)资产配置策略

本基金将通过对宏观经济、国家政策等可能影响证券市场的重要因素的研究和预测,并利用公司研究开发的各种数量模型工具,分析和比较不同证券子市场和不同金融工具的收益及风险特征,积极寻找各种可能的套利和价值增长的机会,以确定基金资产的分配比例,如股票市场、债券市场和短期资金市场的资产配置比例;可转换债券在债券投资中的配置比例;

债券投资中的市场配置比例;股票和可转换债投资中的行业配置比例等。同时基金管理人将根据预先的研究和判断,对不同的证券子市场和金融工具设定收益目标,主动实现投资收益。

(2)资产调控策略

基金管理人将在深入分析和研究基础上,通过适时的债券回购和逆回购操作,提高基金资产的使用效率。此外,在获得有关监管机关的同意或许可后,本基金也将充分利用开放式回购等资产调控工具,在严格的风险管理基础上,以获得更多的投资收益,实现在市场上升和下跌时都可能为投资者获取收益的目标。如在市场价格处于上升过程中,本基金可以通过

开放式回购交易等资产调控产品达到融资的效果;在市场价格处于下降过程中,本基金可以通过开放式回购交易等资产调控工具达到为投资者获取收益的效果;在市场价格不确定时,

本基金可通过开放式逆回购等资产调控工具,将融入的固定收益类证券与现券进行对冲,实现套期保值,锁定收益;在市场资金紧张,短、长期回购成本倒置时,本基金可以通过回购利率组合进行套利。

本基金采用资产调控策略的资金余额不得超过基金净资产的40%,若未来有关监管机构有新规定的,按照有关监管机构的规定执行。

2,具体品种投资策略

(1)可转换债券及其对应的基础股票的投资策略

可转换债券同时具有债券、股票和期权的相关特性,结合了股票的长期增长潜力和债券的相对安全、收益固定的优势,并有利于从资产整体配置上分散利率风险并提高收益水平。

本基金将重点从可转换债券的内在债券价值(如票面利息、利息补偿及无条件回售价格)、保护条款的适用范围、期权价值的大小、基础股票的质地和成长性、基础股票的流通性等方面进行研究,在公司自行开发的可转债定价分析系统的支持下,充分发掘投资价值,并积极寻找各种套利机会,以获取更高的投资收益。

具体的投资方法包括但不限于:新券申购以获取一、二级市场的无风险收益;根据可转债的转股溢折价率,结合转债条款、股票基本面和流通性,确定可转债与其对应股票之间的配置比例,并利用转股期内基础股票转换价格与转债价格的定价偏差进行套利;当股市良好时,持有可转换债券或逢高卖出,以享受股市上升的利益;股市低迷时,持有可转换债券获

取固定利息。可转换债券及其对应的基础股票是本基金重要的投资品种。

(2)国债、企业债等其它固定收益类证券的投资策略

利率预期调整方法为本基金进行国债、企业债等其它固定收益类证券投资的核心策略。基金管理人将通过利率预期调整方法,确定整体投资组合。

在利率预期调整方法的基础上,基金管理人通过对收益率、流动性、信用风险和风险溢价等因素的综合评估,合理分配固定收益类证券组合中投资于国债、金融债、企业债、短期金融工具等产品的比例。并灵活地采用收益率曲线方法、市场和品种选择方法等以组建一个有效的固定收益类证券组合。力求这些有效的固定收益类证券组合,在一定的风险度下能提

供最大的预期收益,或者在确定收益率上承担最小的风险。

(3)其它股票的投资策略

本基金除了投资可转换债券所对应的基础股票外,还将通过基本面研究和数量分析相结合的方法,在公司开发的条件特征选股模型的支持下,选择具有良好投资价值的股票。

股票选择的过程如下:首先通过初步筛选选定研究目标,然后结合实地调研进行深入的基本面分析,并完成财务分析预测及价值评估模型,在力求获得准确的估值结果的基础上,形成明确的投资建议,最终纳入基金股票库。在形成基金股票库的过程中,本基金还将参考条件特征选股模型所给出的分析,以求进一步完善。条件特征模型是基于对大量股票价格正

常及异常变动的研究,对包括行业差异等诸多因素进行分析,以获取评估公司内在价值的相关参数,从而确定被市场高估或低估的行业和公司。

此外,本基金还将分析、判断新股的二级市场定价,评估新股一、二级市场间的差价幅度。对于认定有投资价值的新股进行认购。

收益分配原则

1.本基金收益以现金形式分配,但投资者可选择现金红利或将现金红利按红利发放日的基金份额资产净值自动转为基金份额进行再投资;

2.基金收益分配每年至少一次,成立不满3 个月,收益可不分配;

3.基金当年收益先弥补上一年度亏损后,方可进行当年收益分配;

4.基金收益分配后每基金份额资产净值不能低于面值;

5.如果基金投资当期出现净亏损,则不进行收益分配;

6.每一基金份额享有同等分配权;

7. 基金收益分配比例不得低于基金净收益的90%;

8.红利分配时所发生的银行转账或其他手续费用由投资者自行承担。当投资者的现金红利小于一定金额,不足以支付银行转账或其他手续费用时,基金注册与过户登记人可将投资者的现金红利按红利发放日的基金份额资产净值自动转为基金份额,四舍五入,保留至0.01 份。

2.基金收益分配每年至少一次,成立不满3 个月,收益可不分配;

3.基金当年收益先弥补上一年度亏损后,方可进行当年收益分配;

4.基金收益分配后每基金份额资产净值不能低于面值;

5.如果基金投资当期出现净亏损,则不进行收益分配;

6.每一基金份额享有同等分配权;

7. 基金收益分配比例不得低于基金净收益的90%;

8.红利分配时所发生的银行转账或其他手续费用由投资者自行承担。当投资者的现金红利小于一定金额,不足以支付银行转账或其他手续费用时,基金注册与过户登记人可将投资者的现金红利按红利发放日的基金份额资产净值自动转为基金份额,四舍五入,保留至0.01 份。

风险收益特征

本基金面临与其他开放式基金相同的风险(例如市场风险、流动性风险、管理风险、技术风险等),但上述风险在本基金中存在一定的特殊性。本基金主要面临的风险为:利率风险,政策风险,经济周期风险, 信用风险,再投资风险,上市公司经营风险,新产品创新带来的风险,购买力风险,流动性风险,现金管理风险,技术风险,管理风险,巨额赎回风险等。

华安基金

管理规模:3267.46亿

旗下基金:177只

华安沪港深机会灵活配置混合

日增长率 -2.26% 累计净值 2.499

华安沪港深通精选灵活配置混合

日增长率 -0.75% 累计净值 3.156

华安大中华升级

日增长率 1.48% 累计净值 2.392

华安香港精选

日增长率 1.37% 累计净值 2.963

华安沪港深优选混合

日增长率 -2.52% 累计净值 1.3203