嘉实回报混合基金

(070018)| 基金类型:混合型 | 基金规模:4.25亿亿元 |

| 成 立 日:2009年08月18日 | 基金公司:嘉实基金 |

| 基金经理:常蓁 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-10-31]

1.55

日增长率: 0.06% 累计净值: 2.498

- 近一周

增长率

0.78% - 近一月

增长率

-1.9% - 近一季

增长率

13.47% - 近半年

增长率

14.48%

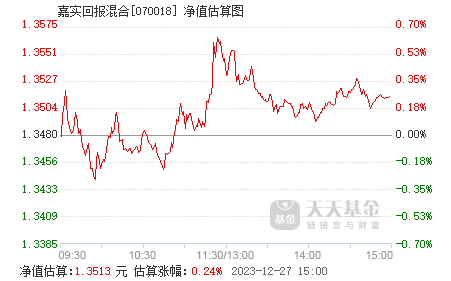

实时估值

历史净值

基金概况

| 基金全称 | 嘉实回报灵活配置混合型证券投资基金 | 基金简称 | 嘉实回报混合 |

| 基金代码 | 070018 | 基金类型 | 混合型 |

| 发行日期 | 2009年07月14日 | 成立日期 | 2009年08月18日 |

| 基金公司 | 嘉实基金 | 资产规模 | 4.25亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 同期人民币一年期定期存款利率(税前) | 跟踪标的 | 该基金无跟踪标的 |

投资目标

力争每年获得较高的绝对回报。

投资范围

本基金投资于依法发行或上市的股票、债券等金融工具及法律、法规或中国证监会允许基金投资的其他金融工具,具体包括:股票、衍生工具(权证等)、债券(国债、金融债、企业(公司)债、次级债、可转换债券(含分离交易可转债)、资产支持证券、央行票据、短期融资券等)、债券回购、银行存款等以及法律、法规或中国证监会允许基金投资的其他金融工具。如法律法规或监管机构以后允许基金投资股票指数期货等金融衍生产品或其它品种,可以根据有关规定将其纳入投资范围,并报证监会备案。

若法律法规或中国证监会对基金投资权证的比例有新的规定,适用新的规定。

若法律法规或中国证监会对基金投资权证的比例有新的规定,适用新的规定。

投资策略

本基金强调自上而下、从大类资产到个券选择的配置策略。灵活的大类资产配置、多策略的行业及主题配置以及精选个股个券是获得持续稳定回报的主要来源,而纪律性的风险管理策略是保证回报的重要手段。因此,本基金将运用大类资产配置模型、行业选择和个券选择三个层次的投资策略,并综合运用风险管理策略实现基金的投资目标。

1. 资产配置策略

在大类资产配置上,依据自主开发的战术资产配置模型(Tactical Asset Allocation, TAA Model),在遵守有关投资限制规定的前提下,合理分配各类资产投资比例。本基金的大类资产配置TAA模型综合考虑了以下几方面因素:

(1)宏观因素:宏观面关注基本面的重要经济数据以及货币和财政政策的变化。经济基本面我们特别关注GDP 增长、工业增加值等各种国民生产统计指标,从而分析对股票市场的影响。而货币和财政政策主要分析利率、CPI、信贷等的影响。

(2)市场因素:市场方面我们关注流动性的变化对市场的影响。同时通过反映投资者情绪和信息的技术和统计指标预测未来的市场变化趋势。

(3)估值因素:估值方面我们不仅关注股票市场的绝对估值因素,同时也比较不同市场之间的相对估值变化,以在大类资产间寻找相对的估值洼地。

在预期股票市场处于高风险区域或预期股票市场趋于下跌时,本基金将大幅减少股票投资比例,而主要投资于债券市场,以回避股票市场下跌的系统性风险,避免组合损失,从而实现组合的稳健增值。

2. 股票投资策略

本基金秉持自上而下的投资理念,在股票投资策略中,优先进行行业配置,然后在行业内精选个股。同时,本基金也着力发掘有价值的主题性投资机会。

(1)行业及主题选择策略

基金经理通过分析行业赢利能力、发展前景、周期性,并综合考虑政策影响和市场认同度等因素,确定各行业以及主题的投资比例,并根据市场情况动态调整。

(2)个股选择策略

在个股选择上,采用对基本面的深度研究为主、数量分析为辅的选股策略,并积极寻找各类主题型机会,从多层面多角度发掘有价值的股票。本基金运用数量方法,根据宏观经济和市场的最新情况,对全市场股票按照给定条件进行初步筛选,得到初级股票池。在此基础上,对于初级股票池中的个股从多角度进行深度研究,寻找价值被低估或者有良好成长性的股票形成投资股票池。同时,本基金积极发掘有价值的投资主题,通过细致的市场调研和分析,寻找相关的优良投资品种。

3. 债券投资策略

本基金在债券投资方面,通过深入分析宏观经济数据、货币政策和利率变化趋势以及不同类属的收益率水平、流动性和信用风险等因素,以久期控制和结构分布策略为主,以收益率曲线策略、利差策略等为辅,构造能够提供稳定收益的债券和货币市场工具组合。

4. 衍生品投资策略

本基金的衍生品投资将严格遵守证监会及相关法律法规的约束,合理利用衍生工具,利用数量方法发掘可能的套利机会,并帮助基金实现保值和锁定收益的目的。

5. 风险管理策略

风险管理策略是本基金实现稳定增值目标的重要保障。本基金将运用风险预算模型(Risk Budgeting Model, RB Model)技术,根据基金资产的变化和外部市场环境的变化,动态调整本基金的持仓,以锁定收益、减少亏损,达到稳定升值的目的。

1. 资产配置策略

在大类资产配置上,依据自主开发的战术资产配置模型(Tactical Asset Allocation, TAA Model),在遵守有关投资限制规定的前提下,合理分配各类资产投资比例。本基金的大类资产配置TAA模型综合考虑了以下几方面因素:

(1)宏观因素:宏观面关注基本面的重要经济数据以及货币和财政政策的变化。经济基本面我们特别关注GDP 增长、工业增加值等各种国民生产统计指标,从而分析对股票市场的影响。而货币和财政政策主要分析利率、CPI、信贷等的影响。

(2)市场因素:市场方面我们关注流动性的变化对市场的影响。同时通过反映投资者情绪和信息的技术和统计指标预测未来的市场变化趋势。

(3)估值因素:估值方面我们不仅关注股票市场的绝对估值因素,同时也比较不同市场之间的相对估值变化,以在大类资产间寻找相对的估值洼地。

在预期股票市场处于高风险区域或预期股票市场趋于下跌时,本基金将大幅减少股票投资比例,而主要投资于债券市场,以回避股票市场下跌的系统性风险,避免组合损失,从而实现组合的稳健增值。

2. 股票投资策略

本基金秉持自上而下的投资理念,在股票投资策略中,优先进行行业配置,然后在行业内精选个股。同时,本基金也着力发掘有价值的主题性投资机会。

(1)行业及主题选择策略

基金经理通过分析行业赢利能力、发展前景、周期性,并综合考虑政策影响和市场认同度等因素,确定各行业以及主题的投资比例,并根据市场情况动态调整。

(2)个股选择策略

在个股选择上,采用对基本面的深度研究为主、数量分析为辅的选股策略,并积极寻找各类主题型机会,从多层面多角度发掘有价值的股票。本基金运用数量方法,根据宏观经济和市场的最新情况,对全市场股票按照给定条件进行初步筛选,得到初级股票池。在此基础上,对于初级股票池中的个股从多角度进行深度研究,寻找价值被低估或者有良好成长性的股票形成投资股票池。同时,本基金积极发掘有价值的投资主题,通过细致的市场调研和分析,寻找相关的优良投资品种。

3. 债券投资策略

本基金在债券投资方面,通过深入分析宏观经济数据、货币政策和利率变化趋势以及不同类属的收益率水平、流动性和信用风险等因素,以久期控制和结构分布策略为主,以收益率曲线策略、利差策略等为辅,构造能够提供稳定收益的债券和货币市场工具组合。

4. 衍生品投资策略

本基金的衍生品投资将严格遵守证监会及相关法律法规的约束,合理利用衍生工具,利用数量方法发掘可能的套利机会,并帮助基金实现保值和锁定收益的目的。

5. 风险管理策略

风险管理策略是本基金实现稳定增值目标的重要保障。本基金将运用风险预算模型(Risk Budgeting Model, RB Model)技术,根据基金资产的变化和外部市场环境的变化,动态调整本基金的持仓,以锁定收益、减少亏损,达到稳定升值的目的。

收益分配原则

1、本基金收益分配方式分两种:现金分红与红利再投资,基金份额持有人可自行选择收益分配方式;基金份额持有人事先未做出选择的,默认的分红方式为现金红利;选择采取红利再投资形式的,分红资金将按除息日基金份额净值转成相应基金份额;

2、每一基金份额享有同等分配权;

3、基金收益分配后,可供分配利润计算截至日的每份基金份额净值扣减每份基金份额所派发的红利后不能低于面值;

4、在符合有关基金分红条件下,可进行收益分配;本基金月度进行收益分配评估,如基金自上次基金收益分配除息日至本次可供分配利润计算截至日的份额净值增长率超过本基金业绩比较基准(同期人民币一年期定期存款利率(税前)),本基金可进行月度收益分配,每次基金收益分配比例不低于符合上述基金分红条件的可供分配利润的50%;

5、在符合有关基金分红条件下,每年分红次数至少1次,最多15次;基金合同生效不满三个月,收益可不分配;

6、法律法规或监管机构另有规定的,从其规定。

2、每一基金份额享有同等分配权;

3、基金收益分配后,可供分配利润计算截至日的每份基金份额净值扣减每份基金份额所派发的红利后不能低于面值;

4、在符合有关基金分红条件下,可进行收益分配;本基金月度进行收益分配评估,如基金自上次基金收益分配除息日至本次可供分配利润计算截至日的份额净值增长率超过本基金业绩比较基准(同期人民币一年期定期存款利率(税前)),本基金可进行月度收益分配,每次基金收益分配比例不低于符合上述基金分红条件的可供分配利润的50%;

5、在符合有关基金分红条件下,每年分红次数至少1次,最多15次;基金合同生效不满三个月,收益可不分配;

6、法律法规或监管机构另有规定的,从其规定。

风险收益特征

本基金为混合型基金,其长期平均风险和预期收益率低于股票基金,高于债券基金及货币市场基金。