大成可转债增强债券基金

(090017)| 基金类型:债券型 | 基金规模:0.26亿亿元 |

| 成 立 日:2011年11月30日 | 基金公司:大成基金 |

| 基金经理:李富强 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-11]

1.94

日增长率: -0.61% 累计净值: 1.95

- 近一周

增长率

1.36% - 近一月

增长率

0.43% - 近一季

增长率

10.84% - 近半年

增长率

23.17%

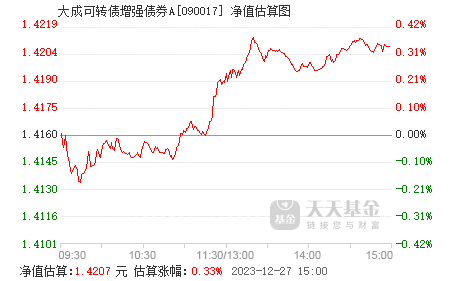

实时估值

历史净值

基金概况

| 基金全称 | 大成可转债增强债券型证券投资基金 | 基金简称 | 大成可转债增强债券 |

| 基金代码 | 090017 | 基金类型 | 债券型 |

| 发行日期 | 2011年10月26日 | 成立日期 | 2011年11月30日 |

| 基金公司 | 大成基金 | 资产规模 | 0.26亿 |

| 管理费率 | 1.00 | 托管费率 | 0.20 |

| 申购费率 | 0.80 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中信标普可转债指数×60%+中债综合指数×40% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

在严格控制投资风险、保持资产流动性的前提下,采取自上而下的资产配置策略和自下而上的个券选择策略,通过主动投资组合管理,充分把握可转债兼具股性和债性的风险收益特征,追求投资资金的长期保值增值。

投资范围

本基金的投资对象为具有良好流动性的金融工具,包括国内依法发行或上市交易的股票(包含中小板,创业板及其他经中国证监会核准上市的股票)、债券、货币市场工具、权证、资产支持证券及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

1、大类资产配置策略

本基金主要投资于可转债等固定收益类资产,在确保基金资产收益安全与稳定的同时,以有限的风险载荷博取股票市场的上涨收益。本基金将在基金合同约定的投资范围内结合定性以及定量分析,自上而下地实施整体资产配置策略,通过对国内外宏观经济状况、证券市场走势、市场利率走势以及市场资金供求状况、信用风险变化情况和有关政策法律法规等因素的综合分析,预测各大类资产未来收益率变化情况,在不同的大类资产之间进行动态调整和优化,以规避市场风险,把握市场收益变化,进而提高基金收益率。

2、固定收益类资产投资策略

(1)可转债投资策略

可转债是一种含权债券,它同时具备了普通股票所不具备的债性和普通债券所不具备的股性。在股票市场下跌时,可转债由于受到纯债价值的支撑,一般不会跌破其债券价值部分;在股票市场上涨时,又由于内生的期权属性,可转债可分享正股股票上涨的收益。合理地利用可转债的股性和债性双重特征,可在有效控制组合风险的基础上获取一定的超额收益。在经济处于复苏和繁荣的阶段,若股市表现较好,则可通过超配转股期权价值高的可转债来增强债券组合的收益;在经济处于衰退的阶段,若市场基准利率下行,则可通过超配普通债券以及纯债价值较高的可转债来获得较好的收益。

(2)普通债券投资策略

3、权益类资产投资策略

4、资产支持证券投资策略

本基金将在宏观经济和基本面分析的基础上,对资产支持证券标的资产的质量和构成、利率风险、信用风险、流动性风险和提前偿付风险等进行定性和定量的全方面分析,评估其相对投资价值并作出相应的投资决策,力求在控制投资风险的前提下尽可能的提高本基金的收益。

5、权证投资策略

本基金将在控制投资风险和保障基金财产安全的前提下,对权证进行投资。权证投资策略主要包括以下几个方面:1)采用市场公认的多种期权定价模型对权证进行定价,作为权证投资的价值基准;2)根据权证标的股票基本面的研究估值,结合权证理论价值进行权证趋势投资;3)利用权证衍生工具的特性,通过权证与证券的组合投资,达到改善组合风险收益特征的目的,包括但不限于杠杆交易策略、看跌保护组合策略等。

本基金主要投资于可转债等固定收益类资产,在确保基金资产收益安全与稳定的同时,以有限的风险载荷博取股票市场的上涨收益。本基金将在基金合同约定的投资范围内结合定性以及定量分析,自上而下地实施整体资产配置策略,通过对国内外宏观经济状况、证券市场走势、市场利率走势以及市场资金供求状况、信用风险变化情况和有关政策法律法规等因素的综合分析,预测各大类资产未来收益率变化情况,在不同的大类资产之间进行动态调整和优化,以规避市场风险,把握市场收益变化,进而提高基金收益率。

2、固定收益类资产投资策略

(1)可转债投资策略

可转债是一种含权债券,它同时具备了普通股票所不具备的债性和普通债券所不具备的股性。在股票市场下跌时,可转债由于受到纯债价值的支撑,一般不会跌破其债券价值部分;在股票市场上涨时,又由于内生的期权属性,可转债可分享正股股票上涨的收益。合理地利用可转债的股性和债性双重特征,可在有效控制组合风险的基础上获取一定的超额收益。在经济处于复苏和繁荣的阶段,若股市表现较好,则可通过超配转股期权价值高的可转债来增强债券组合的收益;在经济处于衰退的阶段,若市场基准利率下行,则可通过超配普通债券以及纯债价值较高的可转债来获得较好的收益。

(2)普通债券投资策略

3、权益类资产投资策略

4、资产支持证券投资策略

本基金将在宏观经济和基本面分析的基础上,对资产支持证券标的资产的质量和构成、利率风险、信用风险、流动性风险和提前偿付风险等进行定性和定量的全方面分析,评估其相对投资价值并作出相应的投资决策,力求在控制投资风险的前提下尽可能的提高本基金的收益。

5、权证投资策略

本基金将在控制投资风险和保障基金财产安全的前提下,对权证进行投资。权证投资策略主要包括以下几个方面:1)采用市场公认的多种期权定价模型对权证进行定价,作为权证投资的价值基准;2)根据权证标的股票基本面的研究估值,结合权证理论价值进行权证趋势投资;3)利用权证衍生工具的特性,通过权证与证券的组合投资,达到改善组合风险收益特征的目的,包括但不限于杠杆交易策略、看跌保护组合策略等。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为12次,每份基金份额每次收益分配比例不得低于每份基金份额该次可供分配利润的20%,若《基金合同》生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;如投资者在不同销售机构选择的分红方式不同,基金注册登记机构将以投资者最后一次选择的分红方式为准;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、基金红利发放日距离收益分配基准日(即可供分配利润计算截止日)时间不得超过15个工作日;

6、法律法规或监管机关另有规定的,从其规定。

在不影响投资者利益并且在法律法规允许的前提下,在履行适当手续后,基金管理人可对上述基金收益分配方案进行调整,但应于变更实施日前在指定媒体公告。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;如投资者在不同销售机构选择的分红方式不同,基金注册登记机构将以投资者最后一次选择的分红方式为准;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、基金红利发放日距离收益分配基准日(即可供分配利润计算截止日)时间不得超过15个工作日;

6、法律法规或监管机关另有规定的,从其规定。

在不影响投资者利益并且在法律法规允许的前提下,在履行适当手续后,基金管理人可对上述基金收益分配方案进行调整,但应于变更实施日前在指定媒体公告。

风险收益特征

本基金为债券型基金产品,属证券投资基金中的低风险收益品种,其预期风险与预期收益高于货币市场基金,低于混合型基金和股票型基金。本基金主要投资于可转换债券(含可分离交易可转债),在债券型基金中属于风险水平相对较高的投资产品。

大成基金

管理规模:1759.67亿

旗下基金:111只

大成动态量化混合

日增长率 0.08% 累计净值 1.4584

大成360互联网+大数据100A

日增长率 0.01% 累计净值 3.3383

大成360互联网+大数据100C

日增长率 0.01% 累计净值 3.1702

大成景恒混合A

日增长率 -0.65% 累计净值 4.91

大成景恒混合C

日增长率 -0.65% 累计净值 3.637