博时卓越品牌混合(LOF)基金

(160512)| 基金类型:混合型 | 基金规模:3.47亿亿元 |

| 成 立 日:2011年04月22日 | 基金公司:博时基金 |

| 基金经理:王增财 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-10-24]

2.37

日增长率: 2.42% 累计净值: 2.54

- 近一周

增长率

5.33% - 近一月

增长率

-1.94% - 近一季

增长率

20.3% - 近半年

增长率

20.86%

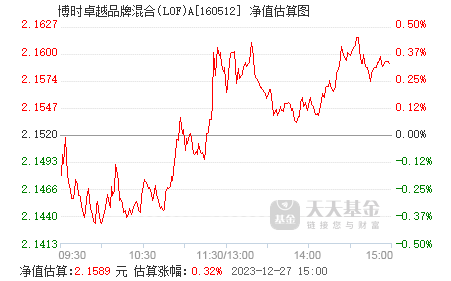

实时估值

历史净值

基金概况

| 基金全称 | 博时卓越品牌混合型证券投资基金(LOF) | 基金简称 | 博时卓越品牌混合(LOF) |

| 基金代码 | 160512 | 基金类型 | 混合型 |

| 发行日期 | 2011年05月04日 | 成立日期 | 2011年04月22日 |

| 基金公司 | 博时基金 | 资产规模 | 3.47亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 沪深300指数收益率×80%+中证全债指数收益率×20% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金主要通过投资于A股市场经过严格筛选的具有投资价值的品牌上市公司的股票,力争通过主动操作,获取较长期限内的资本增值和资本利得。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括A股股票、固定收益类证券、货币市场金融工具、现金、权证、股指期货及法律法规或中国证监会允许基金投资的其他金融工具。固定收益类证券主要包括国债、金融债、公司债、企业债、政府机构债、次级债、可转换公司债券、可分离债、资产支持债券等;货币市场金融工具包括中央银行票据、短期融资券、回购(包括正回购和逆回购)、同业存款等。如果法律法规或监管机构以后允许基金投资其他品种,本基金管理人在履行适当程序后,可以将其纳入本基金的投资范围。

因基金规模或市场变化等因素导致本基金投资组合不符合上述规定的,基金管理人将在合理期限内做出调整以符合上述规定。法律、法规另有规定的,从其规定。

因基金规模或市场变化等因素导致本基金投资组合不符合上述规定的,基金管理人将在合理期限内做出调整以符合上述规定。法律、法规另有规定的,从其规定。

投资策略

1、资产配置策略

在大类资产配置上,本基金强调通过自上而下的宏观分析与自下而上的行业、公司分析和估值分析有机结合进行前瞻性的决策。

一方面,通过分析宏观经济变量(包括GDP增长率、CPI走势、货币供应量的绝对水平和增长率、利率水平与走势等),积极关注国家财政、税收、货币、汇率等,来判断经济周期目前的位置以及未来将发展的方向

另一方面,根据对上市公司业务品质的改善、财务品质的改善、整体估值水平等指标进行定量分析,得出对市场走势的判断。

根据对经济周期和市场走势的判断,决定股票、固定收益证券和现金等大类资产在给定区间内的动态配置。

2、股票投资策略

(1)投资理念

本基金的股票投资采用品牌精选的主动式投资策略,即在战略上,以自下而上的精选个股为主导,在战术上,强调个股选择与自上而下的资产配置和组合管理相结合,在风险控制的基础上,力求获取投资组合的超额收益。

(2)投资策略

1)品牌投资的基本原则

不同行业属性的品牌的投资价值具有不同的特征,本基金将根据品牌的行业属性对品牌进行评估,跟踪研究不同行业中品牌的作用,及时更新不同行业的品牌评价标准。

2)品牌投资策略

本基金从品牌分析和估值分析两个方面来考查品牌的投资价值,选择品牌优秀、估值具备优势的投资标的,作为本基金对具有投资价值的品牌上市公司股票的投资。品牌分析包含:品牌强度、品牌优势、盈利能力和财务品质四个部分。

1)品牌强度分析

品牌强度用以衡量消费者对品牌认知情感强弱。本基金用以评价品牌强度的指标包括但是不限于:市场份额、客户忠诚度和品牌知名度等。

2)品牌优势分析

品牌优势是指品牌所具有的独特的竞争优势。本基金对用于评价品牌优势的指标包括但不限于:创新力、行业发展、议价能力、产品独特性或者稀缺性和公司治理和员工激励等。

3)盈利能力

本基金在关注投资资本回报率(Return on investment capital,简称ROIC)的基础上,重点关注ROIC增长率的可持续性,寻找ROIC出现改善的上市公司。ROIC增长率的提高体现了企业持续改善的业务品质和不断增强的盈利能力,本基金在考虑到安全边际的基础上,将深入挖掘企业的成长性特征。

4)财务品质

本基金通过品质评估模型,筛选具有安全边际和潜在价值的公司,便于针对性地展开深入的盈利能力分析和品牌精选。评价品牌财务品质的指标包括:偿债能力、获利能力、财务结构、资产利用效率等方面的财务比率指标。我们相信,从长期看,财务稳健的上市公司理应获得更好的市场表现。

(3)估值分析

本基金将继续秉承博时长期投资、价值投资的理念,在分析、评估上市公司的品牌价值的基础上,给予充分的安全边际。

3、债券投资策略

本基金的固定收益证券投资组合以高票息债券作为主要投资对象,并通过信用、久期和凸性等的灵活配置,进行相对积极主动的操作,力争获取超越于所对应的债券基准的收益。

4、权证投资策略

权证为本基金辅助性投资工具,投资原则为有利于基金资产增值、控制下跌风险、实现保值和锁定收益。本基金将主要投资满足成长和价值优选条件的公司发行的权证。

5、股指期货投资策略

本基金将以投资组合的避险保值为目标,在风险可控的前提下,本着谨慎原则,参与股指期货的投资,以管理投资组合的系统性风险,改善组合的风险收益特性。

(1)时机选择策略

根据本基金对经济周期运行不同阶段的预测和对市场情绪、估值指标的跟踪分析,决定是否对投资组合进行套期保值以及套期保值的现货标的及其比例。

(2)期货合约选择和头寸选择策略

在套期保值的现货标的确认之后,根据期货合约的基差水平、流动性等因素选择合适的期货合约;运用多种量化模型计算套期保值所需的期货合约头寸;对套期保值的现货标的Beta值进行动态的跟踪,动态的调整套期保值的期货头寸。

(3)展期策略

当套期保值的时间较长时,需要对期货合约进行展期。理论上,不同交割时间的期货合约价差是一个确定值;现实中,价差是不断波动的。本基金将动态的跟踪不同交割时间的期货合约的价差,选择合适的交易时机进行展仓。

(4)保证金管理

本基金将根据套期保值的时间、现货标的的波动性动态地计算所需的结算准备金,避免因保证金不足被迫平仓导致的套保失败。

(5)投资组合管理策略

本基金建仓时,将根据市场环境,运用股指期货管理建仓成本。

本基金出现较大申购赎回时,将运用股指期货管理组合的风险。

未来,随着中国证券市场投资工具的发展和丰富,在符合有关法律法规规定的前提下,基金可相应调整和更新相关投资策略。

在大类资产配置上,本基金强调通过自上而下的宏观分析与自下而上的行业、公司分析和估值分析有机结合进行前瞻性的决策。

一方面,通过分析宏观经济变量(包括GDP增长率、CPI走势、货币供应量的绝对水平和增长率、利率水平与走势等),积极关注国家财政、税收、货币、汇率等,来判断经济周期目前的位置以及未来将发展的方向

另一方面,根据对上市公司业务品质的改善、财务品质的改善、整体估值水平等指标进行定量分析,得出对市场走势的判断。

根据对经济周期和市场走势的判断,决定股票、固定收益证券和现金等大类资产在给定区间内的动态配置。

2、股票投资策略

(1)投资理念

本基金的股票投资采用品牌精选的主动式投资策略,即在战略上,以自下而上的精选个股为主导,在战术上,强调个股选择与自上而下的资产配置和组合管理相结合,在风险控制的基础上,力求获取投资组合的超额收益。

(2)投资策略

1)品牌投资的基本原则

不同行业属性的品牌的投资价值具有不同的特征,本基金将根据品牌的行业属性对品牌进行评估,跟踪研究不同行业中品牌的作用,及时更新不同行业的品牌评价标准。

2)品牌投资策略

本基金从品牌分析和估值分析两个方面来考查品牌的投资价值,选择品牌优秀、估值具备优势的投资标的,作为本基金对具有投资价值的品牌上市公司股票的投资。品牌分析包含:品牌强度、品牌优势、盈利能力和财务品质四个部分。

1)品牌强度分析

品牌强度用以衡量消费者对品牌认知情感强弱。本基金用以评价品牌强度的指标包括但是不限于:市场份额、客户忠诚度和品牌知名度等。

2)品牌优势分析

品牌优势是指品牌所具有的独特的竞争优势。本基金对用于评价品牌优势的指标包括但不限于:创新力、行业发展、议价能力、产品独特性或者稀缺性和公司治理和员工激励等。

3)盈利能力

本基金在关注投资资本回报率(Return on investment capital,简称ROIC)的基础上,重点关注ROIC增长率的可持续性,寻找ROIC出现改善的上市公司。ROIC增长率的提高体现了企业持续改善的业务品质和不断增强的盈利能力,本基金在考虑到安全边际的基础上,将深入挖掘企业的成长性特征。

4)财务品质

本基金通过品质评估模型,筛选具有安全边际和潜在价值的公司,便于针对性地展开深入的盈利能力分析和品牌精选。评价品牌财务品质的指标包括:偿债能力、获利能力、财务结构、资产利用效率等方面的财务比率指标。我们相信,从长期看,财务稳健的上市公司理应获得更好的市场表现。

(3)估值分析

本基金将继续秉承博时长期投资、价值投资的理念,在分析、评估上市公司的品牌价值的基础上,给予充分的安全边际。

3、债券投资策略

本基金的固定收益证券投资组合以高票息债券作为主要投资对象,并通过信用、久期和凸性等的灵活配置,进行相对积极主动的操作,力争获取超越于所对应的债券基准的收益。

4、权证投资策略

权证为本基金辅助性投资工具,投资原则为有利于基金资产增值、控制下跌风险、实现保值和锁定收益。本基金将主要投资满足成长和价值优选条件的公司发行的权证。

5、股指期货投资策略

本基金将以投资组合的避险保值为目标,在风险可控的前提下,本着谨慎原则,参与股指期货的投资,以管理投资组合的系统性风险,改善组合的风险收益特性。

(1)时机选择策略

根据本基金对经济周期运行不同阶段的预测和对市场情绪、估值指标的跟踪分析,决定是否对投资组合进行套期保值以及套期保值的现货标的及其比例。

(2)期货合约选择和头寸选择策略

在套期保值的现货标的确认之后,根据期货合约的基差水平、流动性等因素选择合适的期货合约;运用多种量化模型计算套期保值所需的期货合约头寸;对套期保值的现货标的Beta值进行动态的跟踪,动态的调整套期保值的期货头寸。

(3)展期策略

当套期保值的时间较长时,需要对期货合约进行展期。理论上,不同交割时间的期货合约价差是一个确定值;现实中,价差是不断波动的。本基金将动态的跟踪不同交割时间的期货合约的价差,选择合适的交易时机进行展仓。

(4)保证金管理

本基金将根据套期保值的时间、现货标的的波动性动态地计算所需的结算准备金,避免因保证金不足被迫平仓导致的套保失败。

(5)投资组合管理策略

本基金建仓时,将根据市场环境,运用股指期货管理建仓成本。

本基金出现较大申购赎回时,将运用股指期货管理组合的风险。

未来,随着中国证券市场投资工具的发展和丰富,在符合有关法律法规规定的前提下,基金可相应调整和更新相关投资策略。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为4次,每次收益分配比例不得低于该次可供分配利润的20%,若《基金合同》生效不满3个月可不进行收益分配;

2、登记在注册登记系统的基金份额,其基金收益分配方式分为现金分红与红利再投资,投资人可选择获取现金红利或将现金红利自动转为基金份额进行再投资;若投资人不选择,默认的收益分配方式是现金红利。登记在证券登记结算系统基金份额只能采取现金红利方式,投资人不能选择红利再投资;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

2、登记在注册登记系统的基金份额,其基金收益分配方式分为现金分红与红利再投资,投资人可选择获取现金红利或将现金红利自动转为基金份额进行再投资;若投资人不选择,默认的收益分配方式是现金红利。登记在证券登记结算系统基金份额只能采取现金红利方式,投资人不能选择红利再投资;

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,预期风险和预期收益高于货币市场基金、债券型基金,低于股票型基金,属于证券投资基金中的中高风险/收益品种。

博时基金

管理规模:6171.97亿

旗下基金:260只

博时回报灵活配置

日增长率 4.61% 累计净值 3.7575

博时特许价值混合A

日增长率 5.55% 累计净值 5.838

博时新兴成长混合

日增长率 5.41% 累计净值 6.569

博时沪港深优质企业基金A

日增长率 4.35% 累计净值 1.68

博时沪港深优质企业基金C

日增长率 4.38% 累计净值 1.667