长城稳健增利基金

(200009)| 基金类型:债券型 | 基金规模:0.17亿亿元 |

| 成 立 日:2008年08月27日 | 基金公司:长城基金 |

| 基金经理:蔡旻 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-24]

1.2028

日增长率: 0.01% 累计净值: 1.8284

- 近一周

增长率

0.02% - 近一月

增长率

0.45% - 近一季

增长率

0.71% - 近半年

增长率

1.04%

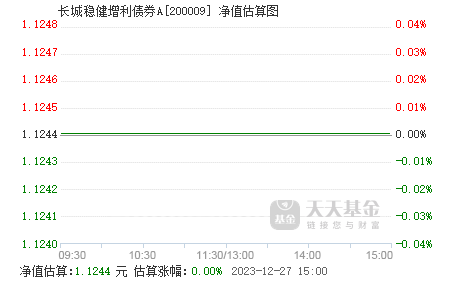

实时估值

历史净值

基金概况

| 基金全称 | 长城稳健增利债券型证券投资基金 | 基金简称 | 长城稳健增利 |

| 基金代码 | 200009 | 基金类型 | 债券型 |

| 发行日期 | 2008年07月18日 | 成立日期 | 2008年08月27日 |

| 基金公司 | 长城基金 | 资产规模 | 0.17亿 |

| 管理费率 | 0.60 | 托管费率 | 0.20 |

| 申购费率 | 0.80 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中国债券总指数 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金主要投资对象为具有高信用等级的固定收益类金融工具,部分基金资产可以适度参与二级市场权益类金融工具投资,并运用固定比例投资组合保险策略对权益类组合资产的风险进行有效管理,在组合投资风险可控和保持资产流动性的前提下尽可能提高组合收益。同时根据市场环境变化,采用积极主动的组合动态调整策略,力争获得超越业绩比较基准的长期稳定收益。

投资范围

本基金投资的债券包括国债、央行票据、金融债、公司债、企业债和可转换债(含分离交易可转债)、中小企业私募债券、中期票据、短期融资券、资产支持债券;投资于大额存单、债券回购、债券远期交易以及法律、法规或监管部门允许基金投资的其它固定收益类投资工具及其衍生工具。

除此以外,本基金可参与一级市场新股申购(含增发新股),二级市场股票和权证投资。如法律法规或监管机构以后允许基金投资的其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

除此以外,本基金可参与一级市场新股申购(含增发新股),二级市场股票和权证投资。如法律法规或监管机构以后允许基金投资的其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

1、动态资产配置策略及固定比例投资组合保险策略(constant proportion portfolio insurance, CPPI)

本基金在组合投资管理中,将基金资产分为收益资产和风险资产,收益资产主要投资于固定收益类金融工具,风险资产主要投资于权益类金融工具,以收益资产的预期收益作为风险资产的安全垫。建立和运用严格的动态资产数量模型,在确定风险资产暴露预算(Equity Risk Budget)的基础上对收益资产和风险资产的投资比例进行即时调整。即用收益资产的现金净流入来冲抵风险资产组合潜在的最大亏损。

在收益资产和风险资产的配置上,通过对远期利率、极端市场价格等参数的预测,计算风险资产组合中不同类属资产可能发生的最大亏损,据此得到不同类属资产的可放大倍数。根据风险资产投资的盈亏状况,动态调整风险资产和安全资产的权重。

通过这种定量化的资产类属配置达到一定资产的相对安全,并获取权益类投资市场阶段性机会,从而提高整体投资组合的收益,同时限定和规避组合的下行风险(Down Risk)。

2、收益资产投资策略

本基金将综合分析宏观经济形势、财政政策、货币政策以及债券市场资金供求关系的基础上,主动判断市场利率变化趋势,确定和动态调整收益资产的平均久期,并根据收益最优化的原则,通过量化模型确定组合中收益类别资产 的合理配置。

本基金投资组合中收益资产的超额收益主要来源于久期管理策略、收益率曲线策略、个券选择、以及把握市场低效或失效情况下的交易机会。

(1)久期管理策略

本基金建立了债券分析框架和量化模型,预测利率变化趋势,确定投资组合的目标平均久期,实现久期管理。

本基金将债券市场视为金融市场整体的一个有机部分,通过"自上而下"对宏观经济形势、财政与货币政策、以及债券市场资金供求等因素的分析,主动判断利率和收益率曲线可能移动的方向和方式,并据此确定收益资产组合的平均久期。当预测利率和收益率水平上升时,建立较短平均久期或缩短现有收益资产组合的平均久期;当预测利率和收益率水平下降时,建立较长平均久期或增加现有收益资产组合的平均久期。

本基金建立的分析框架包括宏观经济指标和货币金融指标,分析金融市场中各种关联因素的变化,从而判断债券市场趋势。宏观经济指标有GDP、CPI/PPI、固定资产投资、进出口贸易;货币金融指标包括货币供应量M1/2、新增贷款、新增存款、超额准备金率。宏观经济指标和货币金融指标将决定央行货币政策,央行货币政策通过调整利率、调整存款准备金率、公开市场操作、窗口指导等方式,带来市场利率变动;同时,央行货币政策对金融机构的资金流也将带来明显的影响,从而引起债券需求变动。本基金在对市场利率变动和债券需求变动进行充分分析的基础上,选择建立和调整最优久期收益资产组合。

(2)收益率曲线策略

本基金将在确定收益资产组合平均久期的基础上,根据利率期限结构的特点,以及收益率曲线斜率和曲度的预期变化,遵循风险调整后收益率最大化配比原则,建立最优化的债券投资组合,例如子弹组合、哑铃组合或阶梯组合等。

(3)个券选择策略

本基金将通过对个券基本面和估值的研究,选择经信用风险或预期信用风险调整后收益率较高的个券,收益率相同情况下流动性较高的个券以及具有税收优势的个券。

在个券基本面分析方面,本基金重点关注:信用评级良好的个券,预期信用评级上升的个券和具有某些特殊优势条款的个券。在个券估值方面,本基金将重点关注估值合理的个券,信用利差充分反映债券发行主体的风险溢价要求的个券,经风险调整后的收益率与市场收益率曲线比较具有相对优势的个券。

(4)把握市场低效或失效状况下的交易机会

在市场低效或无效状况下,本基金将根据市场实际情况,积极运用各类套利以及优化策略对收益资产投资组合进行管理与调整,捕捉交易机会,以获取超额收益。

a)新券发行溢价策略

在特殊市场环境下新券发行利率可能远高于市场合理收益率,在发行时认购新券可能获得超额收益。

b)信用利差策略

不同信用等级的债券存在合理的信用利差,由于短期市场因素信用利差可能暂时偏离均衡范围,将会出现短期交易机会。通过把握这样的交易机会可能获得超额收益。

c)套利策略

套利策略包括跨市场套利和跨期限套利。

跨市场套利是指利用同一只债券类投资工具在不同市场(主要是银行间市场与交易所市场)的交易价格差进行套利,从而提高收益资产组合的投资收益。

跨期限套利是指当短期回购利率低于长期回购利率时,可通过短期融资、长期融券实现跨期限套利。

5)中小企业私募债券投资策略

基金投资中小企业私募债券,基金管理人将根据审慎原则,制定严格的投资决策流程、风险控制制度和信用风险、流动性风险处置预案,并经董事会批准,以防范信用风险、流动性风险等各种风险。

本基金投资于单只中小企业私募债券的比例不得超过本基金资产净值的10%。未来法律法规或监管部门取消上述限制,如适用于本基金,基金管理人在履行适当程序后,本基金投资不再受相关限制。

在中小企业私募债券选择时,本基金将采用公司内部债券信用评级系统对信用评级进行持续跟踪,防范信用风险。在此基础上,本基金重点关注中小企业私募债券的发行要素、担保机构等发行信息对债项进行增信。

本基金将根据相关法律法规要求披露中小企业私募债券的投资情况。

3、风险资产投资策略

本基金风险资产投资于权益类金融工具,即占比不超过20%的基金资产可适度参与中国A股二级市场股票和权证投资,以及一级市场新股申购或增发新股等,并可持有因在一级市场申购或增发新股所形成的股票或权证,持有因可转债转股所形成的股票及该股票派发的权证或可分离交易可转债分离交易的权证等资产。

本基金风险资产在二级市场重点投资于具备内生性增长基础或具备外延式扩张能力的价值创造型企业。在股票选择方面,充分发挥"自下而上"的主动选股能力,结合对宏观经济状况、行业成长空间、行业集中度、公司内生性增长动力的判断,选择具备外延式扩张能力的优势上市公司,结合财务与估值分析,深入挖掘盈利预期稳步上升、成长性发生根本变化且价值低估的上市公司,构建股票投资组合,同时将根据行业、公司状况的变化,基于估值水平的波动,动态优化股票投资组合

本基金风险资产的权证投资策略主要体现为深入分析权证标的证券基本面,在合理估值的基础上,结合期权定价模型选择市场定价合理的权证进行投资。具体包括价值发现策略、杠杆策略、波动性溢价策略、买入保护性认沽权证策略等。

本基金风险资产的新股申购策略主要体现在从上市公司基本面、估值水平、市场环境三方面选择新股申购的参与标的、参与规模和新股或权证的卖出时机。通过深入分析新股上市公司的基本情况,结合新股发行当时的市场环境,根据可比公司股票的基本面因素和价格水平预测新股在二级市场的合理定价及其发行价格,指导新股询价,在有效识别和防范风险的前提下,获取较高的低风险收益。

随着证券市场的发展、金融工具的丰富和交易方式的创新等,本基金将在遵循该产品风险收益特征的前提下,积极寻求其他投资机会,履行适当程序后更新和丰富投资标的以及组合投资策略。

本基金在组合投资管理中,将基金资产分为收益资产和风险资产,收益资产主要投资于固定收益类金融工具,风险资产主要投资于权益类金融工具,以收益资产的预期收益作为风险资产的安全垫。建立和运用严格的动态资产数量模型,在确定风险资产暴露预算(Equity Risk Budget)的基础上对收益资产和风险资产的投资比例进行即时调整。即用收益资产的现金净流入来冲抵风险资产组合潜在的最大亏损。

在收益资产和风险资产的配置上,通过对远期利率、极端市场价格等参数的预测,计算风险资产组合中不同类属资产可能发生的最大亏损,据此得到不同类属资产的可放大倍数。根据风险资产投资的盈亏状况,动态调整风险资产和安全资产的权重。

通过这种定量化的资产类属配置达到一定资产的相对安全,并获取权益类投资市场阶段性机会,从而提高整体投资组合的收益,同时限定和规避组合的下行风险(Down Risk)。

2、收益资产投资策略

本基金将综合分析宏观经济形势、财政政策、货币政策以及债券市场资金供求关系的基础上,主动判断市场利率变化趋势,确定和动态调整收益资产的平均久期,并根据收益最优化的原则,通过量化模型确定组合中收益类别资产 的合理配置。

本基金投资组合中收益资产的超额收益主要来源于久期管理策略、收益率曲线策略、个券选择、以及把握市场低效或失效情况下的交易机会。

(1)久期管理策略

本基金建立了债券分析框架和量化模型,预测利率变化趋势,确定投资组合的目标平均久期,实现久期管理。

本基金将债券市场视为金融市场整体的一个有机部分,通过"自上而下"对宏观经济形势、财政与货币政策、以及债券市场资金供求等因素的分析,主动判断利率和收益率曲线可能移动的方向和方式,并据此确定收益资产组合的平均久期。当预测利率和收益率水平上升时,建立较短平均久期或缩短现有收益资产组合的平均久期;当预测利率和收益率水平下降时,建立较长平均久期或增加现有收益资产组合的平均久期。

本基金建立的分析框架包括宏观经济指标和货币金融指标,分析金融市场中各种关联因素的变化,从而判断债券市场趋势。宏观经济指标有GDP、CPI/PPI、固定资产投资、进出口贸易;货币金融指标包括货币供应量M1/2、新增贷款、新增存款、超额准备金率。宏观经济指标和货币金融指标将决定央行货币政策,央行货币政策通过调整利率、调整存款准备金率、公开市场操作、窗口指导等方式,带来市场利率变动;同时,央行货币政策对金融机构的资金流也将带来明显的影响,从而引起债券需求变动。本基金在对市场利率变动和债券需求变动进行充分分析的基础上,选择建立和调整最优久期收益资产组合。

(2)收益率曲线策略

本基金将在确定收益资产组合平均久期的基础上,根据利率期限结构的特点,以及收益率曲线斜率和曲度的预期变化,遵循风险调整后收益率最大化配比原则,建立最优化的债券投资组合,例如子弹组合、哑铃组合或阶梯组合等。

(3)个券选择策略

本基金将通过对个券基本面和估值的研究,选择经信用风险或预期信用风险调整后收益率较高的个券,收益率相同情况下流动性较高的个券以及具有税收优势的个券。

在个券基本面分析方面,本基金重点关注:信用评级良好的个券,预期信用评级上升的个券和具有某些特殊优势条款的个券。在个券估值方面,本基金将重点关注估值合理的个券,信用利差充分反映债券发行主体的风险溢价要求的个券,经风险调整后的收益率与市场收益率曲线比较具有相对优势的个券。

(4)把握市场低效或失效状况下的交易机会

在市场低效或无效状况下,本基金将根据市场实际情况,积极运用各类套利以及优化策略对收益资产投资组合进行管理与调整,捕捉交易机会,以获取超额收益。

a)新券发行溢价策略

在特殊市场环境下新券发行利率可能远高于市场合理收益率,在发行时认购新券可能获得超额收益。

b)信用利差策略

不同信用等级的债券存在合理的信用利差,由于短期市场因素信用利差可能暂时偏离均衡范围,将会出现短期交易机会。通过把握这样的交易机会可能获得超额收益。

c)套利策略

套利策略包括跨市场套利和跨期限套利。

跨市场套利是指利用同一只债券类投资工具在不同市场(主要是银行间市场与交易所市场)的交易价格差进行套利,从而提高收益资产组合的投资收益。

跨期限套利是指当短期回购利率低于长期回购利率时,可通过短期融资、长期融券实现跨期限套利。

5)中小企业私募债券投资策略

基金投资中小企业私募债券,基金管理人将根据审慎原则,制定严格的投资决策流程、风险控制制度和信用风险、流动性风险处置预案,并经董事会批准,以防范信用风险、流动性风险等各种风险。

本基金投资于单只中小企业私募债券的比例不得超过本基金资产净值的10%。未来法律法规或监管部门取消上述限制,如适用于本基金,基金管理人在履行适当程序后,本基金投资不再受相关限制。

在中小企业私募债券选择时,本基金将采用公司内部债券信用评级系统对信用评级进行持续跟踪,防范信用风险。在此基础上,本基金重点关注中小企业私募债券的发行要素、担保机构等发行信息对债项进行增信。

本基金将根据相关法律法规要求披露中小企业私募债券的投资情况。

3、风险资产投资策略

本基金风险资产投资于权益类金融工具,即占比不超过20%的基金资产可适度参与中国A股二级市场股票和权证投资,以及一级市场新股申购或增发新股等,并可持有因在一级市场申购或增发新股所形成的股票或权证,持有因可转债转股所形成的股票及该股票派发的权证或可分离交易可转债分离交易的权证等资产。

本基金风险资产在二级市场重点投资于具备内生性增长基础或具备外延式扩张能力的价值创造型企业。在股票选择方面,充分发挥"自下而上"的主动选股能力,结合对宏观经济状况、行业成长空间、行业集中度、公司内生性增长动力的判断,选择具备外延式扩张能力的优势上市公司,结合财务与估值分析,深入挖掘盈利预期稳步上升、成长性发生根本变化且价值低估的上市公司,构建股票投资组合,同时将根据行业、公司状况的变化,基于估值水平的波动,动态优化股票投资组合

本基金风险资产的权证投资策略主要体现为深入分析权证标的证券基本面,在合理估值的基础上,结合期权定价模型选择市场定价合理的权证进行投资。具体包括价值发现策略、杠杆策略、波动性溢价策略、买入保护性认沽权证策略等。

本基金风险资产的新股申购策略主要体现在从上市公司基本面、估值水平、市场环境三方面选择新股申购的参与标的、参与规模和新股或权证的卖出时机。通过深入分析新股上市公司的基本情况,结合新股发行当时的市场环境,根据可比公司股票的基本面因素和价格水平预测新股在二级市场的合理定价及其发行价格,指导新股询价,在有效识别和防范风险的前提下,获取较高的低风险收益。

随着证券市场的发展、金融工具的丰富和交易方式的创新等,本基金将在遵循该产品风险收益特征的前提下,积极寻求其他投资机会,履行适当程序后更新和丰富投资标的以及组合投资策略。

收益分配原则

1.本基金的每份基金份额享有同等分配权;

2.收益分配时所发生的银行转账或其他手续费用由投资人自行承担;

3本基金收益每年最多分配12次,每次基金收益分配比例不低于可分配收益的 25%;

4.若基金合同生效不满3个月则可不进行收益分配;

5.本基金收益分配方式分为两种:现金分红与红利再投资,投资人可选择现金红利或将现金红利按除息日的基金份额净值自动转为基金份额进行再投资;若投资人不选择,本基金默认的收益分配方式是现金分红;

6.基金投资当期出现净亏损,则不进行收益分配;

7.基金当期收益应先弥补上期亏损后,方可进行当期收益分配;

8.法律法规或监管机构另有规定的从其规定。

2.收益分配时所发生的银行转账或其他手续费用由投资人自行承担;

3本基金收益每年最多分配12次,每次基金收益分配比例不低于可分配收益的 25%;

4.若基金合同生效不满3个月则可不进行收益分配;

5.本基金收益分配方式分为两种:现金分红与红利再投资,投资人可选择现金红利或将现金红利按除息日的基金份额净值自动转为基金份额进行再投资;若投资人不选择,本基金默认的收益分配方式是现金分红;

6.基金投资当期出现净亏损,则不进行收益分配;

7.基金当期收益应先弥补上期亏损后,方可进行当期收益分配;

8.法律法规或监管机构另有规定的从其规定。

风险收益特征

本基金为债券型基金,其长期平均风险和预期收益率低于股票型基金,高于货币市场基金。本基金为中等风险、中等收益基金产品。

本基金不低于80%的基金资产投资于固定收益类投资品种,与较激进型的股票型基金相比,属于较低风险度的债券基金品种;同时为获得权益类投资市场的阶段性机会以提高整个基金投资组合的收益,本基金不高于20%的基金资产可视市场时机适度投资二级市场股票和权证,也可参与一级市场新股申购或增发新股,以此获得较高的债券组合的平均收益。故其风险和预期收益水平低于股票型基金、高于货币市场基金,并略高于没有权益类投资策略的债券型基金。

本基金不低于80%的基金资产投资于固定收益类投资品种,与较激进型的股票型基金相比,属于较低风险度的债券基金品种;同时为获得权益类投资市场的阶段性机会以提高整个基金投资组合的收益,本基金不高于20%的基金资产可视市场时机适度投资二级市场股票和权证,也可参与一级市场新股申购或增发新股,以此获得较高的债券组合的平均收益。故其风险和预期收益水平低于股票型基金、高于货币市场基金,并略高于没有权益类投资策略的债券型基金。