金鹰稳健成长混合基金

(210004)| 基金类型:混合型 | 基金规模:11.57亿亿元 |

| 成 立 日:2010年04月14日 | 基金公司:金鹰基金 |

| 基金经理:陈立 于利强 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-10-31]

2.553

日增长率: -1.01% 累计净值: 3.283

- 近一周

增长率

0.95% - 近一月

增长率

-2.11% - 近一季

增长率

16.31% - 近半年

增长率

33.46%

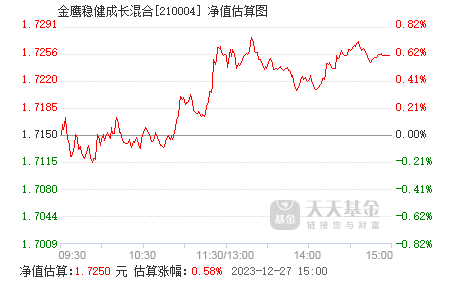

实时估值

历史净值

基金概况

| 基金全称 | 金鹰稳健成长混合型证券投资基金 | 基金简称 | 金鹰稳健成长混合 |

| 基金代码 | 210004 | 基金类型 | 混合型 |

| 发行日期 | 2010年03月15日 | 成立日期 | 2010年04月14日 |

| 基金公司 | 金鹰基金 | 资产规模 | 11.57亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 沪深300指数收益率×75%+中证全债指数收益率×25% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

以追求长期资本可持续增值为目的,以深入的基本面分析为基础,通过投资于稳健性、成长性或两者兼备的股票,在充分控制风险的前提下,分享中国经济快速发展的成果,进而谋求基金资产的长期稳定增值。

投资范围

本基金投资于具有良好流动性的金融工具,包括国内依法发行和上市交易的股票、债券、权证及法律、法规或中国证监会允许基金投资的其他金融工具。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

投资策略

1、投资策略依据

本基金坚持自上而下与自下而上相结合的投资视角,在实际投资过程中充分体现“稳健”与“成长”这两个核心理念。

(1)“稳健”与“成长”的权衡

本基金根据国内外政治经济环境、政策形势、金融市场走势等因素,审慎采取成长优先、稳健优先或两者并重的投资策略——在宏观经济与资本市场下行周期的末段与上行周期的前半段,采取成长优先的策略,强调进取;在宏观经济与资本市场上行周期的后段,采取稳健与成长并重的策略;而在宏观经济与资本市场的上行周期的末段与下行周期初始阶段与中间阶段,则坚持稳健优先、兼顾成长的策略,强调防御。

(2)为贯彻稳健性原则,在大类资产配置层面,适当提高债券与货币资产的配置比例;在股票资产行业配置层面,提高弱周期行业的配置比例;在个股选择层面,增大价值型品种的配置比例,以提升投资组合的稳健性。

(3)为贯彻成长性原则,在大类资产配置层面,适当降低债券与货币资产的配置比例,增大股票资产的配置比例;在股票资产行业配置层面,提高强周期行业的配置比例;在个股选择层面,增大成长型品种的配置比例,以提升投资组合的成长性。

(4)“稳健”与“成长”的综合评价

本基金采用 “金鹰行业稳健成长模型”与“金鹰企业稳健成长模型”,并据此筛选出具有稳健成长特质的行业与个股。

2、大类资产配置策略

本基金采用“自上而下”的投资方法,定性与定量分析相结合,重点考察宏观经济、资本市场、名义利率所处的不同周期阶段,分析判断市场时机,合理确定基金在股票、债券、现金等资产类别上的投资比例,并随着各类资产风险收益特征的相对变化,适时动态地调整股票、债券和货币市场工具的投资比例。

3、股票投资策略

(1)行业配置策略

在宏观经济周期的不同阶段,行业的稳健性与成长性亦不相同。在宏观经济上行周期的初段与下行周期的末段,首先受益于宏观经济回升的行业、高贝塔值的行业、资源行业具有明显的成长性,而弱周期行业的成长性不突出;在宏观经济上行周期的中后段,通常出现通货膨胀,受益于CPI与PPI指数上升的行业兼具稳健性与成长性;在宏观经济的上行周期的末段与下行周期初始阶段与中间阶段,生活必需品行业、低贝塔值的行业具有良好的稳健性,而强周期行业的稳健性不足。当然,无论宏观经济景气周期与资本市场市况如何,那些确定性成长的行业可以抵御不确定性。

本基金建立了“金鹰行业稳健成长评估模型”,该模型依据若干定性与定量指标,得到“金鹰行业稳健成长指数”,以期预判与寻找那些具备稳健成长特质、符合本基金配置策略的行业,力图使得这些稳健成长行业的投资收益超越市场当中各行业收益率的平均值。

(2)个股精选策略

根据“稳健性”原则,本基金将审慎甄别公司的核心价值,从公司治理、公司战略、行业地位等方面来把握公司核心竞争力,通过自下而上的研究,以基本面分析为核心,力求挖掘出具有核心竞争力的稳健经营、价值低估型公司。

根据“成长性”原则,本基金将努力发掘那些可持续、可预见的成长型公司,重点在于对公司成长性的客观评价和比较上,不仅仅需要关注增长率之类的数量指标,同时还要关注成长的质量以及成长的可持续性。

本基金建立了“金鹰企业稳健成长评估模型”,该模型通过定量分析和定性分析相结合的方式来考察和筛选具有稳健成长特质的品种。定量方面,主要依据盈利能力、成长性、现金流状况、偿债能力、营运能力、估值等等;定性方面主要考虑:公司具有核心竞争力,在行业内处于领先地位;公司所处的行业发展前景良好,主营业务具有持续成长的能力;公司具有良好的治理结构和财务健康度等。最后结合定量和定性研究以及实地调研筛选出基本面健康、最具投资价值的稳健成长个股作为本基金的核心投资标的,进行重点投资。

4、债券投资策略

在资本市场日益国际化的背景下,通过研判债券市场风险收益特征的国际化趋势和国内宏观经济景气周期引发的债券收益率的变化趋势,采取自上而下的策略构造组合。

本基金采用目标久期管理法作为债券投资的核心策略。通过宏观经济分析平台把握市场利率水平的运行态势,作为组合久期选择的主要依据;采取期限结构配置策略,通过分析和情景测试,确定长、中、短期债券的投资比例;采取收益率利差策略以确定债券资产在类属间的配置与优化。

5、权证投资策略

本基金将因为上市公司进行增发、配售以及投资分离交易的可转换公司债券等原因被动获得权证,或者在进行套利交易、避险交易以及权证价值严重低估等情形下将投资权证。

本基金进行权证投资时,将在对权证标的证券进行基本面研究及估值的基础上,结合股价波动率等参数,运用数量化期权定价模型,确定其合理内在价值,从而构建套利交易或避险交易组合以及在合同许可投资比例范围内的投资于价值出现较为显著的低估的权证品种。

本基金坚持自上而下与自下而上相结合的投资视角,在实际投资过程中充分体现“稳健”与“成长”这两个核心理念。

(1)“稳健”与“成长”的权衡

本基金根据国内外政治经济环境、政策形势、金融市场走势等因素,审慎采取成长优先、稳健优先或两者并重的投资策略——在宏观经济与资本市场下行周期的末段与上行周期的前半段,采取成长优先的策略,强调进取;在宏观经济与资本市场上行周期的后段,采取稳健与成长并重的策略;而在宏观经济与资本市场的上行周期的末段与下行周期初始阶段与中间阶段,则坚持稳健优先、兼顾成长的策略,强调防御。

(2)为贯彻稳健性原则,在大类资产配置层面,适当提高债券与货币资产的配置比例;在股票资产行业配置层面,提高弱周期行业的配置比例;在个股选择层面,增大价值型品种的配置比例,以提升投资组合的稳健性。

(3)为贯彻成长性原则,在大类资产配置层面,适当降低债券与货币资产的配置比例,增大股票资产的配置比例;在股票资产行业配置层面,提高强周期行业的配置比例;在个股选择层面,增大成长型品种的配置比例,以提升投资组合的成长性。

(4)“稳健”与“成长”的综合评价

本基金采用 “金鹰行业稳健成长模型”与“金鹰企业稳健成长模型”,并据此筛选出具有稳健成长特质的行业与个股。

2、大类资产配置策略

本基金采用“自上而下”的投资方法,定性与定量分析相结合,重点考察宏观经济、资本市场、名义利率所处的不同周期阶段,分析判断市场时机,合理确定基金在股票、债券、现金等资产类别上的投资比例,并随着各类资产风险收益特征的相对变化,适时动态地调整股票、债券和货币市场工具的投资比例。

3、股票投资策略

(1)行业配置策略

在宏观经济周期的不同阶段,行业的稳健性与成长性亦不相同。在宏观经济上行周期的初段与下行周期的末段,首先受益于宏观经济回升的行业、高贝塔值的行业、资源行业具有明显的成长性,而弱周期行业的成长性不突出;在宏观经济上行周期的中后段,通常出现通货膨胀,受益于CPI与PPI指数上升的行业兼具稳健性与成长性;在宏观经济的上行周期的末段与下行周期初始阶段与中间阶段,生活必需品行业、低贝塔值的行业具有良好的稳健性,而强周期行业的稳健性不足。当然,无论宏观经济景气周期与资本市场市况如何,那些确定性成长的行业可以抵御不确定性。

本基金建立了“金鹰行业稳健成长评估模型”,该模型依据若干定性与定量指标,得到“金鹰行业稳健成长指数”,以期预判与寻找那些具备稳健成长特质、符合本基金配置策略的行业,力图使得这些稳健成长行业的投资收益超越市场当中各行业收益率的平均值。

(2)个股精选策略

根据“稳健性”原则,本基金将审慎甄别公司的核心价值,从公司治理、公司战略、行业地位等方面来把握公司核心竞争力,通过自下而上的研究,以基本面分析为核心,力求挖掘出具有核心竞争力的稳健经营、价值低估型公司。

根据“成长性”原则,本基金将努力发掘那些可持续、可预见的成长型公司,重点在于对公司成长性的客观评价和比较上,不仅仅需要关注增长率之类的数量指标,同时还要关注成长的质量以及成长的可持续性。

本基金建立了“金鹰企业稳健成长评估模型”,该模型通过定量分析和定性分析相结合的方式来考察和筛选具有稳健成长特质的品种。定量方面,主要依据盈利能力、成长性、现金流状况、偿债能力、营运能力、估值等等;定性方面主要考虑:公司具有核心竞争力,在行业内处于领先地位;公司所处的行业发展前景良好,主营业务具有持续成长的能力;公司具有良好的治理结构和财务健康度等。最后结合定量和定性研究以及实地调研筛选出基本面健康、最具投资价值的稳健成长个股作为本基金的核心投资标的,进行重点投资。

4、债券投资策略

在资本市场日益国际化的背景下,通过研判债券市场风险收益特征的国际化趋势和国内宏观经济景气周期引发的债券收益率的变化趋势,采取自上而下的策略构造组合。

本基金采用目标久期管理法作为债券投资的核心策略。通过宏观经济分析平台把握市场利率水平的运行态势,作为组合久期选择的主要依据;采取期限结构配置策略,通过分析和情景测试,确定长、中、短期债券的投资比例;采取收益率利差策略以确定债券资产在类属间的配置与优化。

5、权证投资策略

本基金将因为上市公司进行增发、配售以及投资分离交易的可转换公司债券等原因被动获得权证,或者在进行套利交易、避险交易以及权证价值严重低估等情形下将投资权证。

本基金进行权证投资时,将在对权证标的证券进行基本面研究及估值的基础上,结合股价波动率等参数,运用数量化期权定价模型,确定其合理内在价值,从而构建套利交易或避险交易组合以及在合同许可投资比例范围内的投资于价值出现较为显著的低估的权证品种。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为6次,每次收益分配比例不得低于该次可供分配利润的20%,若基金合同生效不满3个月可不进行收益分配;

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;如投资者在不同销售机构选择的分红方式不同,基金注册登记机构将以投资者最后一次选择的分红方式为准;

3、基金收益分配后基金份额净值不能低于面值,即:基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、红利发放日距离收益分配基准日(即期末可供分配利润计算截止日)的时间不得超过15个工作日。

6、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红;如投资者在不同销售机构选择的分红方式不同,基金注册登记机构将以投资者最后一次选择的分红方式为准;

3、基金收益分配后基金份额净值不能低于面值,即:基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权;

5、红利发放日距离收益分配基准日(即期末可供分配利润计算截止日)的时间不得超过15个工作日。

6、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,其预期收益及预期风险水平高于债券型基金和货币市场基金,但低于股票型基金,属于中高等风险水平的投资品种。