东方稳健回报债券基金

(400009)| 基金类型:债券型 | 基金规模:0.25亿亿元 |

| 成 立 日:2008年12月10日 | 基金公司:东方基金 |

| 基金经理:吴萍萍 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-24]

1.312

日增长率: 0% 累计净值: 1.616

- 近一周

增长率

-0.15% - 近一月

增长率

0.31% - 近一季

增长率

-0.23% - 近半年

增长率

0.08%

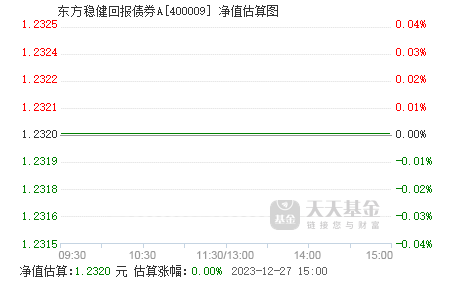

实时估值

历史净值

基金概况

| 基金全称 | 东方稳健回报债券型证券投资基金 | 基金简称 | 东方稳健回报债券 |

| 基金代码 | 400009 | 基金类型 | 债券型 |

| 发行日期 | 2008年11月10日 | 成立日期 | 2008年12月10日 |

| 基金公司 | 东方基金 | 资产规模 | 0.25亿 |

| 管理费率 | 0.60 | 托管费率 | 0.20 |

| 申购费率 | 0.80 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中债总指数 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

在控制风险和确保资产流动性的前提下,追求较高总回报率,力争实现基金资产长期稳定增值。

投资范围

本基金为债券型基金,投资范围为具有良好流动性的固定收益类金融工具,包括国内依法发行上市的国债、金融债、央行票据、企业债、公司债、中小企业私募债券、中期票据、短期融资券、可转换公司债券(含可分离交易债券)、资产支持证券、债券回购、银行存款等金融工具以及法律法规或中国证监会允许基金投资的其他金融工具。

本基金不直接从二级市场买入股票和权证,但可参与一级市场新股申购及增发新股、并可持有因可转换债券转股、因所持股票或可分离交易债券派发的权证,以及法律法规或中国证监会允许投资的其他非固定收益类金融工具。修改说明:明确本基金投资股票范围、取消持有股票的时间限制。

本基金不直接从二级市场买入股票和权证,但可参与一级市场新股申购及增发新股、并可持有因可转换债券转股、因所持股票或可分离交易债券派发的权证,以及法律法规或中国证监会允许投资的其他非固定收益类金融工具。修改说明:明确本基金投资股票范围、取消持有股票的时间限制。

投资策略

本基金奉行"积极投资、稳健增值"的投资理念,在保持组合较低波动性的同时,采用稳健的资产配置策略和多种积极管理增值手段,实现较高的总回报率。

1. 固定收益类资产投资策略

(2)收益率曲线策略

收益率曲线的变动可以分为平行移动和非平行移动两种。平行移动指各期限的收益率对于利率变动做出相同幅度的变化,包括向上平行移动和向下平行移动;而非平行移动则指各期限收益率对于利率变动产生不同的调整幅度,收益率曲线的斜率、形状都会发生变化。实际上,收益率曲线经常呈现非平行化移动。

如果收益率曲线不是平行移动,则久期相同的投资组合的表现可能差异较大。本基金在久期确定的前提下,根据收益率曲线非平行变化的预期,通过各种情景分析,进一步优化组合的期限结构。具体有三种方式可以选择:子弹策略、哑铃策略和梯形策略。子弹策略将各个债券的偿还期限高度集中于收益率曲线上的一点;哑铃策略将债券的偿还期限集中于收益率曲线的两个极端;梯形策略则让每个偿还期限的债券所占比重相当。在选用具体的策略时, 本基金会综合考虑通胀的短期和长期趋势、各个期限结构债券的收益变化特性等因素,构建合适的期限组合。

(3)债券类属配置策略

在确定组合久期和期限结构配置的基础上,本基金对不同类型固定收益品种的信用风险、税赋水平、市场流动性等因素进行分析,研究同期限的国债、金融债、企业债等不同债券板块之间的利差情况,以及交易所和银行间两个市场间同一交易品种的利差,制定债券类属配置策略,获取不同债券类属之间利差变化所带来的较高投资收益。

此外,随着债券市场的不断深入发展,本基金将加强对资产支持证券等创新品种的投资,获取超额收益。

(4) 骑乘策略

当收益率曲线比较陡峭时,也即相邻期限利差较大时,可以买入期限位于收益率曲线陡峭处的债券,也即收益率水平处于相对高位的债券,随着持有期限的延长,债券的剩余期限将会缩短,从而此时债券的收益率水平将会较投资期初有所下降,通过债券的收益率的下滑,进而获得资本利得收益。骑乘策略的关键影响因素是收益率曲线的陡峭程度。若收益率曲线较为陡峭,则随着债券剩余期限的缩短,债券的收益率水平将会有较大下滑,进而获得较高的资本利得。

(5)信用投资策略

信用债券投资是利率风险管理与信用风险管理相结合的投资策略,是本基金提高固定收益类投资总回报率的主要增值方式。具体来说,本基金对信用债券的投资包含个券精选策略和利差交易策略,其中,对个券的筛选是信用投资策略的基石。本基金采取自上而下的分析方法,通过对宏观经济运行、行业发展前景、企业自身状况等多重因素的综合考量对企业进行评分,并在评分的基础上,建立信用债券债券池,然后,根据既定的目标久期进行个券和利差的投资。

(6)回购放大策略

回购放大是一种杠杆投资策略,通过质押组合中的持仓债券进行正回购,将融得资金购买债券,获取回购利率和债券利率的利差,取得高于资产规模所能支撑的收益率。回购放大可以通过数次层层迭代,放大的倍数取决于对回购利率的判断与把握。影响回购放大策略的关键因素有两个,一是回购资金成本与债券收益率的关系,只有当债券收益率高于回购资金成本时,放大策略才能取得正的回报;其次,当放大倍数超过1时,应确保现金流的前后衔接,使得放大策略可以持续进行。

该策略在资金相对充裕的情况下是风险很低的投资策略。本基金是债券型基金,在银行间正回购的比例上限为40%,杠杆率相对较高,基金管理人会在无新股发行期间,利用市场利率的平稳时期,使用基础组合持有的债券进行回购放大,融入短期资金滚动操作,同时选择2年以下的短期债券进行投资,获取利差收益。

(7)可转债投资策略

可转债不同于一般的企业债券,投资人在一定条件下具有转股、回售的权利,因此其理论价值等于作为普通债券的基础价值加上可转债内含选择权的价值。本基金投资可转债的主要目标是降低基金净值的下行风险,通过投资可转债转换成股票,保留参与股票价格上涨的潜在收益。总体来看,本基金的可转债投资有两个基本思路:

第一,积极投资策略。本基金采取积极管理策略,重视对可转债对应股票的分析与研究,主要对公司的基本面深入研究,包括其所处行业的景气度、公司成长性、市场竞争力等,并参考同类公司的估值水平,判断可转债的股权投资价值,采用期权定价模型,估算可转债的转换期权价值,选择具有较高投资价值的可转债。

第二,一级市场申购策略。目前,可转债均采取定价发行,对于发行条款优惠、期权价值较高、公司基本面优良的可转债,因供求的失衡,会产生较大的一、二级市场价差。因此,为增加组合收益,本基金将在充分研究的前提下,参与可转债的一级市场申购,在严格控制风险的前提下获得稳定收益。

(8)资产支持证券投资策略

资产支持证券是固定收益产品中较为复杂的品种。自2005年以来,我国有多单资产支持证券产品问世,大体来看,主要分为两类:第一类是企业将应收帐款等资产打包,设计出证券化产品;第二类是银行将个人抵押贷款、汽车贷款、不良贷款等资产打包,形成证券化产品。从规模上看,显然后一类银行作为发起人推行的证券化产品规模较大,但无论哪类产品,目前的市场流动性都比较差。

考虑到资产支持证券产品目前的特性,此时投资资产支持证券,采取的是一种买入持有策略,着重资产支持证券相对于其他债券品种的较高收益率溢价,以流动性换取收益性,在资产规模稳定、赎回压力较小、低利率周期的条件下适用于这种策略。展望未来,资产证券化市场的发展必将日益完善,向美国等发达市场靠拢,到那时,资产支持证券流动性大大增强,投资策略也将更加灵活。

(9)中小企业私募债券投资策略

中小企业私募债券具有信用风险水平高、票面利率水平高、二级市场流动性差的特点。其信用利差主要受系统性信用风险和非系统性信用风险两方面影响。

系统性信用风险,即该券种对应信用水平的市场信用利差曲线变化。本基金结合经济周期判断,根据经济周期所处阶段选择增加或减少中小企业私募债券的配置比例,力求避险增收。

非系统性信用风险,即个券本身的信用变化。本基金通过对发债主体的信用水平及个债增信措施等因素的分析,选择具有相对优势的个券进行投资。

在控制信用风险的基础上,本基金对中小企业私募债券投资,主要通过期限和品种的分散投资控制流动性风险。以买入持有到期为主要策略,审慎投资。

针对内嵌转股选择权的中小企业私募债券,本基金通过深入的基本面分析及定性定量研究,自下而上精选个债,在控制风险的前提下,谋求内嵌转股权潜在的增强收益。

2. 权益类资产投资策略

权证投资策略

本基金不直接从二级市场买入权证,仅被动持有股票或可分离交易债券派发的权证。

本基金在控制风险与获取稳定收益的前提下,对权证进行投资。运用期权定价模型确定权证的理论价值基准,同时结合权证标的股票的价格走势进行趋势分析,确定权证的参与规模与退出时机。

1. 固定收益类资产投资策略

(2)收益率曲线策略

收益率曲线的变动可以分为平行移动和非平行移动两种。平行移动指各期限的收益率对于利率变动做出相同幅度的变化,包括向上平行移动和向下平行移动;而非平行移动则指各期限收益率对于利率变动产生不同的调整幅度,收益率曲线的斜率、形状都会发生变化。实际上,收益率曲线经常呈现非平行化移动。

如果收益率曲线不是平行移动,则久期相同的投资组合的表现可能差异较大。本基金在久期确定的前提下,根据收益率曲线非平行变化的预期,通过各种情景分析,进一步优化组合的期限结构。具体有三种方式可以选择:子弹策略、哑铃策略和梯形策略。子弹策略将各个债券的偿还期限高度集中于收益率曲线上的一点;哑铃策略将债券的偿还期限集中于收益率曲线的两个极端;梯形策略则让每个偿还期限的债券所占比重相当。在选用具体的策略时, 本基金会综合考虑通胀的短期和长期趋势、各个期限结构债券的收益变化特性等因素,构建合适的期限组合。

(3)债券类属配置策略

在确定组合久期和期限结构配置的基础上,本基金对不同类型固定收益品种的信用风险、税赋水平、市场流动性等因素进行分析,研究同期限的国债、金融债、企业债等不同债券板块之间的利差情况,以及交易所和银行间两个市场间同一交易品种的利差,制定债券类属配置策略,获取不同债券类属之间利差变化所带来的较高投资收益。

此外,随着债券市场的不断深入发展,本基金将加强对资产支持证券等创新品种的投资,获取超额收益。

(4) 骑乘策略

当收益率曲线比较陡峭时,也即相邻期限利差较大时,可以买入期限位于收益率曲线陡峭处的债券,也即收益率水平处于相对高位的债券,随着持有期限的延长,债券的剩余期限将会缩短,从而此时债券的收益率水平将会较投资期初有所下降,通过债券的收益率的下滑,进而获得资本利得收益。骑乘策略的关键影响因素是收益率曲线的陡峭程度。若收益率曲线较为陡峭,则随着债券剩余期限的缩短,债券的收益率水平将会有较大下滑,进而获得较高的资本利得。

(5)信用投资策略

信用债券投资是利率风险管理与信用风险管理相结合的投资策略,是本基金提高固定收益类投资总回报率的主要增值方式。具体来说,本基金对信用债券的投资包含个券精选策略和利差交易策略,其中,对个券的筛选是信用投资策略的基石。本基金采取自上而下的分析方法,通过对宏观经济运行、行业发展前景、企业自身状况等多重因素的综合考量对企业进行评分,并在评分的基础上,建立信用债券债券池,然后,根据既定的目标久期进行个券和利差的投资。

(6)回购放大策略

回购放大是一种杠杆投资策略,通过质押组合中的持仓债券进行正回购,将融得资金购买债券,获取回购利率和债券利率的利差,取得高于资产规模所能支撑的收益率。回购放大可以通过数次层层迭代,放大的倍数取决于对回购利率的判断与把握。影响回购放大策略的关键因素有两个,一是回购资金成本与债券收益率的关系,只有当债券收益率高于回购资金成本时,放大策略才能取得正的回报;其次,当放大倍数超过1时,应确保现金流的前后衔接,使得放大策略可以持续进行。

该策略在资金相对充裕的情况下是风险很低的投资策略。本基金是债券型基金,在银行间正回购的比例上限为40%,杠杆率相对较高,基金管理人会在无新股发行期间,利用市场利率的平稳时期,使用基础组合持有的债券进行回购放大,融入短期资金滚动操作,同时选择2年以下的短期债券进行投资,获取利差收益。

(7)可转债投资策略

可转债不同于一般的企业债券,投资人在一定条件下具有转股、回售的权利,因此其理论价值等于作为普通债券的基础价值加上可转债内含选择权的价值。本基金投资可转债的主要目标是降低基金净值的下行风险,通过投资可转债转换成股票,保留参与股票价格上涨的潜在收益。总体来看,本基金的可转债投资有两个基本思路:

第一,积极投资策略。本基金采取积极管理策略,重视对可转债对应股票的分析与研究,主要对公司的基本面深入研究,包括其所处行业的景气度、公司成长性、市场竞争力等,并参考同类公司的估值水平,判断可转债的股权投资价值,采用期权定价模型,估算可转债的转换期权价值,选择具有较高投资价值的可转债。

第二,一级市场申购策略。目前,可转债均采取定价发行,对于发行条款优惠、期权价值较高、公司基本面优良的可转债,因供求的失衡,会产生较大的一、二级市场价差。因此,为增加组合收益,本基金将在充分研究的前提下,参与可转债的一级市场申购,在严格控制风险的前提下获得稳定收益。

(8)资产支持证券投资策略

资产支持证券是固定收益产品中较为复杂的品种。自2005年以来,我国有多单资产支持证券产品问世,大体来看,主要分为两类:第一类是企业将应收帐款等资产打包,设计出证券化产品;第二类是银行将个人抵押贷款、汽车贷款、不良贷款等资产打包,形成证券化产品。从规模上看,显然后一类银行作为发起人推行的证券化产品规模较大,但无论哪类产品,目前的市场流动性都比较差。

考虑到资产支持证券产品目前的特性,此时投资资产支持证券,采取的是一种买入持有策略,着重资产支持证券相对于其他债券品种的较高收益率溢价,以流动性换取收益性,在资产规模稳定、赎回压力较小、低利率周期的条件下适用于这种策略。展望未来,资产证券化市场的发展必将日益完善,向美国等发达市场靠拢,到那时,资产支持证券流动性大大增强,投资策略也将更加灵活。

(9)中小企业私募债券投资策略

中小企业私募债券具有信用风险水平高、票面利率水平高、二级市场流动性差的特点。其信用利差主要受系统性信用风险和非系统性信用风险两方面影响。

系统性信用风险,即该券种对应信用水平的市场信用利差曲线变化。本基金结合经济周期判断,根据经济周期所处阶段选择增加或减少中小企业私募债券的配置比例,力求避险增收。

非系统性信用风险,即个券本身的信用变化。本基金通过对发债主体的信用水平及个债增信措施等因素的分析,选择具有相对优势的个券进行投资。

在控制信用风险的基础上,本基金对中小企业私募债券投资,主要通过期限和品种的分散投资控制流动性风险。以买入持有到期为主要策略,审慎投资。

针对内嵌转股选择权的中小企业私募债券,本基金通过深入的基本面分析及定性定量研究,自下而上精选个债,在控制风险的前提下,谋求内嵌转股权潜在的增强收益。

2. 权益类资产投资策略

权证投资策略

本基金不直接从二级市场买入权证,仅被动持有股票或可分离交易债券派发的权证。

本基金在控制风险与获取稳定收益的前提下,对权证进行投资。运用期权定价模型确定权证的理论价值基准,同时结合权证标的股票的价格走势进行趋势分析,确定权证的参与规模与退出时机。

收益分配原则

1.本基金的每份基金份额享有同等分配权;

2.收益分配时所发生的银行转账或其他手续费用由投资人自行承担。当投资人的现金红利小于一定金额,不足以支付银行转账或其他手续费用时,基金注册登记机构可将投资人的现金红利按红利发放日的基金份额净值自动转为基金份额;

3.本基金收益每年最多分配12次,每次基金收益分配比例不低于可分配收益的60%;

4.若基金合同生效不满3个月则可不进行收益分配;

5.本基金收益分配方式为现金方式,投资人可选择将现金收益按红利发放日的基金份额净值自动转为基金份额进行再投资;若投资人不选择,本基金默认的收益分配方式是现金分红;

6.基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

7.法律法规或监管机构另有规定的从其规定。

2.收益分配时所发生的银行转账或其他手续费用由投资人自行承担。当投资人的现金红利小于一定金额,不足以支付银行转账或其他手续费用时,基金注册登记机构可将投资人的现金红利按红利发放日的基金份额净值自动转为基金份额;

3.本基金收益每年最多分配12次,每次基金收益分配比例不低于可分配收益的60%;

4.若基金合同生效不满3个月则可不进行收益分配;

5.本基金收益分配方式为现金方式,投资人可选择将现金收益按红利发放日的基金份额净值自动转为基金份额进行再投资;若投资人不选择,本基金默认的收益分配方式是现金分红;

6.基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

7.法律法规或监管机构另有规定的从其规定。

风险收益特征

本基金为债券型基金,属证券投资基金中的低风险品种,其长期平均风险和预期收益率低于股票型基金和混合型基金,高于货币市场基金。在债券型基金产品中,其长期平均风险和预期收益率低于直接参与二级市场股票、权证投资的债券型基金,高于纯债券型基金。

东方基金

管理规模:234.58亿

旗下基金:59只

东方新能源汽车混合

日增长率 1.47% 累计净值 3.6474

东方创新科技混合

日增长率 -0.26% 累计净值 2.6043

东方惠新灵活配置混合A

日增长率 -0.01% 累计净值 1.7763

东方惠新灵活配置混合C

日增长率 -0.01% 累计净值 2.7788

东方量化成长灵活配置混合

日增长率 0.37% 累计净值 2.0565