海富通中小盘混合基金

(519026)| 基金类型:混合型 | 基金规模:1.31亿亿元 |

| 成 立 日:2010年04月14日 | 基金公司:海富通基金 |

| 基金经理:周雪军 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-10-30]

2.2909

日增长率: -2.84% 累计净值: 2.2909

- 近一周

增长率

5.18% - 近一月

增长率

-1.03% - 近一季

增长率

34.03% - 近半年

增长率

67.93%

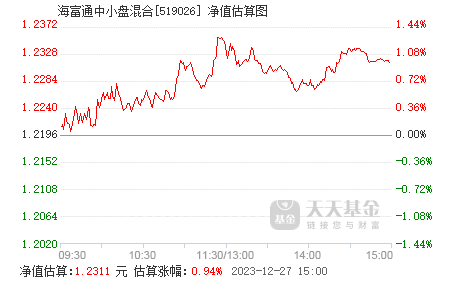

实时估值

历史净值

基金概况

| 基金全称 | 海富通中小盘混合型证券投资基金 | 基金简称 | 海富通中小盘混合 |

| 基金代码 | 519026 | 基金类型 | 混合型 |

| 发行日期 | 2010年03月10日 | 成立日期 | 2010年04月14日 |

| 基金公司 | 海富通基金 | 资产规模 | 1.31亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中证700指数×80%+上证国债指数×20% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

本基金通过投资于具有高成长潜力和良好基本面的中小盘股票,在严格控制投资风险的前提下,实现基金资产的持续增值。

投资范围

本基金的投资范围限于具有良好流动性的金融工具,包括国内依法发行上市的股票、国债、金融债、企业债、回购、央行票据、可转换债券、权证以及经中国证监会批准允许基金投资的其它金融工具。

此外,如法律法规或监管机构以后允许基金投资的其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围;如法律法规或中国证监会变更投资品种的比例限制的,基金管理人可依据相关规定履行适当程序后相应调整本基金的投资比例上限规定。

此外,如法律法规或监管机构以后允许基金投资的其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围;如法律法规或中国证监会变更投资品种的比例限制的,基金管理人可依据相关规定履行适当程序后相应调整本基金的投资比例上限规定。

投资策略

1.资产配置策略

本基金将基于定量与定性相结合的宏观及市场分析,形成对不同市场周期的预测和判断,通过灵活主动且有纪律的资产配置,确定组合中股票、债券、货币市场工具和其他金融工具的投资比例,追求较高的收益,同时规避市场的系统性风险。

在资产配置中,本基金主要考虑如下因素:宏观经济因素,包括宏观经济发展趋势,经济的景气周期研究等;货币因素,包括利率水平及其变化、CPI、货币政策等;市场估值因素,包括市场的相对定价水平、估值水平等;政策影响因素,包括不同政策发布对不同资产类别的影响分析等;市场气氛等。通过对各种因素的综合分析,确定本基金的资产配置。

2.股票投资策略

(1)行业分析

在经济发展的不同阶段、政策导向和市场环境下,各行业会形成不同的景气状态,各个行业的发展会有很大的不同,因此行业配置将对于基金收益会有重要影响。

本基金将采用自上而下的行业分析方法,结合政策导向和市场环境等因素的综合分析,依据对行业基本面和景气周期的分析预测,判断各行业的景气程度,从而确定基金在一定时期内的行业布局。本基金将精选景气行业或者长期增长前景看好且具有良好投资价值的行业进行重点配置。在此基础上,本基金管理人将实施灵活的行业配置策略,通过跟踪不同行业的景气周期变化等因素,动态调整行业资产配置权重,积极把握行业景气变化中的投资机会。

(2)股票分析

本基金的股票投资将兼顾个股的成长性和估值水平,寻找具有较强的持续成长能力,同时价值又没有被高估的股票。

1)价值分析

价值分析包括公司的品质分析及估值水平分析。健康的品质是公司未来持续成长的良好基础,也可以提高公司的抗风险能力,因此本基金对上市公司的价值分析首先将分析公司的品质,将着重对公司进行财务分析,考察每股收益率(EPS)、净资产收益率(ROE)等指标,另外将根据上市公司所处行业景气度及其在行业中的竞争地位等多方面的因素进行综合评估,挖掘上市公司的投资价值。

如果公司具有成长性,但是股价已经被严重高估,股票将丧失吸引力。因此本基金将对股票进行估值分析,本基金管理人将关注PE、PB、PS等指标。对于这些指标,除了静态分析以外,本管理人还将根据对公司的深入研究及盈利预测,进行动态分析。

2)成长分析

对于成长性分析,本基金管理人将重点关注企业的内涵式增长。内涵式增长主要是来自企业的管理技能的可复制、企业的创新能力、产品的竞争优势及公司抵抗风险持续生存的能力等。本基金将从定量分析及定性分析两方面分析企业的成长能力。

●定量分析

本基金的公司成长性分析体系将首先通过成长性指标分析公司的经营状况,本基金选取的成长性指标主要包括:PEG、每股收益增长率、净利润预测增长率、主营业务增长率等等。

●定性分析

公司成长性既受到公司的各种内部因素影响,又受到公司的各种外部因素影响,因此本基金的上市公司成长性评估将以宏观分析和行业分析作为评估的基础,对公司内部因素进行深刻理解和分析,挖掘上市公司保持高成长性和业绩增长的驱动因素,深入分析这些驱动因素是否具有可持续性,从而优选出品质优良、成长潜力高于平均水平的上市公司。定性分析包括行业前景分析等外部因素分析及公司商业模式、公司治理、管理层素质、产品竞争力、企业创新能力等内部因素分析。

本基金股票投资强调将定量的股票筛选和定性的公司研究有机结合,并实时应用风险控制手段进行组合调整。深入的公司研究和分析是发掘成长性股票的核心,通过定性的分析和定量的筛选,得出对公司未来盈利成长的潜力、质量以及持续性的评价,从而发掘出品质优良并具有持续成长性的股票。

3.债券投资策略

本基金的债券投资采取“自上而下”的投资策略,将深入分析宏观经济、货币政策和利率变化等趋势,综合考虑不同债券品种的收益率水平、流动性和信用风险等因素,通过采取利率预期、久期管理、收益率曲线策略、收益率利差策略和套利等积极的投资策略,确定和构造合理的债券组合。

4.权证投资策略

权证为本基金辅助性投资工具,本基金将在控制风险的前提下,充分利用权证来达到控制下跌风险、实现保值和锁定收益的目的;此外,还将充分发掘可能的套利机会,以达到增值的目的。

本基金将基于定量与定性相结合的宏观及市场分析,形成对不同市场周期的预测和判断,通过灵活主动且有纪律的资产配置,确定组合中股票、债券、货币市场工具和其他金融工具的投资比例,追求较高的收益,同时规避市场的系统性风险。

在资产配置中,本基金主要考虑如下因素:宏观经济因素,包括宏观经济发展趋势,经济的景气周期研究等;货币因素,包括利率水平及其变化、CPI、货币政策等;市场估值因素,包括市场的相对定价水平、估值水平等;政策影响因素,包括不同政策发布对不同资产类别的影响分析等;市场气氛等。通过对各种因素的综合分析,确定本基金的资产配置。

2.股票投资策略

(1)行业分析

在经济发展的不同阶段、政策导向和市场环境下,各行业会形成不同的景气状态,各个行业的发展会有很大的不同,因此行业配置将对于基金收益会有重要影响。

本基金将采用自上而下的行业分析方法,结合政策导向和市场环境等因素的综合分析,依据对行业基本面和景气周期的分析预测,判断各行业的景气程度,从而确定基金在一定时期内的行业布局。本基金将精选景气行业或者长期增长前景看好且具有良好投资价值的行业进行重点配置。在此基础上,本基金管理人将实施灵活的行业配置策略,通过跟踪不同行业的景气周期变化等因素,动态调整行业资产配置权重,积极把握行业景气变化中的投资机会。

(2)股票分析

本基金的股票投资将兼顾个股的成长性和估值水平,寻找具有较强的持续成长能力,同时价值又没有被高估的股票。

1)价值分析

价值分析包括公司的品质分析及估值水平分析。健康的品质是公司未来持续成长的良好基础,也可以提高公司的抗风险能力,因此本基金对上市公司的价值分析首先将分析公司的品质,将着重对公司进行财务分析,考察每股收益率(EPS)、净资产收益率(ROE)等指标,另外将根据上市公司所处行业景气度及其在行业中的竞争地位等多方面的因素进行综合评估,挖掘上市公司的投资价值。

如果公司具有成长性,但是股价已经被严重高估,股票将丧失吸引力。因此本基金将对股票进行估值分析,本基金管理人将关注PE、PB、PS等指标。对于这些指标,除了静态分析以外,本管理人还将根据对公司的深入研究及盈利预测,进行动态分析。

2)成长分析

对于成长性分析,本基金管理人将重点关注企业的内涵式增长。内涵式增长主要是来自企业的管理技能的可复制、企业的创新能力、产品的竞争优势及公司抵抗风险持续生存的能力等。本基金将从定量分析及定性分析两方面分析企业的成长能力。

●定量分析

本基金的公司成长性分析体系将首先通过成长性指标分析公司的经营状况,本基金选取的成长性指标主要包括:PEG、每股收益增长率、净利润预测增长率、主营业务增长率等等。

●定性分析

公司成长性既受到公司的各种内部因素影响,又受到公司的各种外部因素影响,因此本基金的上市公司成长性评估将以宏观分析和行业分析作为评估的基础,对公司内部因素进行深刻理解和分析,挖掘上市公司保持高成长性和业绩增长的驱动因素,深入分析这些驱动因素是否具有可持续性,从而优选出品质优良、成长潜力高于平均水平的上市公司。定性分析包括行业前景分析等外部因素分析及公司商业模式、公司治理、管理层素质、产品竞争力、企业创新能力等内部因素分析。

本基金股票投资强调将定量的股票筛选和定性的公司研究有机结合,并实时应用风险控制手段进行组合调整。深入的公司研究和分析是发掘成长性股票的核心,通过定性的分析和定量的筛选,得出对公司未来盈利成长的潜力、质量以及持续性的评价,从而发掘出品质优良并具有持续成长性的股票。

3.债券投资策略

本基金的债券投资采取“自上而下”的投资策略,将深入分析宏观经济、货币政策和利率变化等趋势,综合考虑不同债券品种的收益率水平、流动性和信用风险等因素,通过采取利率预期、久期管理、收益率曲线策略、收益率利差策略和套利等积极的投资策略,确定和构造合理的债券组合。

4.权证投资策略

权证为本基金辅助性投资工具,本基金将在控制风险的前提下,充分利用权证来达到控制下跌风险、实现保值和锁定收益的目的;此外,还将充分发掘可能的套利机会,以达到增值的目的。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为6次,每次分配比例不得低于收益分配基准日可供分配利润的50%,若基金合同生效不满3个月可不进行收益分配。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利按照除权日经除权后的基金份额净值自动转为基金份额进行再投资;若投资者未做任何选择,本基金默认的收益分配方式是现金分红;投资者可以在不同销售机构对本基金设置为相同的分红方式,亦可设置为不同的分红方式,即同一基金账户对本基金在各销售机构设置的分红方式相互独立、互不影响。

3、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权。

5、法律法规或监管机关另有规定的,从其规定。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利按照除权日经除权后的基金份额净值自动转为基金份额进行再投资;若投资者未做任何选择,本基金默认的收益分配方式是现金分红;投资者可以在不同销售机构对本基金设置为相同的分红方式,亦可设置为不同的分红方式,即同一基金账户对本基金在各销售机构设置的分红方式相互独立、互不影响。

3、基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权。

5、法律法规或监管机关另有规定的,从其规定。

风险收益特征

本基金为混合型基金,其预期收益及预期风险水平高于债券型基金和货币市场基金,但低于股票型基金,属于中高风险水平的投资品种。

海富通

管理规模:729.10亿

旗下基金:81只

海富通电子传媒股票A

日增长率 -3.15% 累计净值 3.8563

海富通电子传媒股票C

日增长率 -3.15% 累计净值 3.6183

海富通股票混合

日增长率 -3.54% 累计净值 3.4312

海富通中小盘混合

日增长率 -2.84% 累计净值 2.2909

海富通改革驱动混合

日增长率 -2.24% 累计净值 3.5769