新华中小市值优选混合基金

(519097)| 基金类型:混合型 | 基金规模:0.85亿亿元 |

| 成 立 日:2011年01月28日 | 基金公司:新华基金 |

| 基金经理:付伟 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-11-18]

3.4325

日增长率: -0.92% 累计净值: 4.1945

- 近一周

增长率

1.06% - 近一月

增长率

11.71% - 近一季

增长率

10.13% - 近半年

增长率

40.11%

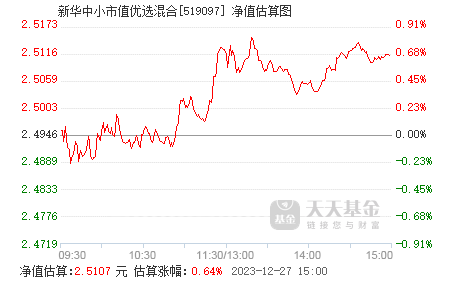

实时估值

历史净值

基金概况

| 基金全称 | 新华中小市值优选混合型证券投资基金 | 基金简称 | 新华中小市值优选混合 |

| 基金代码 | 519097 | 基金类型 | 混合型 |

| 发行日期 | 2011年01月04日 | 成立日期 | 2011年01月28日 |

| 基金公司 | 新华基金 | 资产规模 | 0.85亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 80%×中证700指数收益率 +20%×上证国债指数收益率 | 跟踪标的 | 该基金无跟踪标的 |

投资目标

在有效控制风险的前提下,精选各行业中具有高成长性且价格合理的中小市值股票进行投资,力求实现基金净值增长率持续地超越业绩比较基准。

投资范围

本基金主要投资于具有良好流动性的金融工具,包括国内依法发行上市的股票、债券、资产支持证券、权证及法律法规或中国证监会允许基金投资的其他金融工具。

本基金股票投资占基金资产的比例范围为60%~95%,其中中小市值股票投资占基金股票资产的比例不低于80%,债券投资占基金资产的比例范围为0~40%,资产支持证券投资占基金资产净值的比例范围为0~20%,权证投资占基金资产净值的比例范围为0~3%,现金或者到期日在1年以内的政府债券不低于基金资产净值的5%。

如法律法规或中国证监会允许基金投资其他品种的,基金管理人在履行适当程序后,可以将其纳入本基金的投资范围。

本基金股票投资占基金资产的比例范围为60%~95%,其中中小市值股票投资占基金股票资产的比例不低于80%,债券投资占基金资产的比例范围为0~40%,资产支持证券投资占基金资产净值的比例范围为0~20%,权证投资占基金资产净值的比例范围为0~3%,现金或者到期日在1年以内的政府债券不低于基金资产净值的5%。

如法律法规或中国证监会允许基金投资其他品种的,基金管理人在履行适当程序后,可以将其纳入本基金的投资范围。

投资策略

1、资产配置策略:本基金采用战略性资产配置与战术性资产配置相结合的策略,即在各类资产的投资比例范围内,持续评估各类资产的风险收益状况,并据此动态调整资产配置比例,以从变化的市场环境下最大程度地获利。

资产配置策略重点考虑以下四个因素:一是宏观经济因素;二是估值因素;三是制度和政策变化因素;四是市场情绪因素。

2、股票投资策略:本基金以合理价格成长选股策略(GARP)为核心,精选各行业中具有高成长性且价格合理的中小市值股票进行投资。

(1)中小市值股票的界定

本基金所指的中小市值股票是申银万国一级行业划分标准下各行业内的中小市值股票。

本基金将定期及不定期对备选股票进行调整。基金管理人每半年按照申银万国一级行业划分标准对A股市场的所有股票进行分类,按总市值将各行业中的样本股从小到大进行排序并累加,取累计市值占各行业总市值70%以下且累计股票数量不超过各行业股票数量2/3的股票作为备选股票。对于由于上市公司重组、合并、分立、新股上市或其他因素等导致的股票市值变化,本基金管理人将根据以上标准及时调整。

如申银万国一级行业划分标准暂停或终止发布,基金管理人有权在与基金托管人协商一致后,根据本基金的投资目标及投资策略,以维护基金份额持有人利益为原则,选择新的中小市值股票界定标准。

(2)合理价格成长选股策略(GARP)

GARP(Growth At Reasonable Price)是国际上普遍应用的选股策略,其核心思想是以相对较低的价格买入成长性较高的公司股票,综合运用成长性指标和价值性指标对股票进行筛选。

① 定量分析

I.成长性指标

i.营业收入增长率。该指标所隐含的往往是企业市场份额的扩大,体现公司未来盈利潜力的提高,盈利稳定性的加大,公司持续成长能力的提升。本基金选取过去两年的平均营业收入增长率。

ii.净利润增长率。该指标反映上市公司的盈利能力和盈利增长情况,是衡量上市公司经营效益的主要指标。本基金选取过去两年的平均净利润增长率。

iii.净资产收益率。该指标着眼于企业整体的经营效率,充分反映投资者投入企业的自由资本获取收益的能力。本基金选取过去两年平均净资产收益率。

II.价值性指标

价值性指标是基于上市公司的估值水平而确定的,本基金主要选取市盈率倒数(E/P)、市净率倒数(B/P)以及PEG指标作为企业价值性的考察指标。

III.综合评分

本基金采用加权评分法,根据各指标的重要性、影响力以及包含信息量的大小设定相应权数,在此基础上对各指标分值进行加权汇总得到股票的综合评分。本基金将重点投资于综合评分排名居前的股票。

② 定性分析

I.盈利能力的稳定性和持续性

主要分析公司盈利的构成、盈利主要来源、公司盈利模式和扩张方式等。

II.核心竞争力

主要分析上市公司是否拥有领先的核心技术,该技术是否具备一定的竞争壁垒;是否具备较强的自主研发能力和技术创新能力;未来公司主业的产品线是否存在进一步延伸的可能;在所属的细分行业是否已经拥有较高的市场份额、较为强大的品牌和良好的口碑等。

III.法人治理结构及管理层能力

主要分析公司股权结构是否规范;是否建立了有效的股东大会制度以保障中小股东利益;董事会权利的合理界定与约束;管理层对公司的控制力如何;公司是否建立了对管理层有效的激励和约束机制;管理层是否具有良好的诚信度;管理层是否稳定。

(3)行业配置:本基金的行业配置从定性分析和定量分析两个角度进行考察,依据行业周期轮动特征以及行业相对投资价值评估结果,精选行业景气度趋于改善或者长期增长前景看好且具有良好投资价值的行业进行重点配置。

定性分析方面,以宏观经济运行和经济景气周期监测为基础,结合对我国行业周期轮动特征的考察,从经济周期因素、行业发展政策因素、产业结构变化趋势因素以及行业自身景气周期因素等多个指标把握不同行业的景气度变化情况和业绩增长趋势。本基金重点关注行业景气度趋于改善或者长期增长前景良好的优势行业。

定量分析方面,主要依据行业相对估值水平(行业估值/市场估值)、行业相对利润增长率(行业利润增长率/市场利润增长率)、行业PEG(行业估值/行业利润增长率)三项指标进行筛选,上述三项指标的数值均大于1的行业将是本基金的投资重点。

3、债券投资策略:本基金债券投资将以优化流动性管理、分散投资风险为主要目标,同时根据需要进行积极操作,以提高基金收益。

(1)久期调整策略

根据对市场利率水平的预期,在预期利率下降时,增加组合久期,以较多地获得债券价格上升带来的收益;在预期利率上升时,减小组合久期,以规避债券价格下降的风险。

(2)收益率曲线配置策略

在久期确定的基础上,根据对收益率曲线形状变化的预测,采用子弹型策略、哑铃型策略或梯形策略,在长期、中期和短期债券间进行配置,以从长、中、短期债券的相对价格变化中获利。

4、其他投资策略:本基金将在严格控制风险的前提下,主动进行权证投资。基金权证投资将以价值分析为基础,在采用数量化模型分析其合理定价的基础上,把握市场的短期波动,进行积极操作,追求在风险可控的前提下实现稳健的超额收益。

本基金还将积极参与风险低且可控的新股申购、债券回购等投资,以增加收益。

资产配置策略重点考虑以下四个因素:一是宏观经济因素;二是估值因素;三是制度和政策变化因素;四是市场情绪因素。

2、股票投资策略:本基金以合理价格成长选股策略(GARP)为核心,精选各行业中具有高成长性且价格合理的中小市值股票进行投资。

(1)中小市值股票的界定

本基金所指的中小市值股票是申银万国一级行业划分标准下各行业内的中小市值股票。

本基金将定期及不定期对备选股票进行调整。基金管理人每半年按照申银万国一级行业划分标准对A股市场的所有股票进行分类,按总市值将各行业中的样本股从小到大进行排序并累加,取累计市值占各行业总市值70%以下且累计股票数量不超过各行业股票数量2/3的股票作为备选股票。对于由于上市公司重组、合并、分立、新股上市或其他因素等导致的股票市值变化,本基金管理人将根据以上标准及时调整。

如申银万国一级行业划分标准暂停或终止发布,基金管理人有权在与基金托管人协商一致后,根据本基金的投资目标及投资策略,以维护基金份额持有人利益为原则,选择新的中小市值股票界定标准。

(2)合理价格成长选股策略(GARP)

GARP(Growth At Reasonable Price)是国际上普遍应用的选股策略,其核心思想是以相对较低的价格买入成长性较高的公司股票,综合运用成长性指标和价值性指标对股票进行筛选。

① 定量分析

I.成长性指标

i.营业收入增长率。该指标所隐含的往往是企业市场份额的扩大,体现公司未来盈利潜力的提高,盈利稳定性的加大,公司持续成长能力的提升。本基金选取过去两年的平均营业收入增长率。

ii.净利润增长率。该指标反映上市公司的盈利能力和盈利增长情况,是衡量上市公司经营效益的主要指标。本基金选取过去两年的平均净利润增长率。

iii.净资产收益率。该指标着眼于企业整体的经营效率,充分反映投资者投入企业的自由资本获取收益的能力。本基金选取过去两年平均净资产收益率。

II.价值性指标

价值性指标是基于上市公司的估值水平而确定的,本基金主要选取市盈率倒数(E/P)、市净率倒数(B/P)以及PEG指标作为企业价值性的考察指标。

III.综合评分

本基金采用加权评分法,根据各指标的重要性、影响力以及包含信息量的大小设定相应权数,在此基础上对各指标分值进行加权汇总得到股票的综合评分。本基金将重点投资于综合评分排名居前的股票。

② 定性分析

I.盈利能力的稳定性和持续性

主要分析公司盈利的构成、盈利主要来源、公司盈利模式和扩张方式等。

II.核心竞争力

主要分析上市公司是否拥有领先的核心技术,该技术是否具备一定的竞争壁垒;是否具备较强的自主研发能力和技术创新能力;未来公司主业的产品线是否存在进一步延伸的可能;在所属的细分行业是否已经拥有较高的市场份额、较为强大的品牌和良好的口碑等。

III.法人治理结构及管理层能力

主要分析公司股权结构是否规范;是否建立了有效的股东大会制度以保障中小股东利益;董事会权利的合理界定与约束;管理层对公司的控制力如何;公司是否建立了对管理层有效的激励和约束机制;管理层是否具有良好的诚信度;管理层是否稳定。

(3)行业配置:本基金的行业配置从定性分析和定量分析两个角度进行考察,依据行业周期轮动特征以及行业相对投资价值评估结果,精选行业景气度趋于改善或者长期增长前景看好且具有良好投资价值的行业进行重点配置。

定性分析方面,以宏观经济运行和经济景气周期监测为基础,结合对我国行业周期轮动特征的考察,从经济周期因素、行业发展政策因素、产业结构变化趋势因素以及行业自身景气周期因素等多个指标把握不同行业的景气度变化情况和业绩增长趋势。本基金重点关注行业景气度趋于改善或者长期增长前景良好的优势行业。

定量分析方面,主要依据行业相对估值水平(行业估值/市场估值)、行业相对利润增长率(行业利润增长率/市场利润增长率)、行业PEG(行业估值/行业利润增长率)三项指标进行筛选,上述三项指标的数值均大于1的行业将是本基金的投资重点。

3、债券投资策略:本基金债券投资将以优化流动性管理、分散投资风险为主要目标,同时根据需要进行积极操作,以提高基金收益。

(1)久期调整策略

根据对市场利率水平的预期,在预期利率下降时,增加组合久期,以较多地获得债券价格上升带来的收益;在预期利率上升时,减小组合久期,以规避债券价格下降的风险。

(2)收益率曲线配置策略

在久期确定的基础上,根据对收益率曲线形状变化的预测,采用子弹型策略、哑铃型策略或梯形策略,在长期、中期和短期债券间进行配置,以从长、中、短期债券的相对价格变化中获利。

4、其他投资策略:本基金将在严格控制风险的前提下,主动进行权证投资。基金权证投资将以价值分析为基础,在采用数量化模型分析其合理定价的基础上,把握市场的短期波动,进行积极操作,追求在风险可控的前提下实现稳健的超额收益。

本基金还将积极参与风险低且可控的新股申购、债券回购等投资,以增加收益。

收益分配原则

1、本基金的每份基金份额享有同等分配权;

2、收益分配时所发生的银行转账或其他手续费用由投资人自行承担。当投资人的现金红利小于一定金额,不足以支付银行转账或其他手续费用时,基金注册登记机构可将投资人的现金红利按除权后的份额净值自动转为基金份额;

3、在符合有关基金分红条件的前提下,本基金收益每年最多分配12次,每次基金收益分配比例不低于收益分配基准日可供分配利润的20%;

4、若基金合同生效不满3个月则可不进行收益分配;

5、本基金收益分配方式分为两种:现金分红与红利再投资,投资人可选择现金红利或将现金红利按除权后的份额净值自动转为基金份额进行再投资;若投资人不选择,本基金默认的收益分配方式是现金分红;

6、基金红利发放日距离收益分配基准日(即可供分配利润计算截止日)的时间不得超过15个工作日;

7、基金收益分配后每一基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

8、法律法规或监管机构另有规定的从其规定。

2、收益分配时所发生的银行转账或其他手续费用由投资人自行承担。当投资人的现金红利小于一定金额,不足以支付银行转账或其他手续费用时,基金注册登记机构可将投资人的现金红利按除权后的份额净值自动转为基金份额;

3、在符合有关基金分红条件的前提下,本基金收益每年最多分配12次,每次基金收益分配比例不低于收益分配基准日可供分配利润的20%;

4、若基金合同生效不满3个月则可不进行收益分配;

5、本基金收益分配方式分为两种:现金分红与红利再投资,投资人可选择现金红利或将现金红利按除权后的份额净值自动转为基金份额进行再投资;若投资人不选择,本基金默认的收益分配方式是现金分红;

6、基金红利发放日距离收益分配基准日(即可供分配利润计算截止日)的时间不得超过15个工作日;

7、基金收益分配后每一基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

8、法律法规或监管机构另有规定的从其规定。

风险收益特征

本基金为混合型基金,基金资产整体的预期收益和预期风险高于债券型基金和货币市场基金,低于股票型基金。

新华基金

管理规模:373.68亿

旗下基金:64只

新华策略精选股票

日增长率 3.95% 累计净值 2.5103

新华趋势领航混合

日增长率 4.04% 累计净值 4.4845

新华优选分红混合

日增长率 3.9% 累计净值 4.6913

新华中小市值优选混合

日增长率 -0.92% 累计净值 4.1945

新华科技创新主题灵活配置混合

日增长率 4.6% 累计净值 1.4039