华夏亚债中国指数C基金

(001023)| 基金类型:债券指数 | 基金规模:1.02亿亿元 |

| 成 立 日:2011年05月25日 | 基金公司:华夏基金 |

| 基金经理:柳万军 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-09-04]

1.2346

日增长率: 0% 累计净值: 1.5824

- 近一周

增长率

0.27% - 近一月

增长率

-0.31% - 近一季

增长率

-0.17% - 近半年

增长率

0.33%

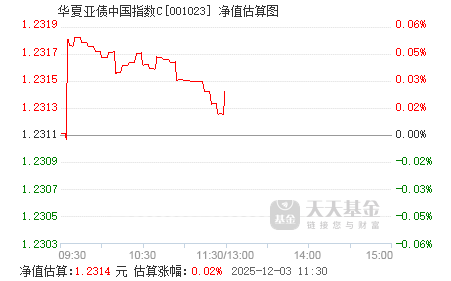

实时估值

历史净值

基金概况

| 基金全称 | 亚债中国债券指数基金 | 基金简称 | 华夏亚债中国指数C |

| 基金代码 | 001023 | 基金类型 | 债券指数 |

| 发行日期 | 2011年04月26日 | 成立日期 | 2011年05月25日 |

| 基金公司 | 华夏基金 | 资产规模 | 1.02亿 |

| 管理费率 | 0.13 | 托管费率 | 0.05 |

| 申购费率 | 0.00 | 赎回费率 | 1.50 |

| 业绩比较基准 | iBoxx(R)1亚债中国指数 | 跟踪标的 | iBoxx亚债中国指数 |

投资目标

本基金追求取得在扣除各项费用之前与标的指数相似的总回报。

投资范围

本基金主要投资于标的指数成份券。为了更好地实现投资目标,本基金还可以投资于非成份券,以及法律、法规或中国证监会允许基金投资的其他金融工具,但是这些金融工具限于以人民币计价的债券、货币市场金融产品、现金或类似现金的产品。本基金不得投资于股票。

投资策略

本基金为被动管理基金,主要采用代表性分层抽样复制策略,投资于标的指数中具有代表性的部分成份券,或选择非成份券作为替代,使得债券投资组合的总体特征(如久期、剩余期限分布和到期收益率等)与标的指数相似。此外,本基金还将积极参与风险低且可控的债券回购等投资,以弥补基金费用、增加基金收益。

1.债券指数化投资

(1)组合构建策略

构建投资组合的过程主要分为3步:指数成份券流动性筛选、确定目标组合和逐步调整建仓。

①指数成份券流动性筛选:通过日均交易量、报价次数、买卖价差和是否为跨市场债券等定量和定性指标,筛选具有较好流动性的指数成份券作为组合备选券。

②确定目标组合:使用代表性分层抽样法确定各备选券权重,使组合总体特征与指数相似。

③逐步调整建仓:根据市场实际流动性情况和投资机会,进一步调整和优化组合并逐步建仓。

在一般情况下,本基金投资于债券类资产的比例不低于基金资产净值的90%。本基金将在基金合同生效之日起6个月内达到这一投资比例。此后,如因标的指数成份券调整、基金申购或赎回带来资金流动等因素导致基金不符合这一投资比例的,基金管理人将在10个交易日内进行调整。

(2)月度组合管理

①根据标的指数月度调整,对组合持有的债券及其权重进行调整,保证组合总体特征与调整后的标的指数相似。

②根据基金费用、收益分配等支付要求,及时检查组合中现金的比例,进行支付现金的准备。

③在公司研究团队月度策略会议上对组合操作及跟踪误差等进行分析,分析最近组合与标的指数总回报的差异情况,找出相应原因。

④公司投资决策委员会对基金的操作进行指导与决策。基金经理根据公司投资决策委员会的决策开展下一阶段的工作。

(3)跟踪误差目标

在正常市场情况下,本基金追求债券指数化投资组合在扣除基金费用前的总回报与标的指数总回报之间的年化跟踪误差不超过50个基点(一个基点为万分之一)。如因指数编制规则调整或其他因素导致跟踪误差超过上述范围,基金管理人应采取合理措施避免跟踪误差进一步扩大。

2.衍生品投资

未来,如法律法规或监管机构允许基金投资衍生品的,经持有人大会同意后,基金可以参与相关衍生品投资。基金衍生品投资的目的是使基金的投资组合更紧密地跟踪标的指数或复制标的指数的相关重要特征,以便更好地实现基金的投资目标。基金将主要投资于与利率、标的指数、标的指数成份券或构成基金组合的其他非成份券相关的各种衍生工具,如远期、掉期、期权、期货等。基金持有金融衍生工具风险敞口的绝对总额不得超过基金资产的10%。基金的衍生品投资只能用于风险对冲而不能用于投机。

3.未来,如法律法规或中国证监会允许基金投资其他品种的,基金管理人在依法履行适当程序后,可以将其纳入本基金的投资范围,并更新和丰富基金投资策略。

1.债券指数化投资

(1)组合构建策略

构建投资组合的过程主要分为3步:指数成份券流动性筛选、确定目标组合和逐步调整建仓。

①指数成份券流动性筛选:通过日均交易量、报价次数、买卖价差和是否为跨市场债券等定量和定性指标,筛选具有较好流动性的指数成份券作为组合备选券。

②确定目标组合:使用代表性分层抽样法确定各备选券权重,使组合总体特征与指数相似。

③逐步调整建仓:根据市场实际流动性情况和投资机会,进一步调整和优化组合并逐步建仓。

在一般情况下,本基金投资于债券类资产的比例不低于基金资产净值的90%。本基金将在基金合同生效之日起6个月内达到这一投资比例。此后,如因标的指数成份券调整、基金申购或赎回带来资金流动等因素导致基金不符合这一投资比例的,基金管理人将在10个交易日内进行调整。

(2)月度组合管理

①根据标的指数月度调整,对组合持有的债券及其权重进行调整,保证组合总体特征与调整后的标的指数相似。

②根据基金费用、收益分配等支付要求,及时检查组合中现金的比例,进行支付现金的准备。

③在公司研究团队月度策略会议上对组合操作及跟踪误差等进行分析,分析最近组合与标的指数总回报的差异情况,找出相应原因。

④公司投资决策委员会对基金的操作进行指导与决策。基金经理根据公司投资决策委员会的决策开展下一阶段的工作。

(3)跟踪误差目标

在正常市场情况下,本基金追求债券指数化投资组合在扣除基金费用前的总回报与标的指数总回报之间的年化跟踪误差不超过50个基点(一个基点为万分之一)。如因指数编制规则调整或其他因素导致跟踪误差超过上述范围,基金管理人应采取合理措施避免跟踪误差进一步扩大。

2.衍生品投资

未来,如法律法规或监管机构允许基金投资衍生品的,经持有人大会同意后,基金可以参与相关衍生品投资。基金衍生品投资的目的是使基金的投资组合更紧密地跟踪标的指数或复制标的指数的相关重要特征,以便更好地实现基金的投资目标。基金将主要投资于与利率、标的指数、标的指数成份券或构成基金组合的其他非成份券相关的各种衍生工具,如远期、掉期、期权、期货等。基金持有金融衍生工具风险敞口的绝对总额不得超过基金资产的10%。基金的衍生品投资只能用于风险对冲而不能用于投机。

3.未来,如法律法规或中国证监会允许基金投资其他品种的,基金管理人在依法履行适当程序后,可以将其纳入本基金的投资范围,并更新和丰富基金投资策略。

收益分配原则

1.由于基金费用的不同,不同类别的基金份额在收益分配数额方面可能有所不同,基金管理人可对各类别基金份额分别制定收益分配方案,同一类别内的每一基金份额享有同等分配权。

2.基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

3.在符合上述基金分红条件的前提下,本基金方可进行收益分配。本基金每年度收益分配不超过4次,每次分配比例不得低于该次可供分配利润的20%,基金红利发放日距离收益分配基准日(即可供分配利润计算截至日)的时间不得超过15个工作日。若自基金合同生效日起不满3个月可不进行收益分配。

4、基金份额持有人可以选择取得现金红利或将所获红利再投资于本基金,基金份额持有人可对A类、C类、H类基金份额分别选择不同的分红方式,选择采取红利再投资形式的,同一类别基金份额的分红资金按分红权益再投资日(具体以届时的分红公告为准)该类别的基金份额净值转成相应的基金份额;基金份额持有人事先未做出选择的,默认的分红方式为现金红利。

5.法律法规或监管机构另有规定的,从其规定。

2.基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

3.在符合上述基金分红条件的前提下,本基金方可进行收益分配。本基金每年度收益分配不超过4次,每次分配比例不得低于该次可供分配利润的20%,基金红利发放日距离收益分配基准日(即可供分配利润计算截至日)的时间不得超过15个工作日。若自基金合同生效日起不满3个月可不进行收益分配。

4、基金份额持有人可以选择取得现金红利或将所获红利再投资于本基金,基金份额持有人可对A类、C类、H类基金份额分别选择不同的分红方式,选择采取红利再投资形式的,同一类别基金份额的分红资金按分红权益再投资日(具体以届时的分红公告为准)该类别的基金份额净值转成相应的基金份额;基金份额持有人事先未做出选择的,默认的分红方式为现金红利。

5.法律法规或监管机构另有规定的,从其规定。

风险收益特征

本基金属于债券基金,风险与收益低于股票基金、混合基金,高于货币市场基金。本基金主要投资于政府债券,风险和收益低于投资范围包括股票、可转换公司债及普通企业债的债券基金。