华夏乐享健康混合基金

(002264)| 基金类型:混合型 | 基金规模:1.94亿亿元 |

| 成 立 日:2016年08月03日 | 基金公司:华夏基金 |

| 基金经理:陈斌 | 基金评级:暂无评级 |

| 购买状态:申购-开放| 赎回-开放 | |

基金净值[2025-09-18]

2.006

日增长率: 1.31% 累计净值: 2.006

- 近一周

增长率

1.06% - 近一月

增长率

1.98% - 近一季

增长率

19.05% - 近半年

增长率

29.5%

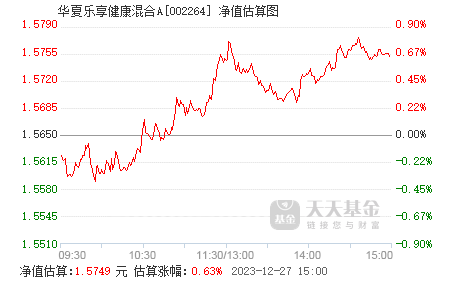

实时估值

历史净值

基金概况

| 基金全称 | 华夏乐享健康灵活配置混合型证券投资基金 | 基金简称 | 华夏乐享健康混合 |

| 基金代码 | 002264 | 基金类型 | 混合型 |

| 发行日期 | 2016年07月04日 | 成立日期 | 2016年08月03日 |

| 基金公司 | 华夏基金 | 资产规模 | 1.94亿 |

| 管理费率 | 1.50 | 托管费率 | 0.25 |

| 申购费率 | 1.50 | 赎回费率 | 1.50 |

| 业绩比较基准 | 中证医药卫生指数收益率*50%+上证国债指数收益率*50% | 跟踪标的 | 该基金无跟踪标的 |

投资目标

积极把握健康品质生活提升过程中的投资机会,在有效控制投资风险的基础上,追求基金资产的长期增值。

投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括创业板、中小板及其他经中国证监会核准上市的股票)、债券(含中小企业私募债券、可转换债券)、货币市场工具、权证、资产支持证券、股指期货、国债期货、期权以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

投资策略

1、资产配置策略

本基金通过定性分析与定量分析相结合的方法分析宏观经济和资本市场发展趋势,综合考量宏观经济发展前景,评估各类资产的预期收益与风险,合理确定本基金在股票、债券等各类别资产上的投资比例,并随着各类资产风险收益特征的相对变化,适时做出动态调整。

2、股票投资策略

随着社会和时代的发展,我国的经济结构也将发生重大调整。我们认为经济发展回归“以人为本”是一个明确的方向。尤其是以大娱乐、大健康为代表的新型产业将逐步崛起,它们围绕着人的健康、娱乐等本源需求,以绿色、共享的方式打造我国未来经济的新蓝图,并带来诸多投资机会。本基金定义的“乐享健康”主题领域,以大娱乐、大健康为核心,主要包括旅游、文化、传媒、影视、消费电子、医疗、器械、制药、养老、体育、环保、智能家居等满足人们日益增长的健康与娱乐需求,提高人们工作与生活的效率、改善工作与生活的体验的行业和领域。我们将遴选以上述主题方向作为重要收入或利润来源,或以上述主题方向作为重要发展方向的证券作为主要投资方向。随着时代的发展与科技的进步,本主题相关的行业和领域未来还可能会不断涌现或逐步成型,本基金将围绕上述原则在履行适当程序后调整乐享健康主题的界定,并在招募说明书更新中公告。

本基金主要从三方面精选个股:从中国人口老龄化、疾病谱迁移、生活方式改变,精选需求放大扩张的细分领域进行投资;从企业发展周期角度精选成长、成熟期和转型发展期的个股,并在合理估值水平下加以配置;从产品生命周期和技术发展周期角度精选创新标的,并对上市和加速普及期的标的进行重点投资。

3、固定收益品种投资策略

①债券投资策略

结合对未来市场利率预期运用久期调整策略、收益率曲线配置策略、债券类属配置策略、利差轮动策略等多种积极管理策略,通过严谨的研究发现价值被低估的债券和市场投资机会,构建收益稳定、流动性良好的债券组合。

②可转换公司债券投资策略

本基金将着重对可转债对应的基础股票的分析与研究,对那些有着较好盈利能力或成长前景的上市公司的可转债进行重点选择,并在对应可转债估值合理的前提下集中投资,以分享正股上涨带来的收益。同时,本基金还将密切跟踪上市公司的经营状况,从财务压力、融资安排、未来的投资计划等方面推测、并通过实地调研等方式确认上市公司对转股价的修正和转股意愿。

③中小企业私募债券投资策略

在严格控制风险的前提下,通过严谨的研究,综合考虑中小企业私募债券的安全性、收益性和流动性等特征,并与其他投资品种进行对比后,选择具有相对优势的类属和个券进行投资。同时,通过期限和品种的分散投资降低基金投资中小企业私募债券的信用风险、利率风险和流动性风险。

4、权证投资策略

本基金将在严格控制风险的前提下,主动进行权证投资。基金权证投资将以价值分析为基础,在采用数量化模型分析其合理定价的基础上,把握市场的短期波动,进行积极操作,追求在风险可控的前提下实现稳健的超额收益。

5、股指期货和期权投资策略

本基金将在风险可控的前提下,本着谨慎原则,适度参与股指期货、期权投资。通过对现货市场和期货、期权市场运行趋势的研究,结合基金股票组合的实际情况及对股指期货、期权的估值水平、基差水平、流动性等因素的分析,选择合适的期货、期权合约构建相应的头寸,以调整投资组合的风险暴露,降低系统性风险。基金还将利用股指期货、期权作为组合流动性管理工具,降低现货市场流动性不足导致的冲击成本过高的风险,提高基金的建仓或变现效率。

本基金投资期权,基金管理人将根据审慎原则,建立期权交易决策部门或小组,授权特定的管理人员负责期权的投资审批事项,以防范期权投资的风险。

6、国债期货投资策略

本基金投资国债期货,将根据风险管理的原则,充分考虑国债期货的流动性和风险收益特征,在风险可控的前提下,适度参与国债期货投资。

未来,根据市场情况,基金可相应调整和更新相关投资策略,并在招募说明书更新中公告。

本基金通过定性分析与定量分析相结合的方法分析宏观经济和资本市场发展趋势,综合考量宏观经济发展前景,评估各类资产的预期收益与风险,合理确定本基金在股票、债券等各类别资产上的投资比例,并随着各类资产风险收益特征的相对变化,适时做出动态调整。

2、股票投资策略

随着社会和时代的发展,我国的经济结构也将发生重大调整。我们认为经济发展回归“以人为本”是一个明确的方向。尤其是以大娱乐、大健康为代表的新型产业将逐步崛起,它们围绕着人的健康、娱乐等本源需求,以绿色、共享的方式打造我国未来经济的新蓝图,并带来诸多投资机会。本基金定义的“乐享健康”主题领域,以大娱乐、大健康为核心,主要包括旅游、文化、传媒、影视、消费电子、医疗、器械、制药、养老、体育、环保、智能家居等满足人们日益增长的健康与娱乐需求,提高人们工作与生活的效率、改善工作与生活的体验的行业和领域。我们将遴选以上述主题方向作为重要收入或利润来源,或以上述主题方向作为重要发展方向的证券作为主要投资方向。随着时代的发展与科技的进步,本主题相关的行业和领域未来还可能会不断涌现或逐步成型,本基金将围绕上述原则在履行适当程序后调整乐享健康主题的界定,并在招募说明书更新中公告。

本基金主要从三方面精选个股:从中国人口老龄化、疾病谱迁移、生活方式改变,精选需求放大扩张的细分领域进行投资;从企业发展周期角度精选成长、成熟期和转型发展期的个股,并在合理估值水平下加以配置;从产品生命周期和技术发展周期角度精选创新标的,并对上市和加速普及期的标的进行重点投资。

3、固定收益品种投资策略

①债券投资策略

结合对未来市场利率预期运用久期调整策略、收益率曲线配置策略、债券类属配置策略、利差轮动策略等多种积极管理策略,通过严谨的研究发现价值被低估的债券和市场投资机会,构建收益稳定、流动性良好的债券组合。

②可转换公司债券投资策略

本基金将着重对可转债对应的基础股票的分析与研究,对那些有着较好盈利能力或成长前景的上市公司的可转债进行重点选择,并在对应可转债估值合理的前提下集中投资,以分享正股上涨带来的收益。同时,本基金还将密切跟踪上市公司的经营状况,从财务压力、融资安排、未来的投资计划等方面推测、并通过实地调研等方式确认上市公司对转股价的修正和转股意愿。

③中小企业私募债券投资策略

在严格控制风险的前提下,通过严谨的研究,综合考虑中小企业私募债券的安全性、收益性和流动性等特征,并与其他投资品种进行对比后,选择具有相对优势的类属和个券进行投资。同时,通过期限和品种的分散投资降低基金投资中小企业私募债券的信用风险、利率风险和流动性风险。

4、权证投资策略

本基金将在严格控制风险的前提下,主动进行权证投资。基金权证投资将以价值分析为基础,在采用数量化模型分析其合理定价的基础上,把握市场的短期波动,进行积极操作,追求在风险可控的前提下实现稳健的超额收益。

5、股指期货和期权投资策略

本基金将在风险可控的前提下,本着谨慎原则,适度参与股指期货、期权投资。通过对现货市场和期货、期权市场运行趋势的研究,结合基金股票组合的实际情况及对股指期货、期权的估值水平、基差水平、流动性等因素的分析,选择合适的期货、期权合约构建相应的头寸,以调整投资组合的风险暴露,降低系统性风险。基金还将利用股指期货、期权作为组合流动性管理工具,降低现货市场流动性不足导致的冲击成本过高的风险,提高基金的建仓或变现效率。

本基金投资期权,基金管理人将根据审慎原则,建立期权交易决策部门或小组,授权特定的管理人员负责期权的投资审批事项,以防范期权投资的风险。

6、国债期货投资策略

本基金投资国债期货,将根据风险管理的原则,充分考虑国债期货的流动性和风险收益特征,在风险可控的前提下,适度参与国债期货投资。

未来,根据市场情况,基金可相应调整和更新相关投资策略,并在招募说明书更新中公告。

收益分配原则

1、在符合有关基金分红条件的前提下,本基金每年收益分配次数最多为12次,每次收益分配比例不得低于该次可供分配利润的20%,若《基金合同》生效不满3个月可不进行收益分配。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红。

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权。

5、法律法规或监管机关另有规定的,从其规定。

在不违反法律法规的情况下,基金管理人、登记机构可对基金收益分配原则进行调整,不需召开基金份额持有人大会。

2、本基金收益分配方式分两种:现金分红与红利再投资,投资者可选择现金红利或将现金红利自动转为基金份额进行再投资;若投资者不选择,本基金默认的收益分配方式是现金分红。

3、基金收益分配后基金份额净值不能低于面值;即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值。

4、每一基金份额享有同等分配权。

5、法律法规或监管机关另有规定的,从其规定。

在不违反法律法规的情况下,基金管理人、登记机构可对基金收益分配原则进行调整,不需召开基金份额持有人大会。

风险收益特征

本基金属于混合基金,风险与收益高于债券基金与货币市场基金,属于较高风险、较高收益的品种。